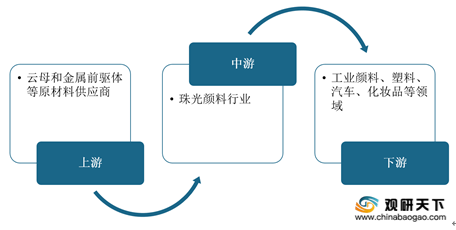

我国珠光颜料行业产业链上游是云母和金属前驱体等原材料供应商;下游是工业、汽车和化妆品等行业。

上游分析:天然云母对外依赖程度高

云母是珠光颜料主要原材料,占总生产成本的44%,其中天然白云母应用占比超过90%。但是由于天然白云母矿开采条件、技术的限制以及成本高、附加值低等因素制约,导致中国白云母开采量较低,对外依赖程度高。

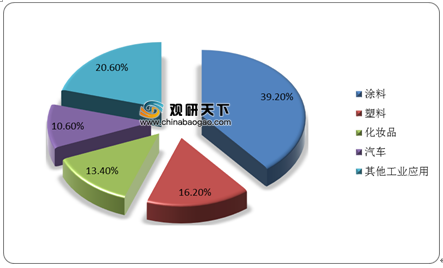

下游分析:涂料为最大应用领域

珠光颜料产业链下游是涂料、塑料、化妆品、汽车等行业,其市场发展及应用程度直接影响到珠光颜料行业的发展。目前,涂料行业是珠光颜料应用量最大的下游应用领域,应用占比达到39.2%;第二大应用领域为塑料,应用占比达到16.2%。

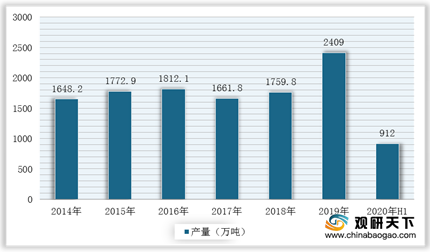

涂料作为珠光颜料最大的应用领域,2019年,在中国广大基建市场推动下,涂料产量延续回升趋势,达到2409万吨,同比增长5.9%。受疫情影响,工厂开工率下降,2020年1-6月我国涂料行业产量为912万吨,与1-5月份同比下降9.4%,出现强劲的恢复态势。

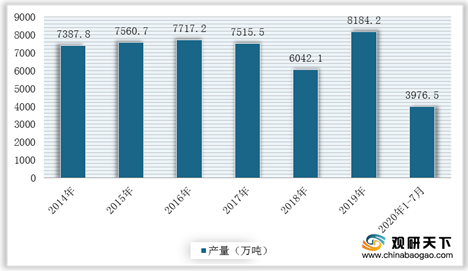

同时,在环保控制再生料产量以及中美贸易争端大背景下,我国塑料代加工减少,塑料制品产量大幅下跌,但仍是珠光颜料的重要下游应用领域。数据显示,2019年我国塑料制品产量达到8184.2万吨,同比增长3.9%;截止2020年1-7月,塑料制品完成产量3976.5万吨,同比下降15.7%。

综上,我国珠光颜料受益于产能不断扩大以及下游应用领域持续增加,市场规模有望继续保持增长。数据显示,2014-2018年,我国珠光颜料行业市场规模从14.1亿元增长至24.4亿元,年复合增长率为14.7%;预计2023年将达到45.2亿元。

相关行业分析报告参考《2020年中国珠光颜料产业分析报告-产业竞争格局与发展前景预测》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。