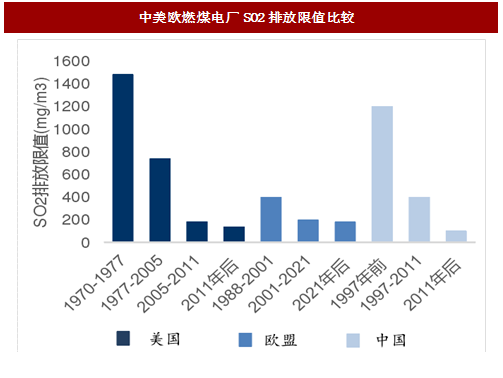

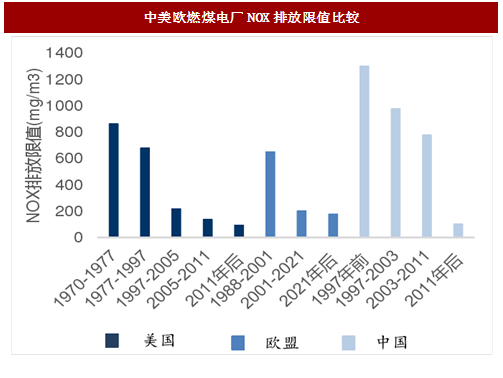

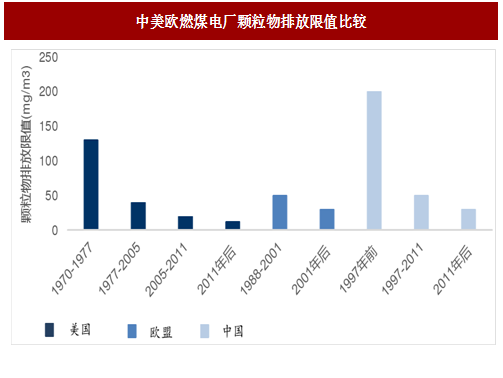

美国颁布五次燃煤电厂大气污染物排放标准,标准将为最初1/10。1970年美国通过第一部较完整空气污染控制法规:《清洁空气法》。其由国家统一制定新建火电排放源指标控制;各州制定现有源排放标准对现有燃煤电厂进行控制。该标准对功率大于73MW的新建发电机组的SO2,NOx和颗粒物设置排放限值。此后分别于1977年、1997年、2005年和2011年进行修订。2011年三项指标的排放限值均约为1970年首部法案相应限值的1/10。

欧盟2017年修订最新燃烧企业大气污染物排放标准

欧盟出台最佳现有技术参照协议,进一步加强电厂大气污染物排放量控制。截至目前欧盟共出台2次指令实施大型燃烧装置大气污染物排放限值,控制燃煤电厂污染排放。1987年欧洲共同体出台首部《大型燃烧企业大气污染物排放限值指令》(88/609/EEC),根据燃料性质和热功率的不同给出分类排放限值,控制新建燃煤电厂的SO2,NOx和颗粒物排放量,要求总额定热输入越大的机组,其污染物排放限值越低,并且共同体各国现有燃煤电厂以1980年的排放量为基准,到1993年削减10%,1998年削减30%。2002年欧盟修订《大型燃烧企业大气污染物排放限制指令》(2001/80/EC)。2017年欧盟各国为进一步加强对大气污染物排放量的控制,就300兆瓦以上的大型煤电厂污染物排放达成新的标准协议,自2021年起以“最佳现有技术参照”(best available techniques reference,简称BREF)替代现有标准。

中国燃煤电厂大气污染物排放限值向国际标准看齐

2011年中国发布的火力发电厂大气污染物排放新标准已达国际水平。中国共五次颁布实施有关火电厂大气污染物的排放标准。1991年实施GB13233—91《燃煤电厂大气污染物排放标准》,2003年为进一步控制我国酸雨问题及改善空气质量,发布修订了GB13233—2003《火电厂大气污染物排放标准》,2011年发布《火力发电厂大气污染物排放标准GB13223-2011》,2012年1月1日起实施。最新的排放标准以2012年1月1日前建成投产或环评通过审批的机组为现有机组,自此以后通过审批的为新建机组。除汞及其他化合物的排放限值为2015年1月1日执行外,其他污染物限值新建机组自2012年1月1日起执行,现有机组自2014年7月1日起执行。

指标分类有待精细化,尚需明确中长期大气污染物排放总量控制目标

欧盟排放标准对燃料的分类比中国更加精细全面。欧盟指令将固态燃料大致划分为三类:煤、褐煤和其他固态燃料;生物质;泥煤,分别执行不同的排放限值。中国标准中针对固态燃料只有“燃煤”,其他固态燃料需要参照燃煤的排放限值执行。关于气态燃料,欧盟划分为一般情况、液化气、炼焦炉低热值气体、高炉低热值气体等,分别执行不同的排放限值。中国标准只将气态燃料分为天然气和其他气体,分别执行不同的排放限值。精细完整的分类能够涵盖更多主要大气污染物,针对每种污染物设置适合的排放限值有助于科学控制污染排放密度和总量,在不影响产能的情形下将对环境的危害降至最低。参考中国报告网发布《2017-2022年中国大气污染治理技术行业竞争现状及发展定位研究报告》

“史上最严格火电标准”出台,燃煤电厂主要大气污染物的排放限值已达到国际领先要求。中国2011年以前的燃煤电厂SO2和颗粒物的排放限值约为美国和欧盟同时期限值的2倍;1997-2003年间中国NOX排放限值分别是同时段美国标准和欧盟标准的4.5倍、4.9倍。2011年我国出台《清洁空气法》、《大型燃烧企业大气污染物排放限制指令》、《火电厂大气污染物排放标准》作为火力发电厂大气污染物排放新标准,被称为“史上最严格火电标准”,自此燃煤电厂主要大气污染物的排放限值规定均已达到国际领先要求。

平衡电力需求增长与污染物减排,明确中长期大气污染物排放总量控制目标。当前我国经济持续发展,伴随对能源及电力的需求的不断增加,我国装机容量也保持增长,2016年的装机容量为16.5亿kW,火电装机10.45亿KW,2000年仅2.38亿KW,仅实行简单排放标准难以改善和缓解环境压力。燃煤电厂污染物总排放量并没有显著的降低,酸雨及区域性灰霾现象并没有根本解决。因此需要明确对燃煤电厂大气污染物排放总量的中长期控制目标,既能减少火电污染物排放对环境的危害,又能满足日益增加对电力的需求。2.水泥行业大气污染物排放限值高于美国,提标空间大

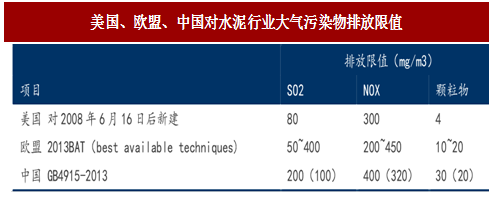

中国水泥行业排放标准低于美国,与欧盟标准相当

中国主要大气污染物的排放限值规定远高于美国,重点区域与欧盟标准水平相当。比较国内外制定的标准,中国对SO2、NOX、颗粒物三项大气污染物的排放量限值规定分别是美国相应限值的2.5倍、1.3倍、7.5倍,远高于美国允许的排放上限。未来随着环保压力的增加,水泥行业仍有一定的标准提升空间。

污染物管控清单、污染源自我监测或可助力完善排放标准

我国水泥排放监测指标有待完善。中国2013年的标准将汞、NH3纳入了限值指标,目前我国水泥工业控制的大气污染物项目有SO2、NOX、颗粒物、氟化物、NH3、汞6项,美国还有二噁英、HCL、总碳氢,欧盟水泥工业相关标准内的污染物项目还包括铅、钴、铜、锰、镍等重金属。政府监督性趋严,未来结合企业常规自我监测,切实落实排放标准。对污染物排放要依据标准开展污染源监测或现场检查,对不达标企业要求限期治理或责令改正并予以相应处罚。污染源单位自我监测与环保部门监督性监测相结合,当前我国主要以监督性监测为主。而国外则主要基于污染源自我监测的信用制度,企业要进行记录、报告,同时公开相关信息,排放标准与信用挂钩,加大落实力度。而我国企业自我监测机制尚未成熟,2013年在标准中原则规定:企业应按照有关法律和环境监测管理办法等规定建立企业监测制度,对污染物排放状况及其对周边环境质量的影响开展自行监测,保存原始监测记录,并公布监测结果。未来企业自我监测有望加强,由于环保企业较污染排放企业具有更强的专业性,有望推进第三方运营服务。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。