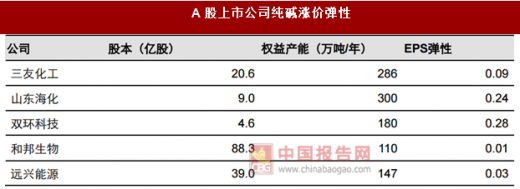

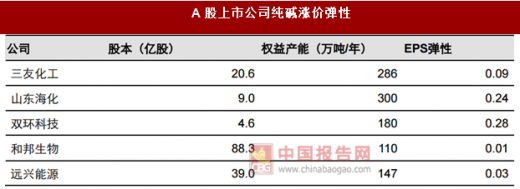

我们看好纯碱中长期景气持续,建议把握投资机会。A股中生产纯碱的上市公司主要有三友化工、山东海化、双环科技、和邦生物、远兴能源等。纯碱价格每上涨100元,将分别增厚EPS为0.09元、0.24元、0.28元、0.01元和0.03元。

参考中国报告网发布《2017-2022年中国纯碱产业运营格局态势及十三五投资价值评估报告》

注:EPS弹性为纯碱涨价100元/吨,相应公司EPS增厚值

注:EPS弹性为纯碱涨价100元/吨,相应公司EPS增厚值

公司研发实力雄厚,有近百项科技成果获得省市级以上奖励,三项技术获得国家专利,自行开发研制的“汽车玻璃用超低盐纯碱”荣获省级新产品奖,“低盐纯碱”荣获国家级新产品奖。

公司依托“两碱一化”大格局,大力发展循环经济,下属子公司——氯碱公司的电石渣浆替代部分碱石,蒸氨上清液用于生产氯化钙,产量翻了一番,用水总量却整体下降。生产全程实现了自动化,8项主要工艺指标6项行业第一,四大材料消耗三项最低。

产品结构优势明显,纯碱低盐化率100%、重质化率85%、散装化率35%,均居国内同行业首位。

产品质量优良,“三友牌”纯碱先后荣获“中国名牌产品”、“全国用户满意产品”、“国家免检产品”等称号。市场竞争力强劲,产销率100%,国内市场占有率达到13%,年出口量40万吨,销往亚、非、欧、美、澳五大洲30多个国家和地区,并成功打入美国佳殿、日本三井、韩国玻璃、德国汉高等一批国际高端市场。

公司纯碱生产规模行业第一。公司是以纯碱和粘胶纤维为主要产品的综合性化工化纤企 业,拥有“两碱一化”为主,热力供应、精细化工等为辅的循环经济体系以及以氯碱为中 枢,纯碱、粘胶短纤和有机硅等产品上下游有机串联的产业链生态。公司目前分别拥有 年产纯碱 340 万吨,粘胶短纤 50 万吨,有机硅单体 20 万吨等,其中纯碱和粘胶短纤 总产能分列行业第一。

竞争优势突出。

公司纯碱低盐化率和重质化接近100%,国内市场占有率13%左右。公司是纯碱行业首家通过ISO9001质量、产品和ISO1400环境管理体系三重认证的企业,产品散装化率、重质化率以及低盐化率三项指标均居行业第一位,产品质量处于行业领先水平。公司将会随着纯碱行业恢复景气而大幅盈利。纯碱复苏,公司受益。纯碱价格每上涨100元/吨,公司EPS增厚0.09元。

纯碱、粘胶短纤双景气,盈利高升。

供需改善,纯碱和粘胶短纤价格上行,公司业绩大幅增长。公司2016年实现收入157.6亿元,同比增长15.1%,归属于上市公司股东的净利润为7.6亿元,同比增长84.9%;根据业绩预告,公司2017年半年度实现业绩9.6亿左右,同比增长约227%。

维持“买入”评级。预计2017-2019年公司EPS分别为0.88元,1.09元,1.31元。

参考中国报告网发布《2017-2022年中国纯碱产业运营格局态势及十三五投资价值评估报告》

A股上市公司纯碱涨价弹性

资料来源:中国报告网整理

公司研发实力雄厚,有近百项科技成果获得省市级以上奖励,三项技术获得国家专利,自行开发研制的“汽车玻璃用超低盐纯碱”荣获省级新产品奖,“低盐纯碱”荣获国家级新产品奖。

公司依托“两碱一化”大格局,大力发展循环经济,下属子公司——氯碱公司的电石渣浆替代部分碱石,蒸氨上清液用于生产氯化钙,产量翻了一番,用水总量却整体下降。生产全程实现了自动化,8项主要工艺指标6项行业第一,四大材料消耗三项最低。

产品结构优势明显,纯碱低盐化率100%、重质化率85%、散装化率35%,均居国内同行业首位。

产品质量优良,“三友牌”纯碱先后荣获“中国名牌产品”、“全国用户满意产品”、“国家免检产品”等称号。市场竞争力强劲,产销率100%,国内市场占有率达到13%,年出口量40万吨,销往亚、非、欧、美、澳五大洲30多个国家和地区,并成功打入美国佳殿、日本三井、韩国玻璃、德国汉高等一批国际高端市场。

公司纯碱生产规模行业第一。公司是以纯碱和粘胶纤维为主要产品的综合性化工化纤企 业,拥有“两碱一化”为主,热力供应、精细化工等为辅的循环经济体系以及以氯碱为中 枢,纯碱、粘胶短纤和有机硅等产品上下游有机串联的产业链生态。公司目前分别拥有 年产纯碱 340 万吨,粘胶短纤 50 万吨,有机硅单体 20 万吨等,其中纯碱和粘胶短纤 总产能分列行业第一。

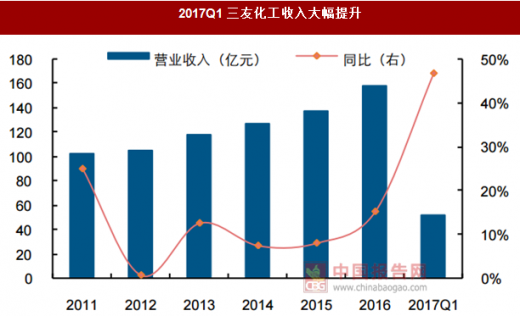

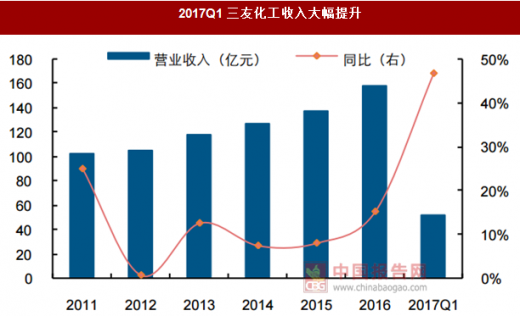

2017Q1 三友化工收入大幅提升

数据来源:中国统计数据库

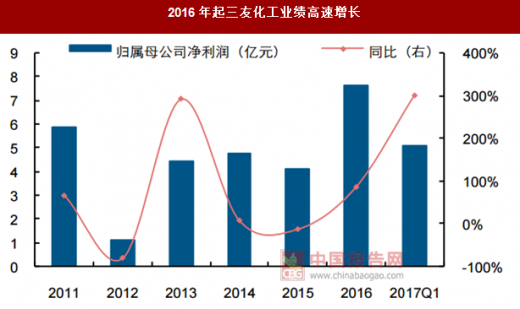

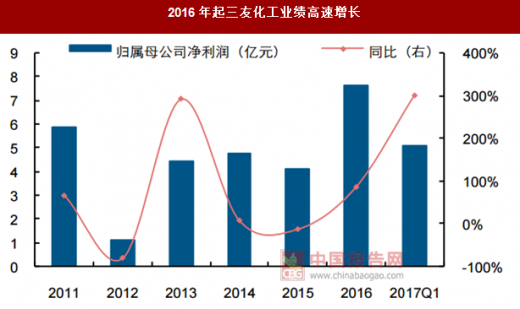

2016年起三友化工业绩高速增长

数据来源:中国统计数据库

竞争优势突出。

公司纯碱低盐化率和重质化接近100%,国内市场占有率13%左右。公司是纯碱行业首家通过ISO9001质量、产品和ISO1400环境管理体系三重认证的企业,产品散装化率、重质化率以及低盐化率三项指标均居行业第一位,产品质量处于行业领先水平。公司将会随着纯碱行业恢复景气而大幅盈利。纯碱复苏,公司受益。纯碱价格每上涨100元/吨,公司EPS增厚0.09元。

纯碱、粘胶短纤双景气,盈利高升。

供需改善,纯碱和粘胶短纤价格上行,公司业绩大幅增长。公司2016年实现收入157.6亿元,同比增长15.1%,归属于上市公司股东的净利润为7.6亿元,同比增长84.9%;根据业绩预告,公司2017年半年度实现业绩9.6亿左右,同比增长约227%。

维持“买入”评级。预计2017-2019年公司EPS分别为0.88元,1.09元,1.31元。

资料来源:中国报告网整理,转载请注明出处(GQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。