公司是国内低压化成箔龙头企业,目前拥有低压化成箔产能 1350 万平米,低压腐蚀箔产能 800 万平米,高压腐蚀箔产能 170 万平米。同时募投自建在建 20 条低压腐蚀箔产线,共计产能 770 万平方米,预计今年年底建成,建成后公司将拥有低压腐蚀箔产能超1500 万平方米,有望突破化成箔前段生产瓶颈。

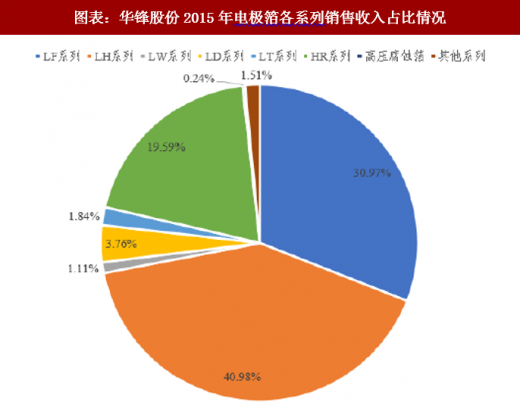

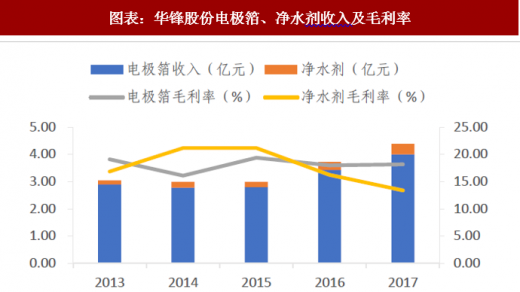

公司 2017 年电极箔销售收入达 4 亿元,收入占比达 91.04%,是 A 股相关公司中电极箔业务占比最高的公司。2017 年公司电极箔 18.19%,高于其他同类型公司,这主要得力于公司技术优势,部分产品性能已达到日本高性能产品标准,同时也是国内为数不多向国外出售低压化成箔产品的企业。

参考观研天下发布《2018年中国电子铜箔市场分析报告-行业深度调研与投资前景研究》

东阳光科:电极箔龙头 优质医药资产注入可期

公司是国内电极箔产业链龙头公司之一,拥有高纯铝-电子光箔-电极箔-电子新材料全产业链布局。公司目前拥有化成箔产能 4050 万平方米,腐蚀箔产能 2850 万平方米,钎焊箔产能约 2 万吨,亲水箔产能 8 万吨,下游客户群包括了 NCC 等日韩高端铝电解电容器公司,同时也是是国内铝箔产能最大的企业。

受益于电极箔全产业链布局,公司产品毛利率水平高于同类型公司。公司在前几年加大对环保设备的投入,保证了在环保强监管下的产能释放。

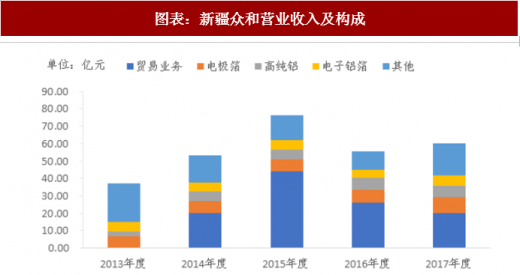

新疆众和:全产业链布局 逐步拓展新材料领域

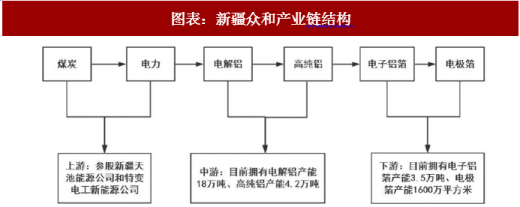

公司拥有是中国最早从事铝电子新材料研制的企业之一,拥有全球最大的高纯铝生产基地。公司目前已建立完整的“能源-高纯铝-电子铝箔-电极箔”电子新材料产业链。公司目前拥有高纯铝产能 4.2 万吨,电极箔产能为 1600 万平方米,电子铝箔产能为3.5 万吨,产能优势明显。

2017 年 6 月 8 日,公司与中鹏泓昌签署《石墨烯铝合金导线杆材技术许可协议书,获得“石墨烯铝合金导线杆材”相关技术及后续改进的使用权。铝合金导线相对于铜导线具有重量轻、成本低等优势,未来有望在高压输电领域逐步对铜导线形成替代。公司通过投资富江机械,切入合金材料铸造和加工领域,同时富江机械军工资质齐全,有望和公司高纯铝产能形成良性互动。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。