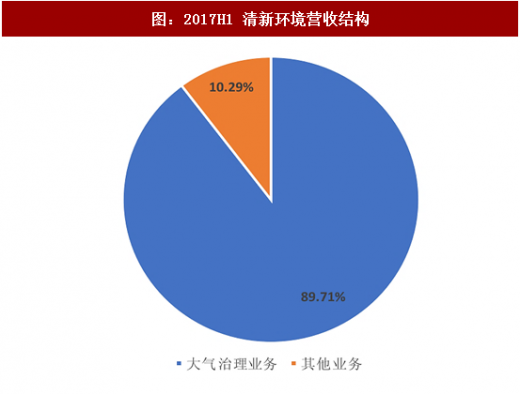

公司是集大型燃煤电厂烟气脱硫技术研发、脱硫系统设计、湿干法脱硫装置建造、脱硫特许经营于一体的技术领先、业绩优良的高科技电力环保企业,火电烟气脱硫脱硝除尘超低排放改造业务是公司核心业务,主要财务数据和业绩指标居行业前列,目前火电烟气脱硫脱硝除尘超低排放改造刚过半,火电超低排放改造还有较大市场空间。公司凭借自主研发的 SPC-3D 技术不断斩获项目,市占率得以稳步提升。

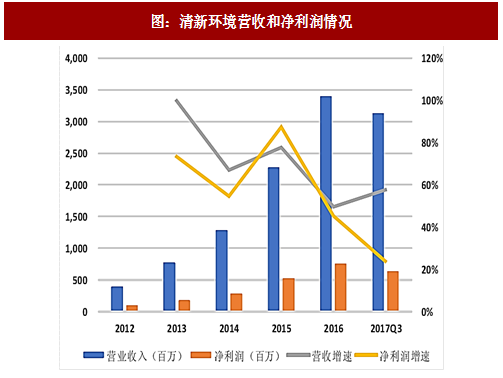

项目稳定增长,尽显龙头本色。根据中电联统计,公司 2016 年签订合同的烟气脱硫工程机组容量以及投运的烟气脱硫再次改造工程机组容量均稳居行业第一。截止 2016 年底,公司拥有火电厂烟气脱硫特许经营规模 25645MW,脱硫特许经营规模为 14525MW,均位列全国第二。根据公司 2017 年中报显示,实现营收 15.49 亿元,同比增长 42.63%,实现归母净利润 3.16 亿元,同比增长 17.44%。公司营收净利增长主 要系业务规模扩大所致。受借款增加导致利息支出增加和 BOT 项目 投运导致费用化利息增加影响,公司财务费用同比增长 646.89%。

2017 年上半年,公司新签中盐吉兰泰项目,预计投资金额为 7150 万元;公司 2016 年签订的江苏徐矿项目和河南神火项目已于 2017 年上半年通过环保验收,正式投产, 内生项目驱动当期火电业务增长。2017 年 6 月,公司公告拟竞买山东 华宇所属电厂的超低排放所涉及的环保资产,山东环宇控股股东为中国铝业,在项目资源、环保运营和技术上具有较大优势,有利于公司 巩固在火电市场上的领先地位,储备新的利润增长点。外延收购布局非电领域,业务协同勾勒美好蓝图。2016 年,公司在非电行业分别承接大型火电机组 22 台、中小燃煤锅炉 65 台,非电项目占比达 33%。

2017 年 1 月 3 日,公司签订协议,拟以现金形式收购博惠通 80%的股权。博惠通主要业务是提供烟气脱硝专有设备、新一代节能清灰装置以及“一站式”综合服务,产品主要应用于石油化工、电力等多个行业。公司收购博惠通,可以迅速进入石化行业的烟气治理市场,实现业务板块向非电领域的横向延伸。公司将在技术、产品 服务和客户资源上与博惠通形成良性协同,共同勾勒美好蓝图。

投资评级与估值:预计公司 2017-2019 年的净利润为 10.31 亿、12.80 亿和 16.07 亿,EPS 为 0.96 元、1.19 元、1.50 元,市盈率分别为 23 倍、18 倍、15 倍,给予

“买入”评级。

参考观研天下发布《2018-2023年中国脱硫行业市场竞争现状分析及投资发展前景研究报告》

二、龙净环保:电除尘行业龙头,脱硫脱硝后来居上

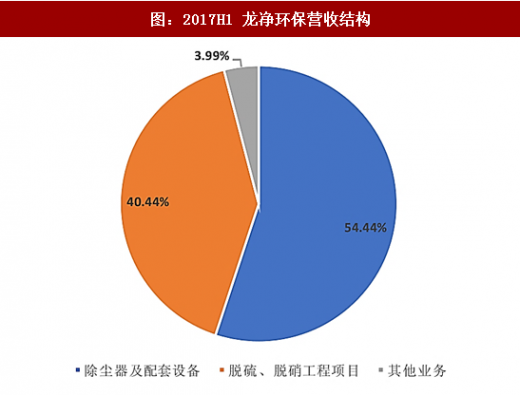

龙净环保是我国环境保护除尘行业的首家上市公司,也是国内机电一体化专业设计制造除尘装置和烟气脱硫装置等大气污染治理设备及其他环保产品的大型研发生产基地,企业实力和产品的产销量位居行业龙头地位。公司的主营业务主要为除尘器、配套设备及安装和脱硫、脱销工程项目。

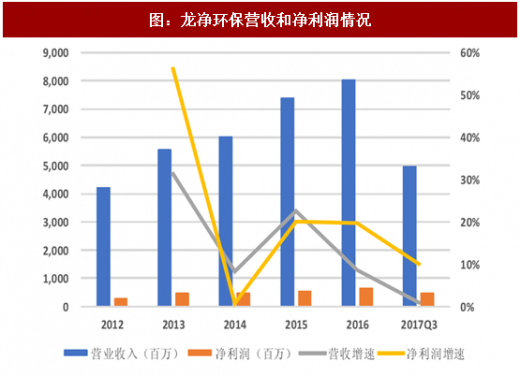

业绩保持稳定,除尘绝对龙头。2016 年公司新增订单 102 亿元,其中除尘订单 55 亿元,脱硫脱硝订单 32 亿元,2017 年上半年公司再增订单 52 亿元,截止目前在手订单达 178 亿元,充足订单为公司业绩增长提供足够支撑。根据公司 2017 年中报显示,实现营收 29.58 亿元,同比增长 0.95%,实现归母净利润 2.26 亿元,同比增长 14.66%,公司营收和净利增长主要系各项业务稳健运营所致。报告期,公司综合毛利率为 24.89%,同比上升 1.49%,三项费用率 15.15%,同比小幅上升0.71%。

2017 年上半年,公司脱硫脱硝工程项目实现营收 11.96 亿元,同比增长 4.12%,营收占比 40.44%,毛利率 22.19%,同比上升 2.79%;除尘器及配套设备实现营收 16.10 亿元,同比增长 0.05%,营收占比 54.44%,毛利率 26.31%, 同比上升 1.66%;印尼国家电力项目实现营收 3783 万元,同比增长 13.93%,毛利率 16.19%,同比上升 6.22%;新疆项目实现营收 3739 万元,同比增长 8.11%,毛利率 48.13%,同比下跌 2.89%。

阳光集团溢价入主。2017 年 6 月 1 日,阳光集团以 20 元/股溢价获得原始股股东东正投资持有的 1.84 亿股龙净环保,已成为公司的控股股东。2017 年 7 月 13 日,阳光集团通过信托计划累计增持龙净环保普通股 3028 万股,增持后,阳光集团及新阳光环保持股比例上升至 20%。阳光基团以阳光金控为平台,旗下形成了地产、教育、物产、医疗、金融等多核心板块,综合性平台化布局。2016 年阳光集团实现营业收入 283.5 亿元,同比下降 7.2%;净利润 4.63 亿元,同比增长 69.5%。此次溢价收购和增持彰显控股股东对公司未来业务发展信心,公司有望借助控股股东资源优势迎来业绩增长。

投资评级与估值:预计公司 2017-2019 年的净利润为 7.27 亿、7.87 亿和 8.97 亿,EPS 为 0.69 元、0.76 元、0.83 元,市盈率分别为 24 倍、22 倍、20 倍,给予

“买入”评级。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。