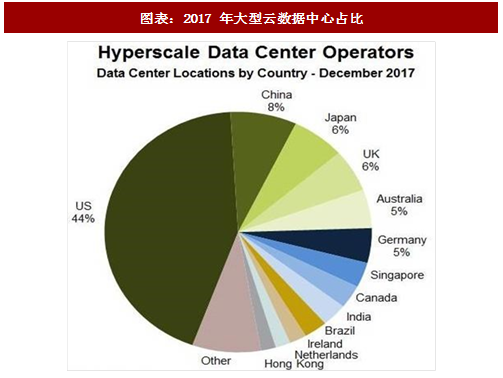

中国作为全球第二大经济体,第一大人口国和互联网大国,大型数据中心规模仅为美国的 1/5,市场潜力大。Synergy Research Group 的最新数据显示,截至2017年底,全球超大规模数据中心数量接近400大关,目前全球至少有 69 个处于规划或建设阶段的超大规模数据中心,预计 2019年底前全球超大规模数据中心数量将超过500。拥有亚马逊、谷歌、微软、Rackspace、IBM这些巨头的美国,在本土建设了占据全球44% 的云数据中心,中国仅仅占 8%,不到美国的五分之一。日本、英国各占6%,澳大利亚和德国各占5%,新加坡、加拿大位列其后。通讯技术和人口是互联网发展的必要前提,这一点从全球互联网巨头公司的分布也可以看出。中国已经将 5G 物联网和人工智能作为国家战略,而数据中心和云计算作为基础设施将迎来快速发展期,微软 Azure、亚马逊 AWS、IBM、VMware等国际云服务商争相进入中国市场,国内以阿里、腾讯、华为为代表的企业积极布局公有云。

美国数据中心依然主要集中在大城市附近,传统的商业区仍然是那些比较挑剔的企业用户首选的位置。北上广深地区无论从基础电信设施,还是从互联网人口、企业客户来看都较为集中,形成了集中的数据中心服务需求。根据 CCID 发布的报告数据显示,TOP200 的互联网大客户中有 80% 分布在华东、华北和华南三个区域。从城市结构上来看,一线城市占据了市场的绝大部分份额。近两年部分新建的数据中心因考虑能耗问题和当地经济规划,被安排建设在较为偏远的内蒙、宁夏、贵州等地区。一线城市具有能充足稳定供电条件、较低用地成本,规模化、集中化高质量的数据中心选址将成为稀缺的优势资源,甚至一定程度决定未来区域内的竞争格局。

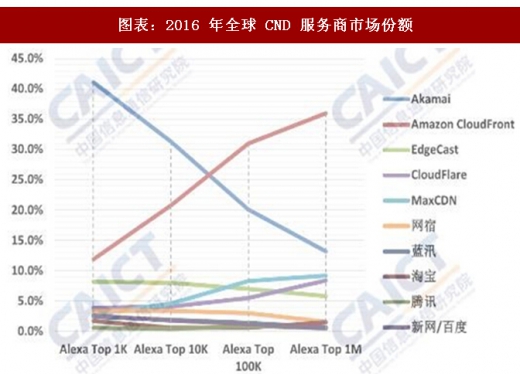

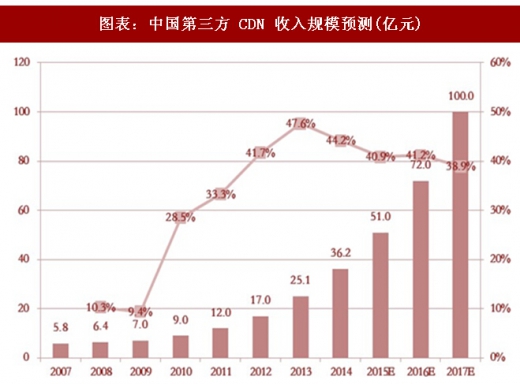

竞争趋于缓和,行业洗牌后小厂商将被淘汰,网宿科技经营和技术壁垒凸显。从2015年互联网云计算巨头开始规模自建CDN,正式进入第三方商用CDN市场,以5月腾讯云价格下调25%开始,掀起了CDN价格战序幕。2017年3月,阿里云CDN价格大幅下降35%,当前CDN 价格较为透明,进入成本区间(10元/M/月),大客户价格再次下降空间非常有限,在众多 CDN 厂商中网宿科技凭借专业服务优秀的管理运营能力仍然实现规模盈利。从调研情况看,目前网宿科技的市场份额40% 左右,基本维持稳定,阿里云不到20%,腾讯云不到10%,原来第二梯队的厂商蓝汛、Uc loud、快网、帝联等厂商市场份额下降较多。经历2017 年CDN价格快速下降,众多中小创业CDN厂商uc loud、白山云等均处于亏损状态,融资资金也将消耗殆尽,CDN行业价格竞争趋稳,市场集中度有望提升。

参考观研天下发布《2018年中国云计算市场分析报告-行业深度分析与发展前景预测》

投资建议:公有云领域我们重点推荐光环新网:新建机柜 17 年产能释放, 2016年获得了亚马逊AWS中国业务运营权(目前基于北京基础设施)进军云计算业务,同时通过外延并购逐步打造云计算生态圈,有望成为国内仅次于阿里云的第二大云服务商。宝信软件:智能制造龙头企业潜力,软件信息化和IDC业务双业务驱动,国企改革发布股权激励,边际改善明显。建议重点关注网宿科技:CDN价格企稳,通过收购快速拓展海外CDN市场和云计算领域,开始整合IDC业务。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。