1、应变式传感器行业

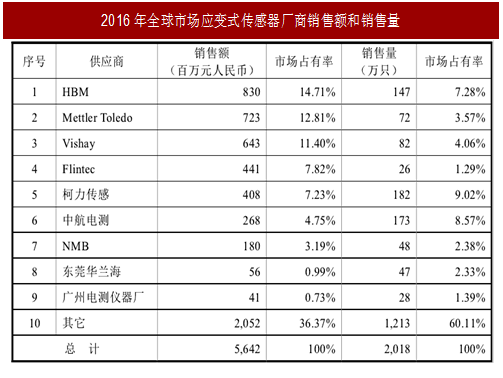

根据研发实力、技术水平以及生产规模,全球应变式传感器的生产厂家大致可以划分为三个梯队:

第一梯队以跨国公司为主,如美国威世(Vishay)测量集团、德国HBM公司、瑞士梅特勒-托利多(MettlerToledo)集团、富林泰克(Flintec)公司公司和日本NMB等。其中Vishay集团和HBM公司专注提供一站式解决方案;MettlerToledo集团擅长开辟新领域的称重解决方案;Flintec公司以产品齐全、技术领先见长。

第二梯队以柯力传感、中航电测等为代表的地区龙头企业为主,在细分市场、产品价格及下游应用等方面各有所长。

第三梯队是中国、韩国等国家的中低端产品生产厂家,其产品主要在国内销售,竞争力主要体现在相对低廉的劳动力成本上,技术水平相对较低,尚不能参与全球市场竞争。

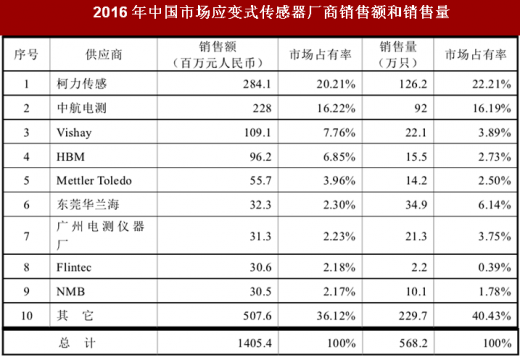

国内应变式传感器市场格局较为集中,排名前9的厂商占据一半以上的销售额,产品核心技术也由排名前列的厂商主导。在中国市场上,柯力传感是国内最大的生产商,其2015年和2016年的销售额及销售量均排名第一。

上表中的销售额是各厂商的应变式传感器总销售额,包括对外销售(指销往其他衡器厂进行系统集成)和自销(指配套在自产衡器上进行系统集成)的部分,大部分厂商自销部分只占很小比例,比如Vishay集团和柯力传感,每年自销的应变式传感器数量不超过万只,但梅特勒-托利多集团由于在称重系统集成领域的蓬勃发展,自销的应变式传感器占其销售量的很大部分,大约60%左右。

参考中国报告网发布《2017-2021年中国物联网市场运营态势及投资方法研究报告》

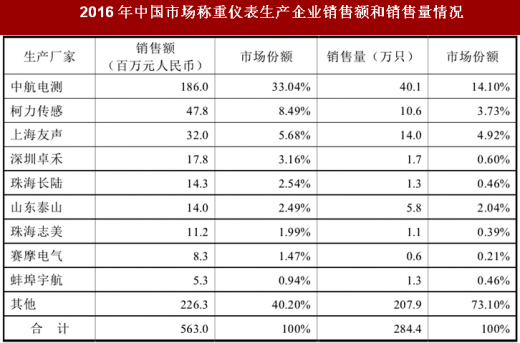

2、仪表行业中国称重显示仪表市场以中航电测、柯力传感、上海有声为代表的本土供应商为主。

2011年,中航电测收购了上海耀华45%的股权,成为其最大的股东。此前上海耀华一直占据中国称重仪表市场的龙头地位,汽车衡仪表更是占到国内汽车衡仪表市场60-70%的市场份额。

3、系统集成行业

在中国称重系统集成市场中,国外厂商由于掌握核心元器件的生产和开发技术,在价值链上游占据了较大的优势。有的厂家甚至可以提供相应配套的PLC等相关设备,如西门子。中国称重系统集成市场中,最前沿的厂家当属梅特勒-托利多(MettlerToledo)集团,可以提供化工行业、建筑行、制药行业、粮食物流行业、交通领域等其他行业和领域的整体解决方案。

从国内厂商的情况来看,国内相对较大的应变式传感器生产厂商已开始从只提供元器件朝提供称重系统集成解决方案转变。如柯力传感、珠海志美、余姚太平洋称重等。这些厂家在解决方案、网络通讯协议和调试等环节都基本具备了本土化市场的适应能力。目前几大国内厂商正在积极开发新领域的解决方案,相信未来中国称重系统集成市场上,国内厂商的市场适应性和方案解决能力将更强。

4、干粉砂浆第三方系统服务行业

干粉砂浆第三方系统服务市场整体仍处于开拓阶段,柯力传感是该行业内的先行者,目前占据绝大多数的市场份额。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。