参考观研天下发布《2018年中国IDC行业分析报告-市场深度分析与发展前景研究》

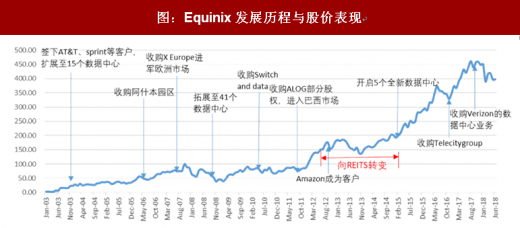

Equinix 成立于 1998 年,2003 年在纳斯达克上市,是全球规模最大的数据中心服务商,提供数据中心主机托管、互联服务以及基础设施管理服务。公司运营190 个数据中心,为全球2500 多个云以及600 多个IT 服务提供商服务,客户包括:亚马逊网络服务、微软 Azure、Salesforce.com、eBay、领英、奈飞、通用电气、雪佛龙、彭博社、纳斯达克、AT&T、T-Mobile等众多知名公司。

资料来源:互联网

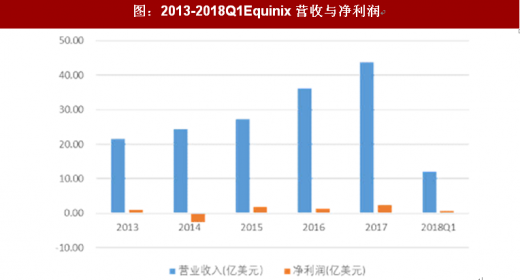

公司营业收入从2013年20.5亿美元增长至2017年40.2亿美元,年复合增速接近20%。公司聚焦于第三方零售IDC业务,主机托管业务与网间结算业务收入占比超过90%。

数据来源:公开数据整理

①全球数字化的浪潮:Equinix自1998年成立以后,完整经历了互联网、移动互联网以及云计算三个数字化浪潮,数据量快速提升为IDC创造巨大需求;

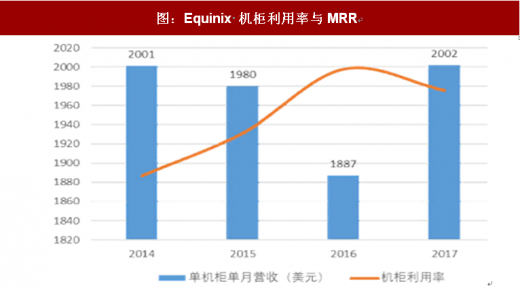

②业贵于精创造第三方标杆:Equinix聚焦数据中心主机托管,在稳定性、技术、模式方面领先业内同行,切实为客户创造价值,使得专业IDC服务模式获得一致认可,使得公司机柜利用率常年维持在80%,主营业务毛利率保持在50%。

Equinix发展历程也代表了美国专业IDC服务的发展之路,美国IDC历经了三个阶段:

① 1990 年之前,以政府和科研应用为主,商业化应用较少,数据中心建设规模大但是数量极少。

② 1991年~2000年,由于大量互联网公司的出现,商业数据中心进入发展初期,数据中心建设规模不大,但数量显著增加。

③ 2001年~2011年,政府信息、互联网数据、金融交易数据激增,政府及商业数据中心进入蓬勃发展期,大型和小型数据中心均加速建设,专业IDC服务商进入快速发展阶段。

④ 2012 年至今,随着数据中心变革性技术应用不断增加,数据中心开始进入整合、升级、云化新阶段,大型化、专业化、绿色是其主要特征,数据中心数量开始逐年减少,但单体建设规模却在激增。以Equinix、Digital Realty开始横向整合,并且接手运营商数据机房,完全主导美国IDC市场。

在美国市场,专业IDC服务商具备更强的规模、技术、成本优势,占据行业主导地位(Equinix拥有19万个机柜,总面积超过130万平米,Digital realty拥有156个IDC,总面积超过200万平,全球IDC规模排名前二)。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。