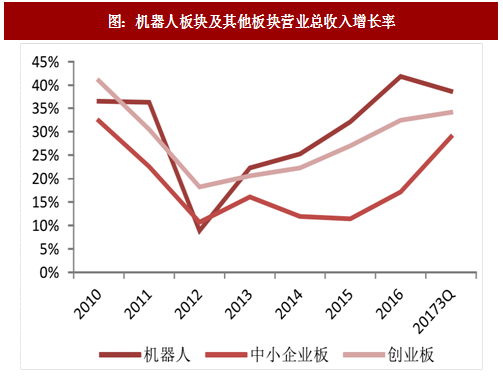

我国机器人行业营业总收入一直维持增长,其中自 2013 年以来营收增势明显加速,2016 年的营收同比增长率已超 40%。

目前,2017 年前三个季度的营收同比增长率为 38%,预计 2017 年全年营收同比增长率很有可能也超过 40%。与营收变化趋势相似,净利润在 2012 年触底后迅速反弹。在 2014 年以后基本保持在 20%左右的净利润年增长率,今年前三个季度的净利润同比增长率已达到 22.44%。

净利润增速中枢从 10 年~13 年间的高于营收增速到 14~17 年间显著低于营收增速来看,主要原因是机器人价格随着国产化的逐步提升,机器人价格处于下滑趋势中,但随着整个行业规模不断提升以及新兴产业对国产化机器人需求的拉动,未来营收和业绩端增速保持同步的拐点已不远。同时,和工业企业利润同比增长情况对比来看,10~13 年从营收增速基本和工业企业利润同比增速保持同向,且平均幅度也基本一致,周期保持约 1 年的滞后。

这说明,工业机器人在这一阶段和工业企业补库存扩产能的周期同步,工业机器人的应用场景还基本停留在原有行业当中,人口红利拐点仍未形成质变效应。但 2014 年之后工业机器人行业营收增速与工业企业利润同比增速相关性显著降低,增长形成单边行情。

我们判断这是工业机器人在产能扩张、技术提升、需求场景不断丰富(这一点最关键,因为出现了机器替换人的强需求,而且是人不愿意做的行业,例如 3C 行业)、进口替代等多项变化的共同作用下的结果,总量、结构同时利好国产机器人行业。

参考观研天下发布《2017-2022年中国机器人行业发展态势及投资决策分析报告》

二、规模扩大过程中毛利率、净利率仍处在下行通道,前景看好

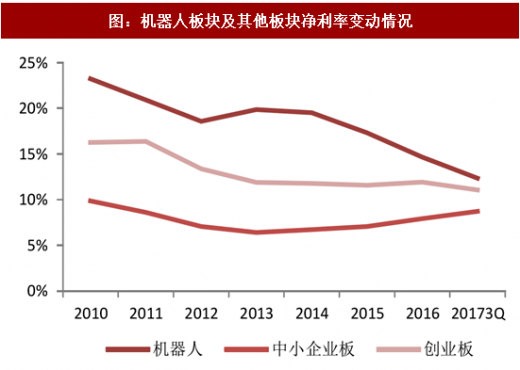

虽然我国机器人行业的营收和净利润增长势头明显,但是毛利率和净利率近年来都有走低趋势。其中毛利率在 2010 年到 2016 年之间从 40.89%下滑至而 34.53%,今年前三个季度的毛利率为 31.65%。而净利率的下降趋势更为明显,今年前三个季度的净利率仅为 12.34%,而反观 2010 年的净利率却高达 23.24%。

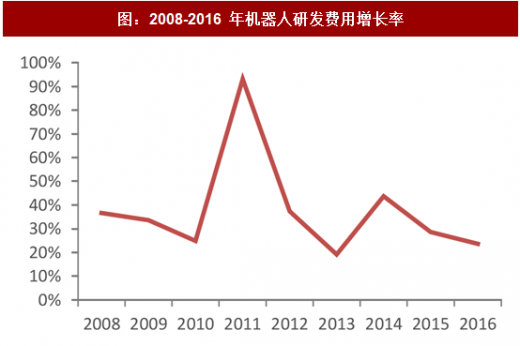

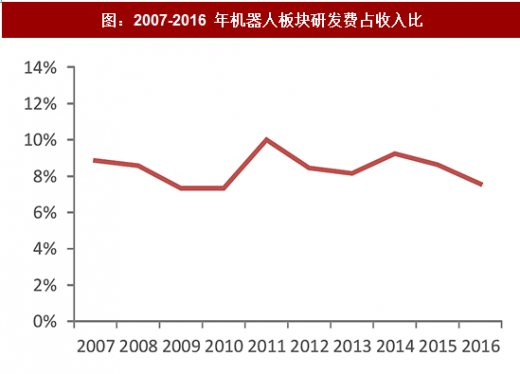

盈利能力下降一方面是由于持续走高的研发投入导致的,另一方面则是因为行业竞争加剧而造成产品价格下滑。我们可以看到整个机器人行业研发费用一直保持 20% 以上的高增速,但从 14 年以来研发费用占比已呈现下降趋势。

这是因为在机器人行业规模不断扩张的背景下,营收水平高速增长,未来我们判断这一占比将会持续降低,四大家族目前研发费用占比基本稳定在 3%~5%的区间。我们判断行业盈利能力符合行业发展规律,我们可以一定程度上与光伏行业进行对标,光伏行业早期也处在产能扩张阶段,而下游整体成本下降的强要求会驱动整个行业不断降价,量升价减的趋势持续数年,而在此过程中行业也不断进行洗牌,产能不断向研发能力强、规模大、成本低的公司汇集,随着规模不断提升和行业格局向好,行业盈利能力将迎来拐点。

我们判断 17~19 年将是行业在下游需求拉动下持续扩大产能的过程,行业格局也将不断优化,市场份额不断向规模企业、研发能力强、占据产业链更长的企业集中,盈利能力拐点已在前方不远处。而随着盈利能力和规模的不断提升,行业的整体高估值将被不断消化。行业也将从早期阶段向快速发展阶段不断演化。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。