美的集团:公司2018年利润将会高增长,所以2018年P/E估值依然仅16.3倍(2017.12.14)。2017年公司因海外收购,计提摊销费用高达25亿元(2017年前三季度摊销费用18.52亿元),2018年开始摊销费用将下降至5~6亿元。此外,2017年出口业务受原材料成本压力,导致毛利率明显下降,2018年将恢复。

历史上美的集团估值波动区间在10.2~16.3xTTMPE,中枢为13.3xTTMPE;美的电器历史上的估值波动区间类似,为9.0~17.1xTTMPE,中枢为13.1xTTMPE。如果考虑到2017年前三季度美的集团因海外收购所承担的18.52亿元摊销费用,当前实际TTM估值继续下降9%。

美的集团是消费电器和机器人工业的综合性龙头,其业务是暖通、大家电、大型厨房电器、厨房小家电、工业机器人的综合性公司。如果我们选取全球的此类龙头公司伊莱克斯、惠而浦、SEB、AO史密斯、林内、大金工业、Arcelik、Ingersoll-Rand、UnitedTechnology来做综合比较,可以看出上述公司加权平均估值为18.7x2017eP/E,17.5x2018eP/E,美的集团的估值为16.3x2018eP/E(2017/12/14),并不高。

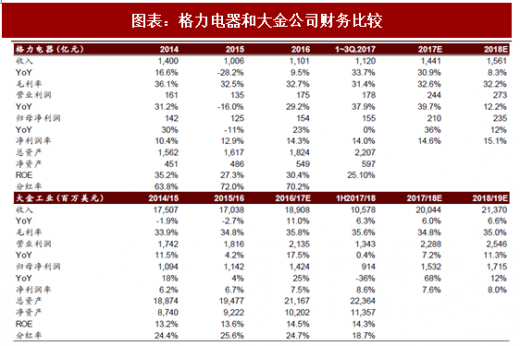

2、格力电器VS大金工业:

格力电器以空调的专业化出名,和大金的发展类似。未来,格力将在家用空调以及中央空调领域推广全球的品牌扩张。格力的竞争力:1)格力在空调行业的规模效应、产业链一体化优势;2)格力在中国空调市场具有品牌溢价;3)现金流充足。

从最近三年的业绩以及未来的展望看,格力电器除了2015年因为渠道去库存的原因出现收入上明显的下滑外,其他的表现普遍好于大金工业。

参考观研天下发布《2018-2023年中国家电行业市场发展动向调查与未来发展方向研究报告》

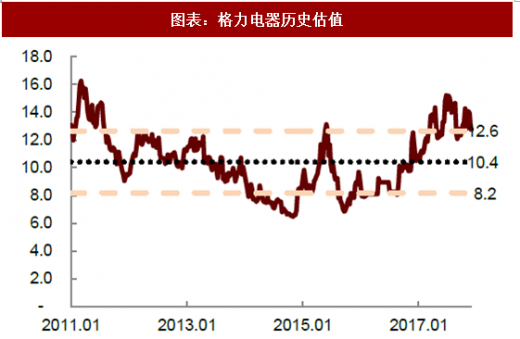

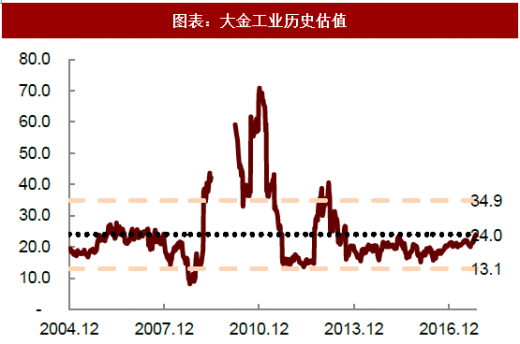

格力电器的收入规模和大金工业接近,成长性好于大金工业,但从历史PE估值看,格力电器的估值上部区域是大金公司估值的下部区域。

格力电器绝对估值依然很低,仅12.5x2017e(2017/12/14)。如果按照过去两年分红率70%测算,分红收益率5.7%。并且预期公司的分红率仍有提升空间。如果比较大金工业,可以看到格力电器的估值还明显偏低,而历史业绩成长性明显好于大金公司。

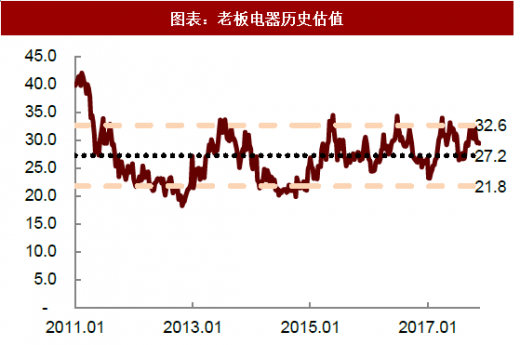

3、老板电器PEG被低估

看好大型厨房电器市场,10年后市场规模可达2,000亿元,相当于当前空调零售市场的体量,将会出现市值1,000亿元以上的公司,老板电器是最佳候选公司。历史上格力、美的PE被长期明显低估,老板的PEG长期被明显低估。

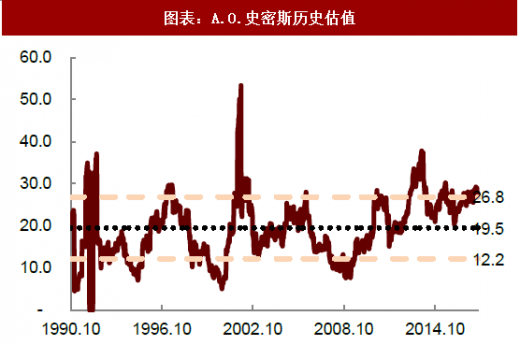

上市以来老板电器PETTM估值中枢仅27x,动态估值仅20x。这一估值水平要高于同样定位高端的的电器公司AO史密斯。但如果考虑到老板电器上市以来的净利润CAGR达47%,PEG明显是被低估的。即使未来净利润的CAGR中枢移到30%,当前30xPETTM的优质消费股,估值性价比依然很好。详细参考近期深度报告《中国大型厨房电器高端品牌》。

4、海尔电器(H股):还处于历史估值均值

海尔电器为港股上市公司,2014、2015年估值明显下跌。公司历史上估值区间为11.6~21.4xPETTM,估值中枢为16.5x。公司当前估值水平处于历史中枢。基本面看,公司受益于家电消费升级,在高端挤占西门子等外资市场份额,2017年业绩反转,2018年业绩确定性高。和同样在港股的消费电器类龙头公司创科实业相比,海尔电器估值偏低。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。