在消费升级趋势下,吸尘器作为提升生活品质的重要产品,近年来深受消费者追捧,在2018年上半年的市场表现也格外抢眼。其中,吸尘器线上市场零售量、零售额分别为915.6万台、69.5亿元,同比增长30.6%、45.5%;扫地机器人线上市场零售量、零售额分别为253万台、37.2亿元,同比增长了58.83%、74.77%。

2018年上半年,得益于众多吸尘器企业对于无线吸尘器的电池续航、集尘盒、清扫方式等方面的研发升级,无线吸尘器品类的零售量、零售额增速明显,同比增幅分别为9.25%、33.46%,远超有线吸尘器同比增幅。在2018年上半年吸尘器零售量占比中,有线吸尘器虽然仍占据67.2%,但增速放缓趋势明显,且在零售额占比上,无线吸尘器占比已达69.14%。可以看出,无线吸尘器均价更高,功能研发、升级也更容易实现,且免除线缆束缚对于年轻消费者的吸引力较大,在消费升级趋势下,无线吸尘器品类极具发展潜力,将持续挤压有线吸尘器现有市场空间。

参考观研天下发布《2018年中国吸尘器行业分析报告-市场运营态势与发展前景研究》

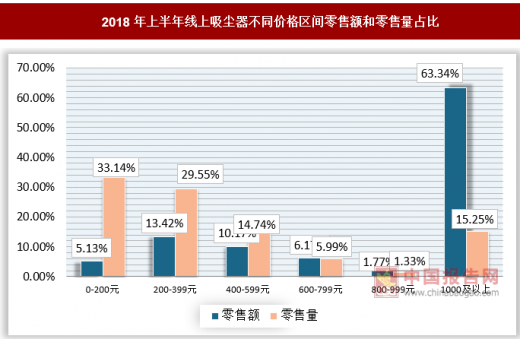

2018年上半年吸尘器市场产品结构持续升级,在产品均价上体现得尤为明显,其线上均价为759元,同比增幅达35.61%。分价格段来看,0元—200元、200—399元低端产品价格段,零售量占比仍超过六成,主要是城镇化转型下的三、四级市场带动了此价格段吸尘器零售量。但同比来看,这两个价格段零售量分别下降12.13%、3.44%,可见消费升级趋势下功能较为单一的低端产品市场需求正在迅速降低。与之对比,400—599元价格段产品性价比更高,体现在零售量上,占比为14.74%,同比增幅为全价格段最高。其他价格段中,2000元及以上价格段零售量同比增幅达30.27%,占比为11.66%。可以看出,三、四级市场吸尘器仍有刚需,但功能单一的低价产品将逐渐脱离主流,功能均衡的高性价比产品将成为销量贡献主力。一、二级市场则将迎来换新大潮,外观、功能、智能、续航等综合性能的优劣将决定这部分消费者的购买决策。

2018年上半年,线上吸尘器品牌零售额前10位中,国外品牌仅占据3席,但零售额合计占比却超过六成,其中戴森贡献了较大份额。在吸尘器市场今非昔比的飞利浦、松下仅分别列第四位、第八位,其中松下的衰落程度尤为明显,一度是日系标杆企业的松下近年来家电业务全线低迷,2018年上半年线上吸尘器品牌零售额占比仅为2.37%,其零售量占比也仅为2.15%,勉强挤进前十位,位列第九。国产吸尘器品牌零售额进一步飙升,小狗、美的分列第二位、第三位,分别占据了10.48%、9.61%的零售额。莱克、海尔零售额占比几乎相同分别为4.57%、4.48%,但与后几位并没有拉开太大差距。值得注意的是,莱克于上半年正式推出子品牌——吉米,近年来也一直在积极补足线上渠道短板,但就市场表现来看,莱克所打的一系列“组合拳”并没有收到显著成效,其吸尘器线上零售量依旧低于预期,与头部企业差距明显,追赶难度较大。

2018年上半年,在线上吸尘器品牌零售量前十位中,国内品牌占据6席,零售量合计占比逾七成,小狗、美的分列前两位,彼此之间差距微乎其微。2018年上半年,美的吸尘器市场表现亮眼,19.34%的零售量占比高居线上吸尘器品牌零售量第二位。其中,美的V1手持式无线吸尘器,搭配多款刷头,可以全面清洁全屋灰尘与螨虫,二合一毛刷也可清洁桌面、柜子等表面光滑的地方;美的无线手持吸尘器P3-Lady,专为女性定制,吸尘器手持位置较小,更贴合女生手型,搭配了包括宠物刷在内的5款刷头,更加贴合女生使用场景。近年来,美的吸尘器紧追消费者痛点需求,适时推出了多款外观、性能兼具的“爆款”产品,并通过多类型跨界营销方式持续保持高曝光量,赢得了众多年轻消费者的青睐。

其他四个国外品牌零售量最高的为戴森,零售量占比为11.79%,位列这份榜单的第四位。从量、额情况可以看出,部分国外品牌零售量虽然不及国产品牌,但凭借产品高零售价策略,在零售额份额上占据优势。国产品牌后续应在吸尘器产品高端化转型大潮中,抓住消费升级机遇,推出更迎合市场需求的高端智能化产品,进一步增强品牌影响力。

扫地机器人作为“网红”产品备受年轻消费者追捧,随着更多新晋品牌的加入,扫地机器人市场预计将进入行业洗牌调整期,市场逐渐趋于成熟稳定。扫地机器人作为新兴品类,产品功能升级一直在持续,从最初单一的清扫功能,到如今大多产品都已标配扫拖一体、激光测距、智能回充、路径规划等新技术、新功能。

消费者对扫地机器人的新技术、新功能接受程度较高,反映在市场表现上尤为明显。2018年上半年,线上不同类型扫地机器人市场零售额、零售量占比显示,扫拖一体机器人零售额占比为62.92%,同比增加147.6%,传统扫地机器人零售额占比为37.08%,同比出现负增长。可以看出,具有拖地功能的扫拖一体机器人不仅零售额占比较大,且同比增幅优势也较为明显,预计仍将持续挤压传统扫地机器人市场空间。扫地机器人作为更新频率较快的生活家电产品,促使企业需时刻保持创新意识,及时制定市场策略并推出更迎合消费痛点的产品,以避免在行业洗牌中失位。

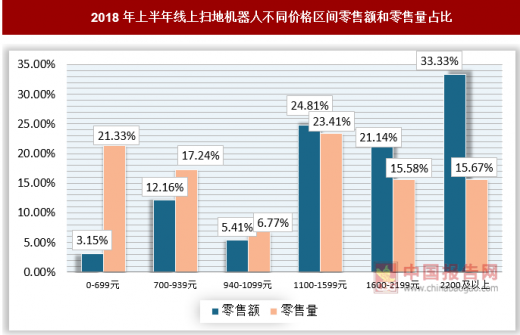

2018年上半年线上扫地机器人产品结构升级趋势明显,中高端产品迎来爆发式增长,低价位产品持续下跌。0元—699元、700—939元、940—1099元作为扫地机器人入门价格段,合计占据了扫地机器人市场近一半零售量。究其缘由,众多扫地机器人品牌陆续推出低价位、高性价比产品,促进了扫地机器人的普及,同时三、四级市场的崛起也推动了这些价格段产品的销量。虽然上述三个价格段目前零售量占比较高,但同比下降也都较为明显,其中700—939元价格段跌幅最高,为18.47%。与之形成鲜明对比的是,2200—2599元价格段扫地机器人产品在上半年迎来“大爆发”,同比增幅超20倍,零售量占比达13.28%,零售额占比攀升至各价位段第一位。可以看出,凭借高性价比,扫地机器人入门级产品仍有一定市场空间,但在当前“品质生活”浪潮下,入门级产品已逐渐不能满足消费者对于外观、性能、功能等的需求,后续中高端产品占比进一步增加。

2018年上半年,在线上扫地机器人品牌零售额前十位中,国外品牌与国内品牌各占据5席,在零售额上,国内品牌表现强势,合计占比超八成,科沃斯、石头、米家形成第一集团,相比第四位的iRobot优势明显。除去上述三家,其他品牌零售额、零售量差距并不明显。可以看出,在扫地机器人高速增长阶段,少数品牌组成的第一集团位置相对稳固,而众多品牌组成的第二集团之间的竞争较为激烈,这需要各大企业认清扫地机器人产品特性,制定好产品的产研销策略,在降低掉队风险的同时努力冲击第一集团。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。