一、 “去制造化”有效降低生产成本

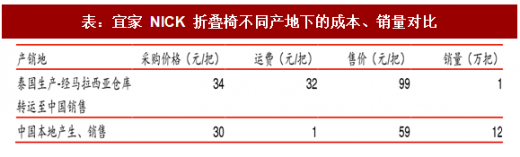

全球生产外包+总部全球采购最大限度压制成本。为了最大限度地降低制造成本,宜家在全球范围内实施生产外包。为便于全球采购管理,将全球采购范围划分为 17 个采购区域。总部按照各区域的汇报权衡利弊,确定哪种产品在哪些区域采购具有较强的竞争力,然后分配区域。每年,会有 2000 多家供应商为获得宜家的外包而展开激烈的竞争,只有在保证质量的同时能达到成本最低的供应商,才有可能得到大额订单。

2015 年底,宜家在 50 个国家和地区拥有 978 个供应商。同时,宜家通过承诺大订单来鼓励供应商之间的竞争以压低 OEM 合作供应商价格;采用“交换”理念,通过帮助供应商提高生产效率、降低成本,来换得供应商每年降低供应价格。

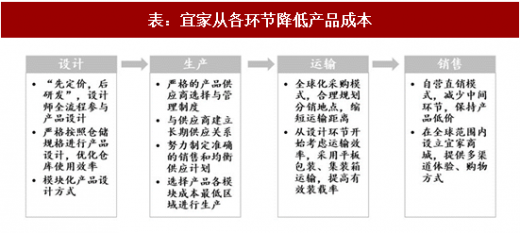

各环节优化,维持产品低价优势。宜家通过与供应商建立长期供应关系、高度自动化生产线建设以及规模化生产,在保证产品品质的基础上降低生产成本。此外,宜家紧抓微笑曲线两端,在设计上通过模块化、仓储标准化产品设计,提高产品制造与运输环节的灵活性,在销售环节采用直销方式向全球的消费者提供服务,减少中间环节,确保消费者能以最低的价格购买到宜家的产品,2002 至 2012 年间宜家产品平均价格累计降幅已超过 20%。宜家的产品比大多数零售商便宜 20%左右,并且还会在每年的 2 月和 7 月进行大减价促销活动。

二、专注核心环节,打造“设计+产品+供应链+终端零售”闭环

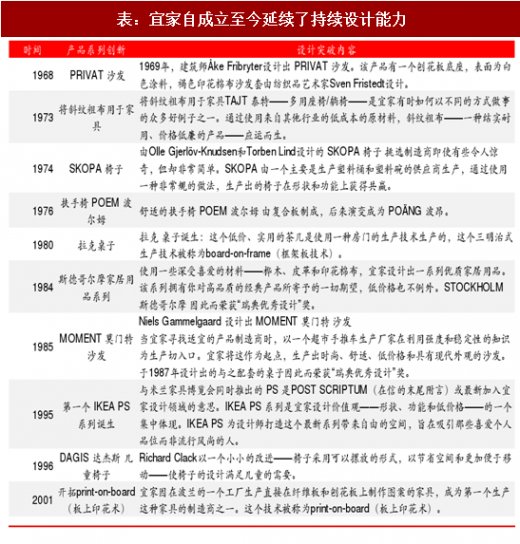

专注设计+产品环节,打造宜家核心竞争力。设计研发是宜家最为重要的一环,它采用“先定价、后研发”的方法,从终端价格入手,综合考虑运输、销售、实用性等多方面因素进行产品设计,确保产品能够满足消费者家居需求。宜家为设计师设定较低的成本和价格,并鼓励设计师“同样价格的产品,比谁的设计成本更低”,引导设计师兼顾美观实用和成本控制。并且,宜家将产品分成不同的模块设计,不同模块在成本最低的区域生产,奠定了大规模生产及物流的基础。

参考观研天下发布《2017-2022年中国家居建材市场运营态势及发展定位分析报告》

不仅如此,宜家还从产品风格(乡村风格、斯堪的纳维亚风格、现代风格以及瑞典潮流)、价格水平(超低价、低价、中价、高价)以及产品品类三个维度出发建立起 4*4*N 的产品矩阵,针对矩阵中的空白和疏漏精准地进行新产品设计开发,满足各类消费者对不同功能、风格、价格产品的全方位、一站式购物需求。优秀的设计能力是宜家产品能够实现价格亲民的基础,也是宜家产品能够畅销全球的重要保障。

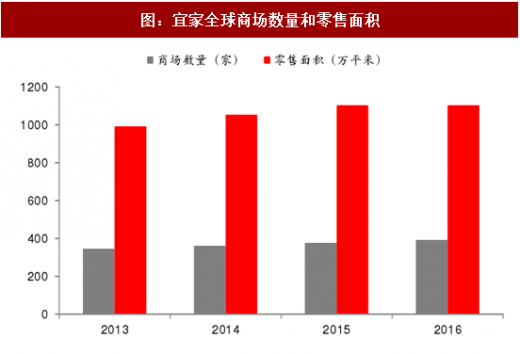

全球化采购的供应链体系。终端渠道端,截至 2016 年,宜家共有商场数量 389 家,覆盖 48 个国家与地区,零售总面积 1100 万平方米,平均每个商场面积约为 2.8 万平方米。主要销售地区为欧洲,销售额占比为 69%,其次是北美和亚太地区,占比分别为 18%和 9%。供应商方面,截至 2016 年,宜家在 51 个国家和地区拥有 963 家供应商,在中国的采购份额居首,为 25%,其次是波兰 19%,其余主要是欧洲的波兰、意大利、瑞典和立陶宛。这些地方聚集着全世界最低廉的优质供应商和加工工厂,从木材到塑料制品。这些商品被运送到宜家位于全球的 32 个物流中心,然后被贴上宜家的标签,在卖场出售。

终端零售:场景化展示+高频消费增强购物体验。宜家零售终端一方面以产品、供应链和渠道优势为客户提供高性价比的商品,另一方面,通过样板间等场景化展示和加设餐饮消费等方法,提升消费者购物体验,并有效提高购物者的入店频次,提高实际消费的转化量。2016 年全部商场总访客人次达 9.15 亿人。

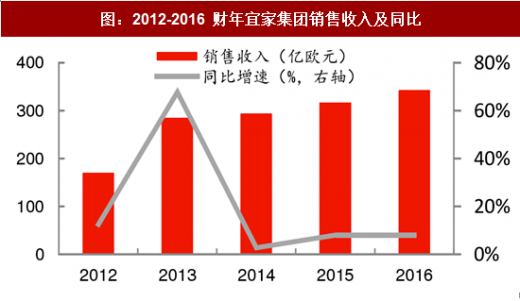

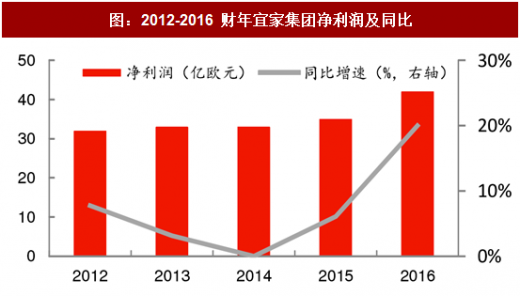

三、轻资产助力全球扩张,公司业绩持续平稳增长

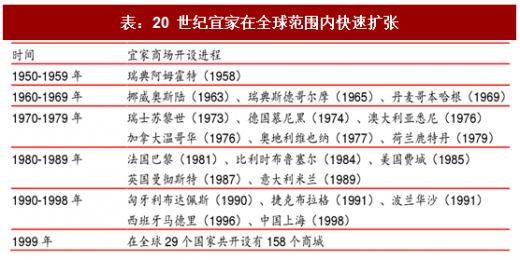

布局海外,全球范围内快速扩张。宜家于 20 世纪中后期就开始在全球范围内开展业务, 1973 年宜家首次在北欧之外的瑞士苏黎世郊外开办宜家商场,1974 年在慕尼黑开办德国第一家商场,为其在欧洲地区开拓业务铺平了道路。宜家的扩张之路并没有止步于欧洲, 1975 年起宜家先后在澳大利亚、加拿大、美国等国家设立宜家商城,开启了全球市场拓展之旅;1998 年宜家进驻中国市场,并分别于 2006 年和 2014 年进驻日本和韩国。宜家在短短 30 年内,经营半径迅速扩大,市场需求呈几何式增长。

轻资产运营是宜家全球扩张的关键。在传统自行办厂制造模式下,企业产能规模受到资金、生产线建设时间等因素限制,无法满足企业快速扩张需求。同时,在全球范围内自行设厂将面临与当地经济法律环境适应性、盈利受产地经济波动影响等多方面问题,工厂地理位置选择将受到更多限制,从而影响到原材料购买、产品制造以及运输的成本,压缩企业盈利空间。在全球化经营战略下,轻资产模式保障宜家能够在世界范围内寻找原材料与产品制造商,并选择恰当的全球分销物流中心及集散仓库,为企业解决自行制造下供货不足、供应成本较高等问题,是企业快速扩张的必然选择。

经过多年发展,宜家家居产品品类达到 9500 余种,并且每年都会更新产品系列,发布由内部和签约设计师设计的约 2,500 种新产品。在法国、德国、加拿大、中国等多国长期维持市场占有率第一的地位,市场占有率为 6.7%。2016 财年,宜家总销售额达到 342 亿欧元,净利润 42 亿欧元,同比增长 20%,是世界上最大的家具和家居用品零售商之一。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。