从全球节水灌溉设备行业来看,以色列、美国等国家在研发和制造领域始终处于世界领先地位,长期垄断了世界上高端节水设备的生产。近年来随着中国等发展中国家对节水灌溉设备的研发投入力度加大,节水灌溉设备研发制造水平提高很快,在某些中端领域产品质量接近发达国家水平,并凭借价格上的优势形成与发达国家竞争的格局。

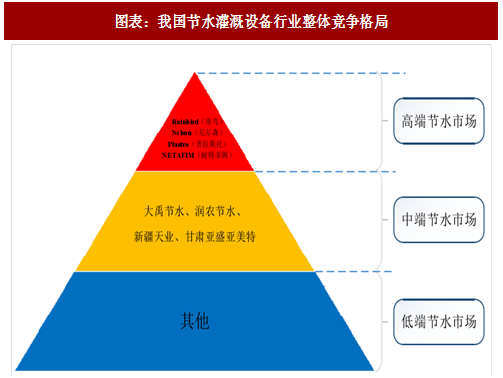

我国节水灌溉设备行业的整体竞争格局是:目前,节水灌溉行业内的企业普遍规模较小,行业集中度不高。近几年由于国家加大了对节水农业的支持力度和资金投入,节水灌溉行业前景看好,进入该行业的投资者逐步增多,使得行业的市场竞争趋于激烈。国际节水灌溉巨头由于价格上处于劣势,已逐步退出国内中低端节水灌溉市场的竞争,在高端节水灌溉设备市场形成一定的垄断优势,国内节水灌溉龙头企业在产品质量和技术上不断进步,已经能在中端产品领域赢得竞争并向高端产品市场发起挑战。

二、行业壁垒

1、行业资质壁垒

节水灌溉行业施工具备较高的行业资质壁垒。目前,节水灌溉工程项目主要由政府通过招投标的方式实施,在招标时会对投标单位资质进行要求,如水利水电工程施工总承包资质、农业节水灌溉工程施工专业承包资质等,且项目越大对资质的要求越高。

其中,以农业节水灌溉工程施工专业承包资质为例,根据中国水利企业协会灌排设备企业分会发布的《灌溉企业等级评定标准细则》,申请甲壹级资质要求 “企业独立承担过的灌溉工程设计施工项目不少于 60 项,其中至少有 3 项工程单项合同额在 2,000 万元以上,或 5 项工程合同额累计在 8,000 万元以上,且工程已建成,工程质量合格、通过竣工验收,运行良好。”

对于新进入本行业的公司来说,由于项目实施经验不足,难以申请高等级资质,也难以承接复杂度高,规模大的节水灌溉工程,反过来也影响其等级资质的申请。

参考观研天下发布《2017-2022年中国节水灌溉行业运营态势及投资方向研究报告》

众多资质认证的存在,使得新进入的企业难以在本行业进行大规模扩张,保证行业内发展成熟企业的核心竞争优势。

2、技术壁垒

节水灌溉技术是囊括农学、化学、物理学、地理学、信息系统等相关学科的综合性应用技术,由于涉及技术领域较多,目前国内能够提供从节水材料生产、到工程设计、施工等服务的整体解决方案的企业极少。

由于涉及技术领域的全面性和广泛性,行业外企业无法在短时间内获得足够的专业知识和技术,无法在短时间内提供高质量、符合相关领域要求的节水灌溉设备和工程服务。

3、人才壁垒

由于节水灌溉设备需要结合不同地段的地形、气候等地质条件进行应用,因而节水灌溉行业的专业人员不仅要熟悉产品,还必须根据不同地域的地质条件设计工程并进行施工及后续的技术服务。由于优秀的节水灌溉行业人才需要具备较高综合素质,目前我国在节水灌溉行业人才方面仍存在较大的缺口,因此稳定的技术和设计团队对于节水灌溉厂商来说尤为重要。

4、资金壁垒

农业是我国立国之本,农业产品的质量和安全性直接影响我国国民健康。这使得政府及农业生产者对节水灌溉产品的安全性、可靠性、技术先进性都提出了极高的要求,这就使得节水灌溉产品厂商需要不断投入大量的资金进行研发升级并对现有产品质量进行不断改进。

节水灌溉行业具备较强的季节性波动的特点,由于政府部门结算的原因,下半年甚至四季度是收入确认及回款的高峰期,但一方面该行业厂商工程施工投入在一年内基本是均衡发生,导致行业内厂商普遍存在二、三季度资金严重不足的情况;另一方面节水灌溉工程施工受制于施工环境的影响,如果由于征地进度低于预期或气候环境不适宜施工,将影响施工进度,在该种情况下如果企业按照原定计划进行备料或生产,也将造成资金的短期沉淀,产生阶段性资金不足的情况。

此外,节水灌溉行业普遍通过招投标的方式获取订单或项目,按照政府进行招投标的规定,参与招投标的企业需要缴纳一定量保证金,在开标之前必须存放在招标公司处,资金受到一定时期的占用。 以上各方面的影响导致了节水灌溉行业存在较高的资金壁垒。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。