抓龙头,抢头筹,2018 静待花开。我们认为在当前我国宏观经济形势和政策支持的大背景下,2018 年工控行业仍将持续向好,下游行业回暖和经济结构调整、产业升级将对整个行业形成有效支撑。此外 2018 年风险偏好的提升,同时拥有基本面支撑和业绩弹性的公司将迎来更多的机会,我们看好在细分领域拥有领先地位的工控企业,在享受行业复苏红利的同时寻求新的增长动力。推荐标的:汇川技术(300124.SZ),宏发股份(600885.SH),信捷电气(603416.SH),蓝海华腾(300484.SZ),麦格米特(002851.SZ),英威腾(002334.SZ)

一、汇川技术:工控强支撑,电控添弹性

行业绝对龙头,工控业务强力支撑。公司中低压变频器和伺服产品市场份额位列国产品牌第一,依托行业营销模式,公司在专用机领域率先突围,并持续开拓通用市场。2017 年公司在空压机、油压机等行业将继续发力,同时受益海外市场和海外品牌的双重拉动,电梯一体化业务全年超预期。考虑目前公司整体营收超过 60%皆为工控业务,且产品毛利率基本维持稳定,工控业务的稳步前行将为公司未来的业绩打下坚实的基础。

市场开拓取得阶段性突破,未来电控业务有望为公司增添弹性。公司此前通过与宇通的战略合作率先在新能源客车领域实现大突破,目前已经成为国内最大的新能源客车电控供应商。2016、2017 年公司大力开拓物流车市场,并针对乘用车市场研发动力总成产品,目前公司已经取得阶段性进展,其中物流车已经进入包括东风在内的国内主流物流车企业供应链,今年有望在营收上实现大的飞跃;乘用车方面公司 2017 年已经定点多款国内车企,目前正在积极开拓国内一流车企。总体而言新能源汽车的发展将是大势所趋,2020 年 200 万辆新能源汽车的产销量仍有较大的增长空间,考虑公司目前新能源客车、物流车和乘用车三辆马车并驾齐驱,未来新能源汽车业务有望成为继工业自动化后公司又一个重要的收入、利润中心。

参考观研天下发布《2018-2023年中国工控市场竞争现状分析与投资价值评估报告》

二、宏发股份:继电器龙头搭上新能源汽车的班车

继电器龙头企业,“七个小巨人”战略持续推进。公司继电器产品全球市场占有率第二,其中智能电表继电器,家电继电器领域全球市场占有率第一。2017 年前三季度公司实现营收 45.11 亿元,同比增长 21.62%,实现归母净利润 5.83 亿元,同比增长 21.95%;其中公司重点发展的汽车、信号、工控、通用继电器等 7 项业务均取得不错的进展,功率、电力继电器累计发货达到 19.38、12.75 亿元,分别完成年度计划的 98%、72.6%,工控新产品出货占工控继电器出货比重超过 20%。

汽车继电器享受消费升级红利,资源共享高压直流继电器有望再续辉煌。 公司汽车继电器已经先后进入包括长城、吉利在内的国内领先整车厂商供应体系,尤其是进入宝马、奔驰、通用等海外一流车企更是彰显公司实力。随着我国经济水平的提高,消费升级已是市场共识,随之而来是汽车电动化、智能化程度越来越高,从而带动单车继电器使用量不断提升,利好公司汽车继电器业务。此外,新能源汽车的发展还带动了高压直流继电器的使用,且新增的高压直流继电器单车价值量是传统汽车继电器的近 10 倍,拥有更大的盈利空间。依托传统汽车继电器的客户资源优势,公司高压直流继电器也已供货北汽新能源、比亚迪、东风汽车等整车厂商,考虑未来新能源汽车销量的逐步提升和公司新客户的不断开拓,公司该项业务有望进入高速成长阶段。

三、信捷电气:以点及面促发展

小型 PLC 龙头企业,依托 PLC+HMI+伺服发力 OEM 市场。公司是国内小型 PLC 龙头企业,PLC 营收占比接近 50%,且毛利率高达 57%。我们认为公司未来增长主要来自于两个方面:①目前 PLC 国产品牌市场份额在 10%左右,远低于伺服、变频器等产品,随着国产品牌技术的不断突破未来进口替代已是必然趋势,公司依托其产品的市场地位在进口替代的进程中有望率先受益;②PLC+HMI+伺服配套销售发力 OEM 市场;小型 PLC、HMI、伺服的下游行业都是以 OEM 市场为主,并且目前小型 PLC 产品应用中,约 79%的产品均连接 HMI,未来伴随公司募投项目中 6.5 万台高端伺服系统的投产,公司可以形成 PLC+HMI+伺服的最优搭配,在 OEM 市场颇具竞争力。

图表:推荐标的

一、汇川技术:工控强支撑,电控添弹性

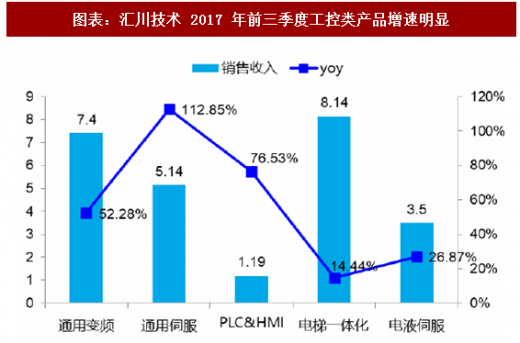

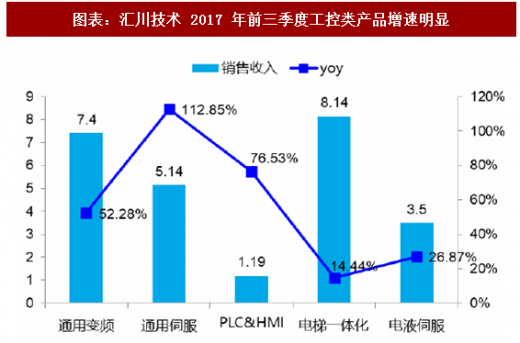

行业绝对龙头,工控业务强力支撑。公司中低压变频器和伺服产品市场份额位列国产品牌第一,依托行业营销模式,公司在专用机领域率先突围,并持续开拓通用市场。2017 年公司在空压机、油压机等行业将继续发力,同时受益海外市场和海外品牌的双重拉动,电梯一体化业务全年超预期。考虑目前公司整体营收超过 60%皆为工控业务,且产品毛利率基本维持稳定,工控业务的稳步前行将为公司未来的业绩打下坚实的基础。

图表:汇川技术 2017 年前三季度工控类产品增速明显

图表:工控产品毛利率水平较为稳定

市场开拓取得阶段性突破,未来电控业务有望为公司增添弹性。公司此前通过与宇通的战略合作率先在新能源客车领域实现大突破,目前已经成为国内最大的新能源客车电控供应商。2016、2017 年公司大力开拓物流车市场,并针对乘用车市场研发动力总成产品,目前公司已经取得阶段性进展,其中物流车已经进入包括东风在内的国内主流物流车企业供应链,今年有望在营收上实现大的飞跃;乘用车方面公司 2017 年已经定点多款国内车企,目前正在积极开拓国内一流车企。总体而言新能源汽车的发展将是大势所趋,2020 年 200 万辆新能源汽车的产销量仍有较大的增长空间,考虑公司目前新能源客车、物流车和乘用车三辆马车并驾齐驱,未来新能源汽车业务有望成为继工业自动化后公司又一个重要的收入、利润中心。

参考观研天下发布《2018-2023年中国工控市场竞争现状分析与投资价值评估报告》

二、宏发股份:继电器龙头搭上新能源汽车的班车

继电器龙头企业,“七个小巨人”战略持续推进。公司继电器产品全球市场占有率第二,其中智能电表继电器,家电继电器领域全球市场占有率第一。2017 年前三季度公司实现营收 45.11 亿元,同比增长 21.62%,实现归母净利润 5.83 亿元,同比增长 21.95%;其中公司重点发展的汽车、信号、工控、通用继电器等 7 项业务均取得不错的进展,功率、电力继电器累计发货达到 19.38、12.75 亿元,分别完成年度计划的 98%、72.6%,工控新产品出货占工控继电器出货比重超过 20%。

图表:宏发股份三季报情况统计

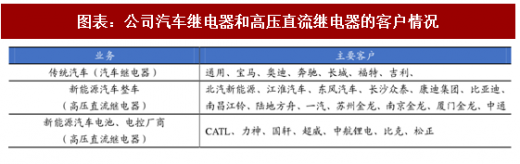

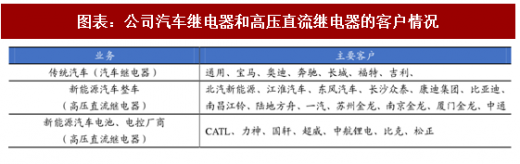

汽车继电器享受消费升级红利,资源共享高压直流继电器有望再续辉煌。 公司汽车继电器已经先后进入包括长城、吉利在内的国内领先整车厂商供应体系,尤其是进入宝马、奔驰、通用等海外一流车企更是彰显公司实力。随着我国经济水平的提高,消费升级已是市场共识,随之而来是汽车电动化、智能化程度越来越高,从而带动单车继电器使用量不断提升,利好公司汽车继电器业务。此外,新能源汽车的发展还带动了高压直流继电器的使用,且新增的高压直流继电器单车价值量是传统汽车继电器的近 10 倍,拥有更大的盈利空间。依托传统汽车继电器的客户资源优势,公司高压直流继电器也已供货北汽新能源、比亚迪、东风汽车等整车厂商,考虑未来新能源汽车销量的逐步提升和公司新客户的不断开拓,公司该项业务有望进入高速成长阶段。

图表:与传统汽车相比,新能源汽车需额外使用高压直流继电器

图表:公司汽车继电器和高压直流继电器的客户情况

三、信捷电气:以点及面促发展

小型 PLC 龙头企业,依托 PLC+HMI+伺服发力 OEM 市场。公司是国内小型 PLC 龙头企业,PLC 营收占比接近 50%,且毛利率高达 57%。我们认为公司未来增长主要来自于两个方面:①目前 PLC 国产品牌市场份额在 10%左右,远低于伺服、变频器等产品,随着国产品牌技术的不断突破未来进口替代已是必然趋势,公司依托其产品的市场地位在进口替代的进程中有望率先受益;②PLC+HMI+伺服配套销售发力 OEM 市场;小型 PLC、HMI、伺服的下游行业都是以 OEM 市场为主,并且目前小型 PLC 产品应用中,约 79%的产品均连接 HMI,未来伴随公司募投项目中 6.5 万台高端伺服系统的投产,公司可以形成 PLC+HMI+伺服的最优搭配,在 OEM 市场颇具竞争力。

图表:PLC 占收入比重接近 50%

图表:公司在小型 PLC 领域市占率第五

图表:小型 PLC 主要应用于 OEM 市场,且近 80%连接 HMI 产品

资料来源:观研天下整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。