参考观研天下发布《2016-2022年中国场发射显示器(FED)行业现状调查与投资价值分析报告》

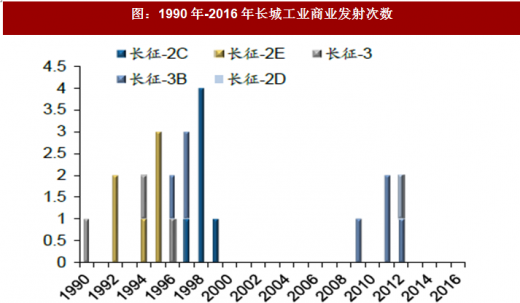

长城工业:国内最早开启商业发射服务,商业搭载机会众多上世纪八十年代进入商业发射市场。中国长城工业公司隶属于中国航天科技集团,成立于1980年,主要承担航天工业的进出口业务。1985年10月,公司宣布进入国际卫星商业发射市场,提供商业发射服务。1990年4月,公司以长征三号火箭将美国休斯“亚洲一号”卫星送入轨道,开始中国第一次国际商业发射服务。

依托航天科技火箭技术,推出“长征快车”服务。长城工业依托航天科技一院和八院研制的各型长征火箭推出“长征快车”服务,通过星座组网、专享发射、搭载发射和集簇发射(年度定时、定时轨道发射)等形式,为各类用户提供快速、稳定、可靠的一站式商业发射服务。

7月发布未来商业搭载机会,大力推进商业发射业务。长城工业在2017年7月初发布了未来几年内的商业火箭搭载机会,涵盖太阳同步轨道(SSO)、地球同步轨道(GSO)、近地轨道(LEO)等不同需求。 图:长征系列火箭部主要型号一览

航天科工火箭公司:国内首家按商业模式运营的发射服务商

国内首家按商业模式运营的发射服务商。航天科工火箭公司成立于2016年2月,隶属于航天科工四院,是国内首家以商业模式开展研发和应用的专业化火箭公司。公司依托航天科工四院成熟的型号产品、完备的配套体系和庞大的人才队伍,具有较强的商业竞争力。

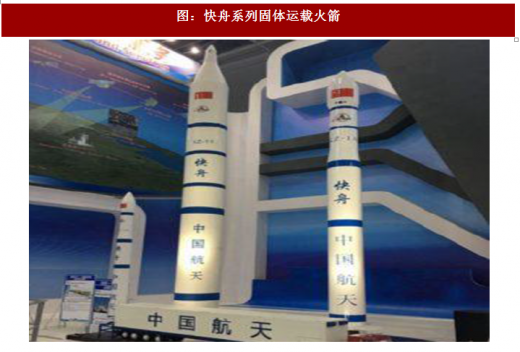

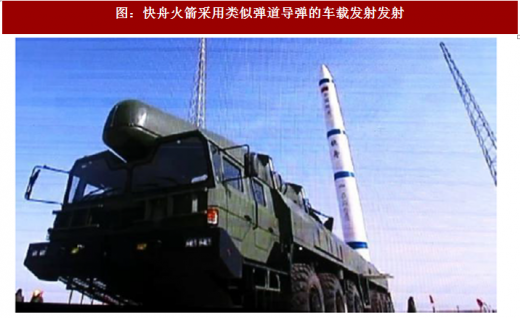

选择固体运载火箭,低成本且可快速响应发射。航天科工火箭公司的运载火箭技术不同于常规长征系列火箭,而采用固体燃料作为推进剂。航天科工是国内从事固体弹道导弹主要研制单位,因此也有利于航天科工火箭公司利用固体火箭发动机技术,从而推出快舟系列火箭。快舟系列固体火箭体积较小,不需要建设发射架,可车载的方式进行水平运输、组装和测试,大大缩短了火箭的发射准备时间,实现快速响应。

快舟-1/1A火箭:快舟-1火箭是全球首个星箭一体化小型固体火箭,于2013 年和2014年首次发射卫星入轨。而快舟-1A火箭是目前航天科工火箭公司的主力火箭,是在快舟-1基础上适应性改进的一型低成本、高可靠性的通用型小运载火箭,于2017年1月首飞,主要为300公斤级低轨小卫星提供发射服务,单位质量发射费用低于2万美元,远低于国际市场长小型运载火箭2.5-4 万美元的价格。快舟-11火箭:公司股东航天科工四院全新研发的新型固体火箭,采用车载移动发射方式,LEO最大运载能力1.5吨,是快舟-1A的5倍,而单位质量发射费用低于1万美元,主要承担400-1500千米近地和太阳同步轨道小卫星、微小卫星单星及多星组网发射任务,预计于2017年底首飞。

快舟-21火箭:具备更大运载能力,目前已经启动论证和关键技术攻关,将丰富全新的商业发射运载火箭型谱。

完成首个商业模式下发射订单,履约周期仅八个半月。航天科工火箭公司于2016年4月即获得第一笔商业发射订单,2017年1月成功完成订单任务,历时八个半月,通过快舟-1A火箭将“吉林一号”灵巧视频星03星发射入轨,同时搭载行云试验一号、凯盾一号两颗立方体星,实现“一箭三星”发射。这次发射是航天科工首次按商业模式下进行的火箭发射服务。

资本市场开始融资,坚持商业化运营。公司与传统的长城工业不同,选择与SpaceX 一样,向资本市场寻求资金来源,坚持商业化运营。航天科工火箭公司于2017年5 月开始首轮融资,计划增发28.57%的股权,预计第三季度完成。融资资金将主要用于快舟系列火箭批产能力一期建设、快舟系列火箭研制、商业航天发射场及测运控项目等投资。

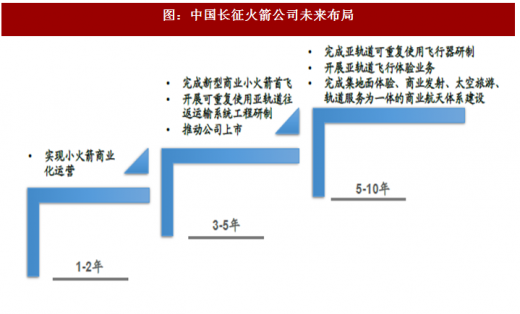

中国长征火箭公司:开发可重复使用、海上发射技术,以新一代长征火箭面向商业市场紧跟航天科工步伐,成立纯商业发射企业。航天科技集团紧跟航天科工的步伐,于2016年10月将中国亚太移动通信卫星公司改名为中国长征火箭公司,隶属于航天科技一院。公司将推出面向商业市场的空间发射服务,并提供从搭载发射到卫星组网的全套系统解决方案。未来规划的三大业务板块:商业发射服务、亚轨道飞行体验、空间资源利用。

以长征-11和长征-6新一代火箭,面向小卫星发射市场。面对目前小卫星市场的大量发射需求,中国长征火箭公司依托航天科技的火箭实力,推出长征-11和长征-6小型低成本运载火箭。

长征-11火箭:我国长征系列火箭中第一型固体火箭,也是目前我国新一代运载火箭中唯一一型固体型号,由航天科技一院抓总研制,于2015年9月首飞成功,低轨运载能力可达700kg。同时具有快速响应能力,可在24小时内完成发射准备。长征-11火箭将我国火箭小卫星发射履约周期缩短至180天,微纳卫星发射履约周期缩短至90天,发射场有效工作天数缩短至个位。

长征-6火箭:航天科技八院研制,是新一代无毒无污染小型液体运载火箭,具有700km高度太阳同步轨道500kg的运载能力,于2015年9月首飞成功。发射响应时间不超过一周,远短于传统液体火箭至少20-30天的准备周期。

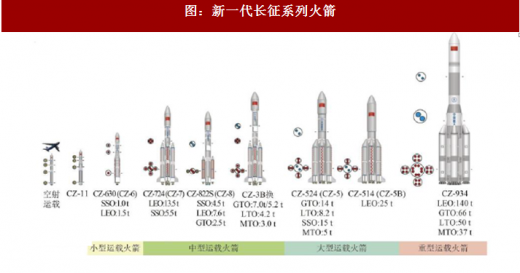

长征-5、长征-9火箭面向大型运载,长征-7、长征-8火箭面向中型运载。目前航天科技集团还在加紧研制其他新一代长征系列运载火箭,覆盖中型、大型及重型运载市场,主要型号包括:长征-5(2016年11月首飞成功)、长征-9、长征-7(2016年6月首飞成功)、长征-8火箭。未来中国长征火箭公司将获得小型到重型全载荷区间的火箭,向商业发射市场提供多元化服务。

加速开发可重复使用、海上发射等低成本火箭技术。中国长征火箭公司实际控制人航天科技集团目前正在进行可重复使用火箭研究,主要采取两种方案:类似于SpaceX的垂直起降和伞降+气囊方案。集团在2017全球航天探索大会表示,两个方案已完成部分试验验证,一些关键技术已经突破。同时,集团还将开发基于固体火箭的海上发射服务,获得运载能力损失小,发射成本低的优势,预计2017年下半年进行海上发射的关键技术试验,2018年面向国际商业发射市场。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。