洛马波音强强联手,整合两款系列产品。联合发射联盟(ULA)是洛克希德马丁公司旗下太空系统公司和波音公司旗下国防太空安全公司各出资50%设立的合资企业,于2006年12月完成组建。公司整合了洛马宇宙神(Atlas)系列火箭和波音德尔塔(Delta)系列火箭的研制团队,为美国政府(主要是国防部和NASA)提供火箭发射服务。

参考观研天下发布《2016-2022年中国临空经济市场运营现状及十三五运行态势预测报告》宇宙神系列火箭:由SM-65宇宙神洲际弹道导弹发展而来,共有20多个型号,绝大多数由基础级与不同的固体或液体上面级构成,形成了全系列火箭。早期宇宙神火箭由通用动力研制,系列3和5为洛马研制。目前,仍在服役的为宇宙神-5运载火箭,其是美国改进型一次性使用运载火箭(EELV)计划中的新型运载火箭。

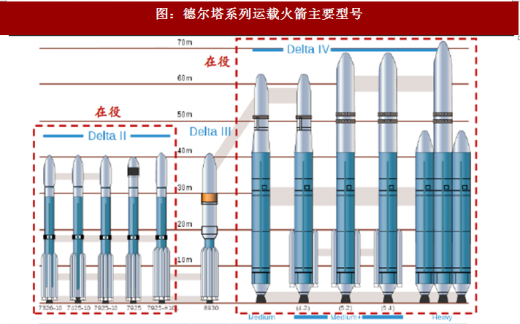

德尔塔系列火箭:由雷神中程导弹发展而来,是世界上成员最多,改型最快的运载火箭系列(改型达40余次)。早期德尔塔火箭由麦道公司研制,而后被波音收购后,德尔塔后续系列火箭由波音公司研制。目前,仍在服役的为德尔塔-2和德尔塔-4运载火箭。其中,德尔塔-4也是美国改进型一次性使用运载火箭(EELV)计划中的新型运载火箭。 图:宇宙神系列运载火箭主要型号

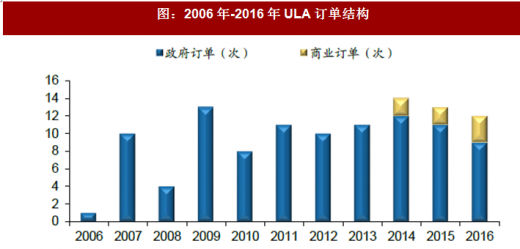

受SpaceX低成本逼迫,寻求变革面向商业市场。近年来,竞争对手SpaceX崛起,以相对较低的发射价格,抢夺空间站货运、商业卫星发射、载人航天等市场,甚至进入ULA赖以生存的军事发射市场。2014年11月,ULA着手开始公司重组,通过裁员、减少发射台及融合宇宙神-5和德尔塔-4的技术,开发新型火箭,试图将发射成本减半,从之前只承担美国政府订单转向商业发射市场。

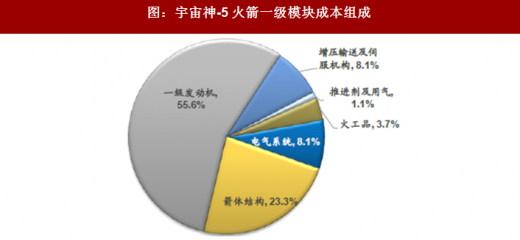

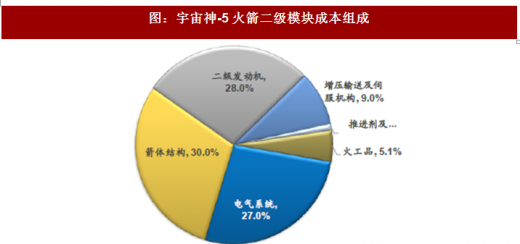

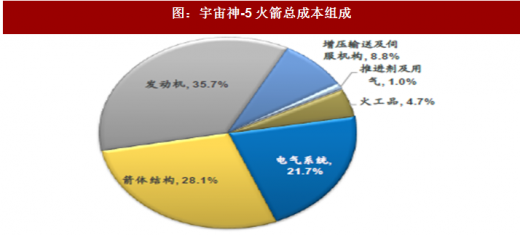

发动机采购成本居高不下是无法降低发射费用的直接原因。作为ULA火箭中最具商业竞争力的宇宙神-5火箭发射费用高达1.6亿美元,仍远高于SpaceX猎鹰-9的6300 万美元报价。据中国航天杂志估算的数据,宇宙神-5火箭总成本9600万美元,其中动力系统是主要成本部分,发动机与增压输送系统成本约占全箭总成本的44.5%, 箭体结构部分约占28.1%,电气部分约占21.7%。而宇宙神-5火箭一级的俄制RD-180 发动机和二级的洛克达因RL-10A发动机,都是ULA直接采购的,成本高居不下,无法实现发射费用压缩。

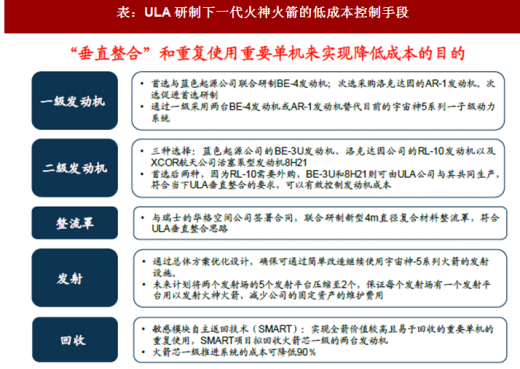

研制下一代低成本火神火箭,增强商业竞争力。为增强与SpaceX等民营火箭发射企业的竞争实力,ULA于2015年宣布研制下一代新型低成本火神(Vulcan)火箭,以取代前期的EELV火箭(宇宙神-5和德尔塔-4)。

多种手段并行,旨在降低发射费用。在研制火神火箭中,ULA首选与蓝色起源公司合作研制一级发动机、次选直接购买洛克达因一级发动机;首选可以联合生产的二级发动机。与华格空间联合研制新型复合材料整流罩,精简发射平台,减少固定资产维护费。开发更加实际的敏感模块自主返回技术,回收一级发动机。坚持“垂直整合”思路和火箭复用技术开发,旨在将高昂的火箭发射费用减半。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。