ASML成立于1984年,由菲利普与先进半导体材料国际(ASMI)合资成立,专业从事光刻机设备的开发,总部位于荷兰的费尔德霍芬。1995年,ASML收购了菲利普持有的股份,称为完全独立的公司,同年在阿姆斯特丹和纳斯达克交易所上市。

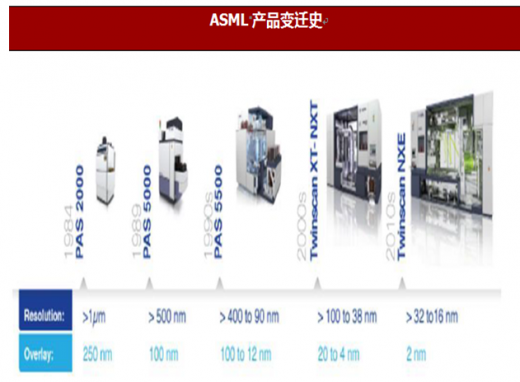

成立当年,ASML就推出了第一台油压驱动PAS2000步进式光刻机,但PAS 2000采用的技术已经过时。1986年ASML推出PAS 2500步进式光刻机,开始在市场上建立起一定的名气,同年与透镜制造商卡尔蔡司建立密切的合作关系,为此后发展打下重要基础。

1991年PAS 5000光刻机面市,由于能显著降低芯片生产所需的时间,PAS 5000取得了巨大的成功。此后2000-2001年,具有双工作台、浸没式光刻技术的Twinscan XT、Twinscan NXT系列研制成功,一举奠定ASML在光刻机领域的霸主地位,尼康、佳能市场份额被急剧压缩。2007年EUV光刻机Twinscan NXE系列的成功进一步拓展了ASML的市场份额,达到75%-80%,成为行业内的绝对龙头。

公司具有完善全球布局,在半导体设备企业中市值排名第一。截止2017 年底,ASML 在16个国家60 多个城市设有办事处,在荷兰、美国、中国大陆、台湾、韩国均设有研发与生产中心,公司共有员工超过19000 名,其中7000 名以上属于研发人员。目前ASML 总市值将近900 亿元,在全球半导体设备商中排名第一。

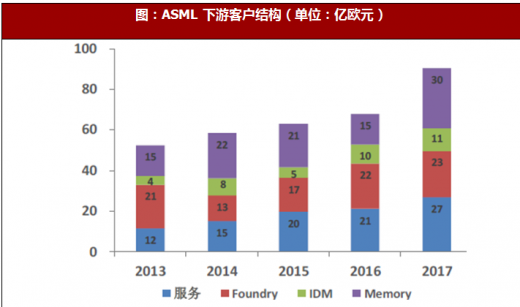

公司2017 年营收、净利润大幅增长。2013-2016 年间ASML 营收增长较为平稳,复合增长率达到9%,同期净利润也保持平稳增长态势。2017 年公司业绩实现了大幅增长,营业收入达到90.53 亿欧元,同比增长33%,净利润达到21.19 亿欧元,同比增长53%。17 年公司业绩的大幅增长主要是受到下游半导体产业复苏,以储存器为代表的厂商纷纷扩产带动设备需求,以及全球范围内掀起晶圆代工厂兴建潮带动设备需求提升所致。

储存器是最大下游设备客户。ASML2017 年营收中,设备营收达到63.74 亿欧元,占总营收的70%,服务收入为26.79 亿欧元,占比30%。下游设备客户中,储存器客户份额最大,达到29.68 亿元,占设备收入的46.6%,总收入的32.8%。其次是Foundry 客户和IDM 客户,分别占设备收入的35.9%、17.5%。

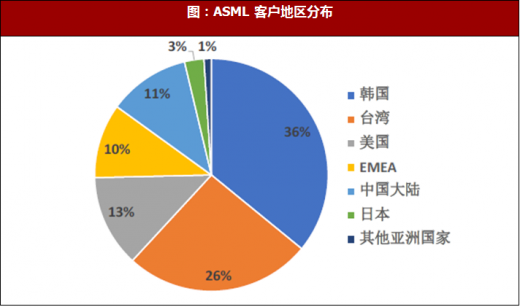

亚洲是主要设备下游市场,大陆市场居第四。ASML2017 年营收中,设备营收达到63.74 亿欧元,占总营收的70%,其中前三大下游市场是韩国、台湾、美国,占比分别达到36%、26%、13%,主要是因为三星、台积电、英特尔是ASML 的三大主要客户。ASML 在中国大陆营收达到7.2 亿欧元,占比为11%,是第四大市场。

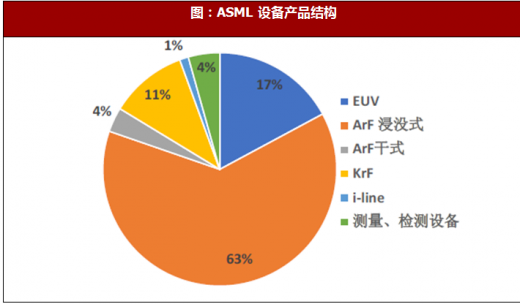

EUV 光刻机性能优越,营收占比快速提升。ASML 的EUV 光刻机是全球唯一可以满足22nm 以下制程芯片生产的设备,每小时可以处理125 片晶圆,稳定性达到90%以上,自2016 年面市以来就处于供不应求的情况,在产品结构中的占比也快速提升。2017 年EUV 光刻机营收为10.92 亿欧元,占比17%。营收占比最大的是ArF 浸没式光刻机,达到63%。

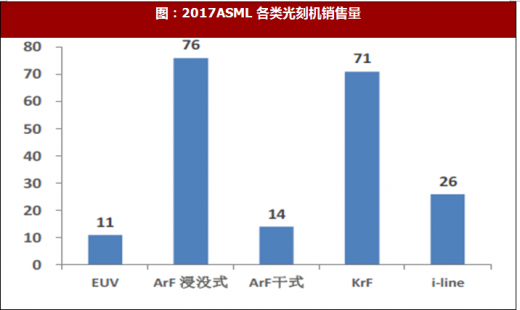

数量上看,2017 年ASML 共售出11 台EUV 光刻机,平均价格近1 亿欧元,ArF 浸没式光刻机和KrF 光刻机分别售出76 台、71 台,ArF 干式光刻机售出14 台。可见在中高端芯片制造中,ArF 浸没式光刻机是业内主流设备,中低端芯片制造更多使用KrF 光刻机,ArF 光刻机需求量较少。

EUV 光刻机产能将进一步提升,充足订单保障ASML 业绩增长。受限于产能,2017ASML 仅交付了11 台光刻机,ASML 预计2018 年将产能提升至22 台,2019 年进一步提升至29 台。截止2017 年底,ASML 尚有28 台光刻机订单在手,设备生产已排至2019 年,预计2018 年ASML EUV 光刻机收入将达到28 亿欧元,占比有望提升至25%-30%。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。