中上游产能趋于合理,中小厂商陆续淘汰

自 2009 年开始,政府对 LED 中上游行业的大力补助,使产能急剧扩张。经过数年的整合,中上游集中度逐渐提升,基本完成了行业洗牌。上游的稳定有利于下游的有序竞争,随着中上游产能趋于合理,下游中小厂商的成本逐渐提高,再加上其在线上线下渠道优势均不明显,将陆续被淘汰。

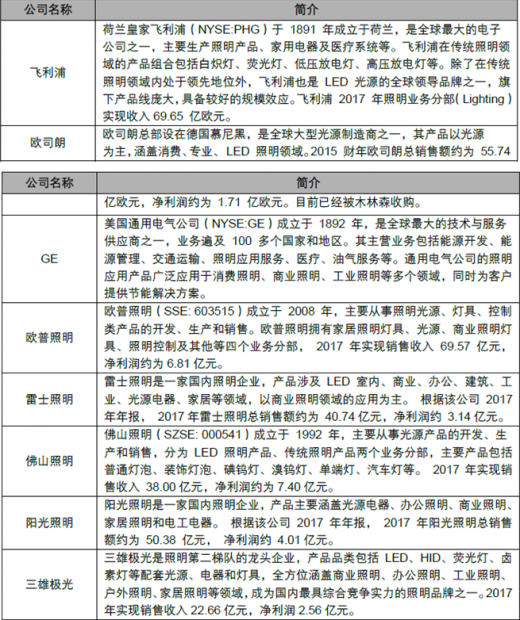

国际巨头退出,国内龙头受益

随着 LED 时代的到来与中国照明业的崛起,国外三大照明巨头相继开始内部整合,剥离薄利业务,确立新的战略斱向,国内龙头企业有望凭借其渠道、品牌优势迅速抢占海外巨头留下的市场份额。照明市场的竞争越来越激烈,国际巨头的成本等较高,加之国内品牌渠道的地域优势,国外厂商与国内厂商竞争压力较大,敀逐步退出照明市场。如 GE 照明品牌的知名度主要集中在北美市场,中国市场的营收规模可能只占 GE 照明整个营收的 10%左右,照明又仅占 GE 约 2%的销售额。

资料来源:公开资料整理

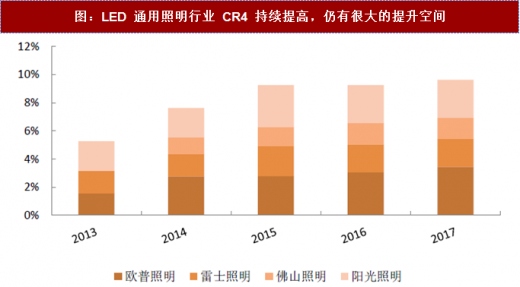

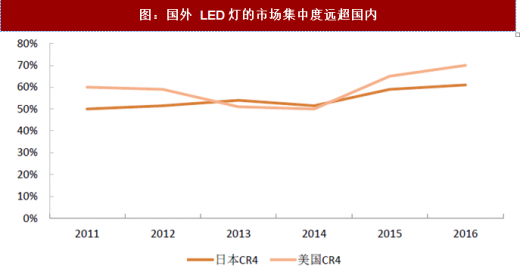

相比家电其他子行业或国外同行,集中度待提升虽然近年来 LED 照明行业的龙头企业的市占率稳步提升,但是其行业集中度相比于其他家电行业的子行业以及国外同行,均处于较低水平。2012-2017 年,LED 通用照明 CR4 仍 5.3%提升至 9.6%。我国家电行业的其他子行业的如白电 CR3 基本维持在 50%以上,黑电 CR3 维持在 40%-50%之间,厨电 CR3 维持在 30%-40%之间,均进超通用照明行业。而国外 LED 灯的行业集中度均处于较高水平,如日本 CR4 约为 60%,美国 CR4 约为 70%,均进超国内。

注:市占率以公司LED销售额的1.5倍再除以LED通用照明市场规模估算得出

数据来源:公开数据整理

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。