通过兼并整合,中国企业在全球市场占有率逐步提高

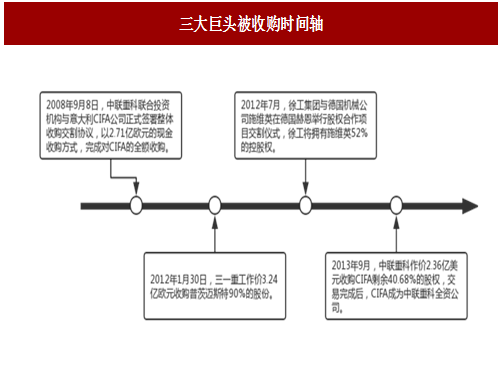

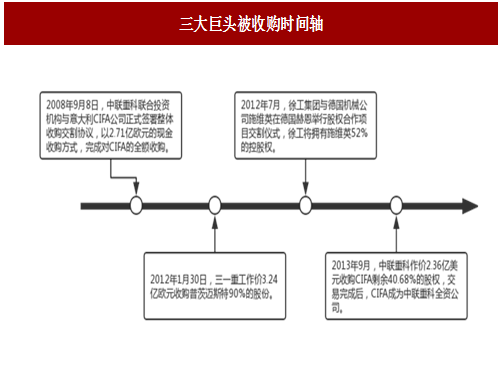

随着三一重工、中联重科、徐工机械等中国工程机械企业完成对混凝土机械国际“三巨头”的收购,中国企业在全球混凝土机械的市场占有率逐步提升。2008年9月,中联重科联合PE机构实现对意大利CIFA公司的收购。CIFA是一家意大利的工程机械制造商,收购前是欧美排名第二的混凝土输送泵、泵车制造商。2012年4月,三一完成对德国普茨迈斯特(大象)的收购,作价3.6亿欧元,三一通过并购实现了公司的国际化。2012年7月徐工集团与施魏英完成股权交割仪式,完成后徐工集团持有施魏英52%的股权,施维英是德国老牌混凝土机械生产商,2011年销售额排名全球工程机械第38位。

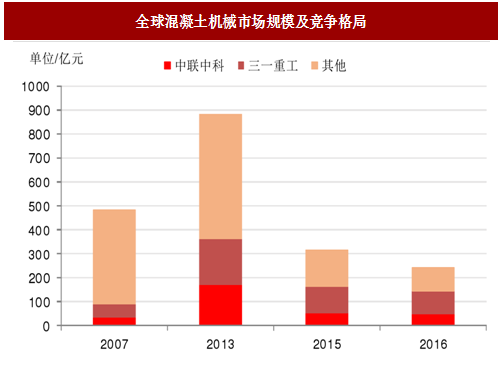

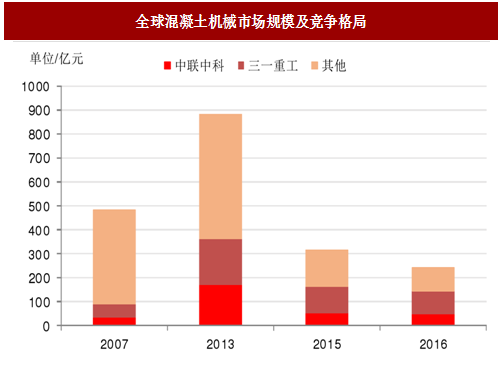

2007年普茨迈斯特混凝土机械相关业务实现营业收入13.69亿美元,占全球市场份额的比重约为21.5%,以此推算混凝土机械全球市场规模约为480亿人民币,2007年中联重科和三一重工占全球市场份额占比约为18%。2013年全球混凝土机械市场规模约为142亿美元,折合人民币880亿元,中联重科和三一重工收购海外资产后全球市占率上升至41%。根据草根调研的情况,2015年和2016年全球市场规模分别约为314亿元和242亿元,2015~2016年三一重工和中联重科合计在全球市占率为50.75%和60%。

参考中国报告网发布《2016-2022年中国混凝土机械行业深度研究及十三五投资决策分析报告》

市场对国内混凝土机械行业的认知是三一重工和中联重科占据了行业85%的市场份额。实际上,根据产业链调研,和市场预期不同,混凝土机械行业的CR2实际远低于这个数值,CR2占比85%只考虑到40米以上泵车和商混搅拌站。

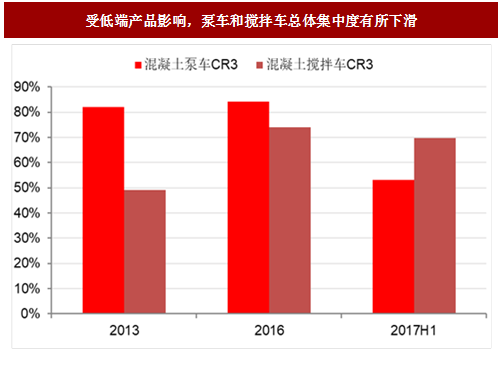

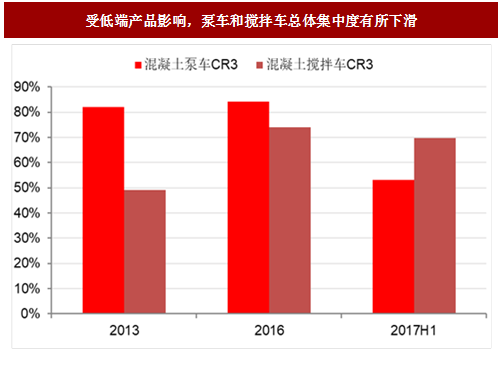

根据产业链调研,2013年混凝土泵车和搅拌车的CR3约为82%和49%,2016年泵车CR3约为84.1%,搅拌车CR3大幅上升至74%左右,但是2017年上半年泵车的行业集中度下降到53%左右,搅拌车的行业集中度也有所下滑。具体来看行业集中度呈现出分化的状态,在中高端产品系列,国内龙头企业的市场占有率快速提升,比如臂长50M以上的高米段泵车CR2已经上升到了90%左右;技术含量和附加值较低的臂长30米以下泵车市场集中度有所下降,主要因为技术门槛较低,行业复苏后中小企业快速涌入。我们认为龙头企业未来有望充分发挥其规模和技术优势在中低端市场获得更高的份额。

随着三一重工、中联重科、徐工机械等中国工程机械企业完成对混凝土机械国际“三巨头”的收购,中国企业在全球混凝土机械的市场占有率逐步提升。2008年9月,中联重科联合PE机构实现对意大利CIFA公司的收购。CIFA是一家意大利的工程机械制造商,收购前是欧美排名第二的混凝土输送泵、泵车制造商。2012年4月,三一完成对德国普茨迈斯特(大象)的收购,作价3.6亿欧元,三一通过并购实现了公司的国际化。2012年7月徐工集团与施魏英完成股权交割仪式,完成后徐工集团持有施魏英52%的股权,施维英是德国老牌混凝土机械生产商,2011年销售额排名全球工程机械第38位。

图:三大巨头被收购时间轴

2007年普茨迈斯特混凝土机械相关业务实现营业收入13.69亿美元,占全球市场份额的比重约为21.5%,以此推算混凝土机械全球市场规模约为480亿人民币,2007年中联重科和三一重工占全球市场份额占比约为18%。2013年全球混凝土机械市场规模约为142亿美元,折合人民币880亿元,中联重科和三一重工收购海外资产后全球市占率上升至41%。根据草根调研的情况,2015年和2016年全球市场规模分别约为314亿元和242亿元,2015~2016年三一重工和中联重科合计在全球市占率为50.75%和60%。

参考中国报告网发布《2016-2022年中国混凝土机械行业深度研究及十三五投资决策分析报告》

图:全球混凝土机械市场规模及竞争格局

国内行业竞争格局出现分化,中高端市场集中度提升较快市场对国内混凝土机械行业的认知是三一重工和中联重科占据了行业85%的市场份额。实际上,根据产业链调研,和市场预期不同,混凝土机械行业的CR2实际远低于这个数值,CR2占比85%只考虑到40米以上泵车和商混搅拌站。

根据产业链调研,2013年混凝土泵车和搅拌车的CR3约为82%和49%,2016年泵车CR3约为84.1%,搅拌车CR3大幅上升至74%左右,但是2017年上半年泵车的行业集中度下降到53%左右,搅拌车的行业集中度也有所下滑。具体来看行业集中度呈现出分化的状态,在中高端产品系列,国内龙头企业的市场占有率快速提升,比如臂长50M以上的高米段泵车CR2已经上升到了90%左右;技术含量和附加值较低的臂长30米以下泵车市场集中度有所下降,主要因为技术门槛较低,行业复苏后中小企业快速涌入。我们认为龙头企业未来有望充分发挥其规模和技术优势在中低端市场获得更高的份额。

图:受低端产品影响,泵车和搅拌车总体集中度有所下滑

资料来源:中国报告网整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。