需要强调的是,高空作业平台和核心零部件的投资逻辑有别于传统工程机械整机。其中,高空作业平台作为新兴工程机械,是最耀眼的工程机械新星,受益经济性、安全等因素带来的渗透率提升,将在较长时间内处于快速增长阶段;核心零部件如液压件等受益进口替代和海外市场拓展,也将在较长时间内保持快速增长。

资产减值损失计提充分,高龄库存集中处理,资产质量明显优化。①公司上半年计提资产减值损失87亿元,其中坏账损失、存货跌价损失分别为59亿和18亿元。②公司Q2单季毛利率较Q1大幅下行12.13个百分点,导致各主要产品上半年毛利率均有较大下滑,我们认为这与公司Q2集中处理低毛利率高龄库存有关。③在充分计提资产减值损失和集中处理高龄库存后,公司资产质量彻底改善。

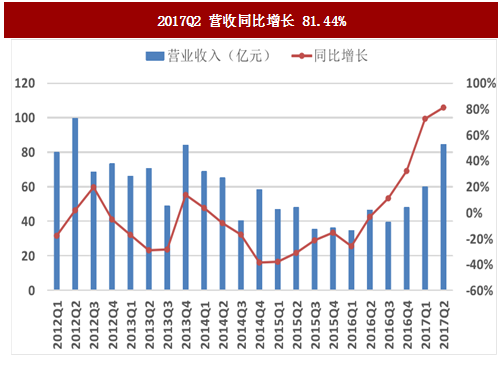

出售环境产业,战略聚焦,工程机械核心业务有望持续发力。考虑到公司资金短板,难以发展环境运营业务来和现有环境设备业务相协同,报告期内公司将环境业务80%股权出售。出售该资产获得的约108亿元投资收益有望为公司工程机械和农业板块的拓展提供充足资金支持。受益行业高景气,报告期内公司工程机械业务营收同比增近80%,其中混凝土机械和起重机械增幅均在70%以上。公司资金充足,后期持续发力将快速提升市场占有率。

一带一路布局完善,海外市场提供中长期发展动力。公司深度聚焦“一带一路”国家战略,在白俄罗斯、哈萨克斯坦、印度、泰国等一带一路沿线重点国家建立了工业园或生产基地,已逐步形成“两纵两横”海外发展格局。公司2017H1海外业务收入占比仅12.96%,随着一带一路沿线国家固定资产投资需求释放,这一比例将明显提升。

盈利预测及评级:预计公司2017-2019年归母净利润分别为10.08、14.54和18.61亿元,同比增383.40%、44.21%和27.97%。对应EPS分别为0.14、0.21和0.27元,对应PE分别为26.62、18.46和14.42倍,公司竞争格局日益优化,维持强烈推荐。

高库龄产品主动去化,汇兑损失被动扩大,研发支出持续加码,多因素致Q2净利润环比下降。公司在Q2营收环比小幅上行4.84%的情况下净利润环比下降44.43%至3.32亿元,Q2毛利率、净利率分别较Q1下行5.27、3.74个百分点,主要源于:①为夯实资产质量促进公司中长期发展,报告期内对价值量约5-6亿元的高库龄产品进行处理,且主要集中于Q2,这部分产品拉低了总体毛利率。②公司国际化程度较高,上半年特别是Q2美元持续贬值给公司美元计价资产带来较大汇兑损失,其中Q2比Q1约高1.3亿元;③报告期内研发费用同比大幅提升近70%,其中Q2较Q1高约1亿元。

营运能力提升,现金流改善明显,资产减值损失收窄。公司报告期内存货周转率2.15次,较2016年同期1.43次显著提升;经营活动产生的现金流量净额近60亿元,创历史同期新高,考虑到公司盈利持续改善,拟进行每10股派发0.2元;Q2资产减值损失1.96亿元较Q1有所收窄,从资产减值损失/当期营收来看,资产减值损失对净利润的蚕食效应将逐渐减弱。

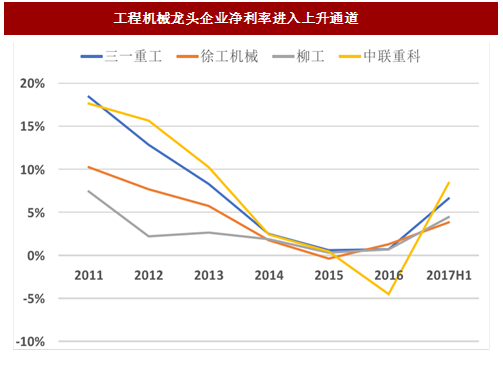

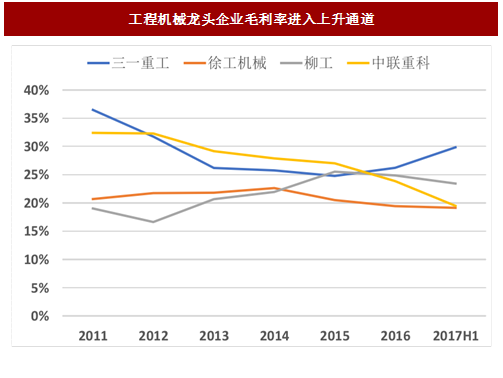

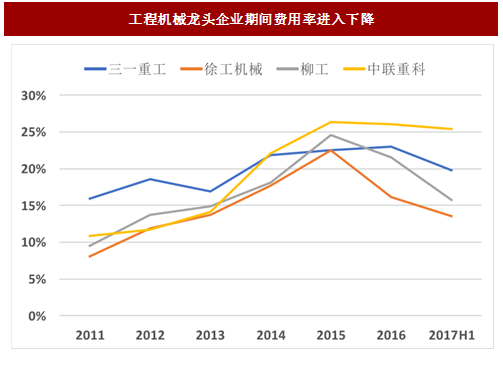

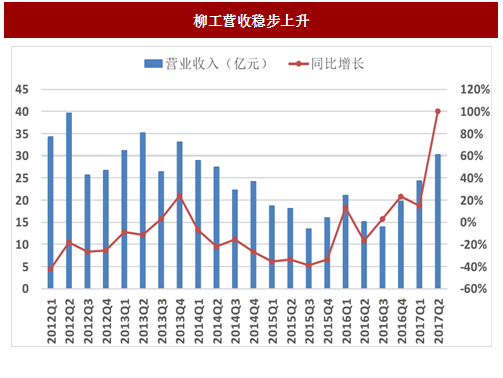

竞争格局优化,海外市场开拓顺利,龙头推荐逻辑依然成立。①公司为国内工程机械行业龙头,挖掘机等各项业务国内市占率均持续上行,竞争优势日益突出;②报告期内公司海外业务收入同比增25.9%,在做大规模带来利润增长点的同时,有利于平滑公司国内市场的周期性和季节性波动。③根据现有半年报和半年报预告来看,公司同行徐工机械、柳工、中联重科Q2净利润均较Q1环比大幅提升,进一步验证我们推荐工程机械第一梯队公司的核心逻辑——微观层面报表修复、中观层面竞争格局优化、宏观层面更新换代和海外需求占比提升,盈利弹性巨大。相信公司有别于徐工机械、柳工、中联重科出现Q2净利润环比下降是短暂现象,最终应该是符合并有望超越行业盈利恢复的趋势。

盈利预测及评级:预计公司2017-2019年归母净利润分别为22.33、31.47和38.04亿,对应EPS为0.29、0.41、0.50元,对应PE分别为26.85、19.05、15.76倍。公司作为工程机械龙头,优先受益行业回暖。维持强烈推荐评级。

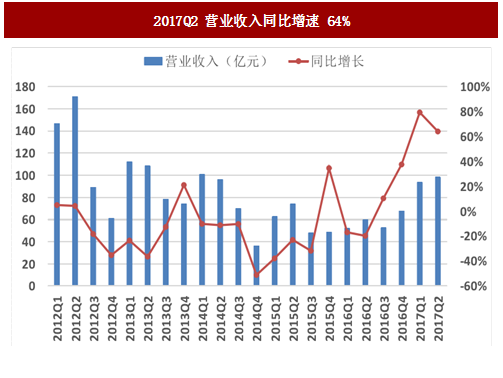

行业需求回暖超预期,公司主导产品市场份额稳步提升,且产品结构优化。①2017年1-6月挖掘机行业销量75068台,同比增100.52%;装载机行业销量45776台,同比增37.27%,行业景气度超出预期;②公司报告期内对营销组织实施了变革,主要产品市场份额上升,期间挖掘机销量同比增116.89%,高于行业16.37个点,市场份额提升至5.6%;作为装载机龙头,优先受益行业回暖,预计市占率也有一定提升。③主导产品中,从销量增速和单位价值量来看,毛利率更高的挖机占比提升,预计全年至少可与装载机销售额相当,公司产品结构不断优化。

参考中国报告网发布《2017-2022年中国工程机械行业市场现状分析与投资方法研究报告》

毛利率小幅下行,期间费用率大幅下行,净利率上升趋势延续。①受原材料采购成本大幅上升影响,公司毛利率较2016年同期小幅下降1.43%;②2017年上半年较2016年同期大幅下降5.42个百分点至15.77%,期间费用率进入下行通道;③资产减值损失在营收中占比从2016H1的2.49%下降至1.94%,对利润表的蚕食比例明显下降;④综上,公司净利率上升趋势将延续。全面国际化战略稳步推进,海外市场收入持续增长。公司产品具备全球竞争力,装载机、挖掘机等产品线出口市场份额进一步提升。报告期内公司海外收入增长11.83%,在印度等市场继续保持快速增长;随着更多产品的导入,高增长可持续。受益国家一带一路战略的大力推进,未来数年海外业务收入占比有望进一步提升至40%盈利预测及评级:预计2017-2019年归母净利润分别为4.03、5.83和8.53亿元,同比增717.43%、44.83%和46.28%。对应EPS分别为0.36、0.52和0.76元,对应PE分别为25.51、17.62和12.04倍,维持强烈推荐评级。

海外收入占公司主营收入比重达到58.5%,海外大市场成为公司业绩持续快速增长一个核心动力:海外高空作业平台年均需求规模在600亿以上,海外龙头企业收入规模都在百亿元以上,与海外竞争对手相比,公司性价比优势明显、不断改进销售模式,海外市场份额呈现持续上升趋势。

公司作为国内龙头,未来可持续性高增长确定性强。在有效劳动力减少、人工成本上升、安全意识增强等因素推动下,高空作业平台在中国市场的渗透率迅速提升,需求空间大,未来三年年均复合增速有望在33%以上。公司龙头优势明显,公司激励到位,提供最全产品系列,同时不断培育新的租赁公司并增强老客户粘性度,公司新签订单和业务量实现快速增长,市场份额有望持续提升。

盈利预测与评级:预计公司2017-19年归母净利润分别为2.67、3.96、5.26亿元,同比分别增长52.60%、48.36%、32.95%;对应的EPS分别为1.64、2.44、3.24元,PE分别为37.24、25.03、18.85倍。高速增长性行业中优质龙头,维持“强烈推荐”评级。

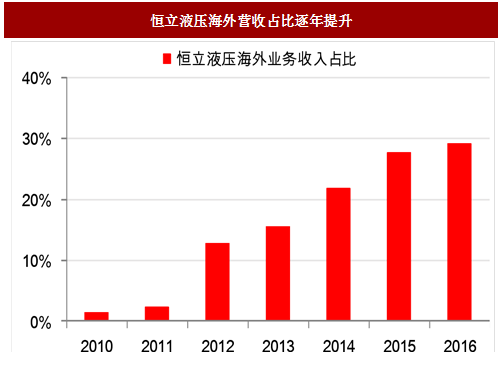

国内液压行业的关键零部件及系统配套龙头企业。液压传动与控制产品广泛应用于航空航天、船舶、重型机械和工程建筑机械等装备制造业各领域。

受益下游挖掘机行业景气度持续超预期以及轨道交通项目建设高峰到来等多重刺激因素,公司挖掘机油缸和非标油缸销量持续高增长。同时,经历五年打磨后,公司泵阀产品已趋成熟,借势本轮挖机销量高增长成功实现渗透;泵阀技术含量高,价值量大,台均挖掘机泵阀价值约为油缸的2.5倍,泵阀快速放量将打开公司中长期成长空间。

盈利预测及评级:预计2017-2019年归母净利润分别为3.06、3.92和4.83亿元,同比增335.65%、28.02%和23.18%。对应EPS分别为0.49、0.62和0.77元,对应PE分别为39.22、30.63和24.87倍。维持强烈推荐评级。

液压破碎锤龙头企业,受益于存量市场配锤率提升、新机销售增加及公司产品结构的不断优化,业务实现快速增长:我国液压破碎锤年销量从2006年到2015增长了5.87倍。从挖掘机配锤率来看,2006年中国挖掘机配锤率仅为6.20%,到2015年超过18%,但是较国外发达国家挖掘机35%以上的配锤率水平还有较大差距,需求空间大。受益于我国130多万台挖掘机存量市场配锤率的提升及新机销售的增加,破碎锤行业仍能保持稳定向上增长。公司为液压破碎锤龙头企业,形成了轻型、中型和重型3个序列20多个系列的产品系列,同时随着公司产能释放及高毛利率产品重型破碎锤收入占比的提升,公司业务毛利率有望实现持续提升。

液压件业务率先实现在挖掘机后市场的突破,未来有望逐步渗透到主机市场:高端液压件运用领域广泛,目前国内主要依赖于进口,有着巨大的进口替代需求。公司进入液压件产品领域后,攻克了液压件精密铸造、生产和测试等技术难关,成功开发并批量化生产液压泵、液压马达、多路控制阀等高端液压件,目前主要在售后市场,随着新增产能逐步达产,未来逐渐走向主机市场。2016年实现收入1.07亿元,同比增长35%,实现毛利率为37.35%,同比增加13个百分点。盈利预测与评级:预计公司2017-2019年归母净利润为1.23、1.77、2.34亿元,同比分别增长55.2%、43.3%、32.7%,对应EPS为0.70、1.00、1.33元,对应PE分别为41.70、29.29、21.95倍,维持强烈推。

全面国际化战略稳步推进,海外市场收入持续增长。公司产品具备全球竞争力,装载机、挖掘机等产品线出口市场份额进一步提升。报告期内公司海外收入增长11.83%,在印度等市场继续保持快速增长;随着更多产品的导入,高增长可持续。受益国家一带一路战略的大力推进,未来数年海外业务收入占比有望进一步提升至40%。

出售环境产业,战略聚焦,工程机械核心业务有望持续发力。考虑到公司资金短板,难以发展环境运营业务来和现有环境设备业务相协同,报告期内公司将环境业务80%股权出售。出售该资产获得的约108亿元投资收益有望为公司工程机械和农业板块的拓展提供充足资金支持。受益行业高景气,报告期内公司工程机械业务营收同比增近80%,其中混凝土机械和起重机械增幅均在70%以上。公司资金充足,后期持续发力将快速提升市场占有率。

一带一路布局完善,海外市场提供中长期发展动力。公司深度聚焦“一带一路”国家战略,在白俄罗斯、哈萨克斯坦、印度、泰国等一带一路沿线重点国家建立了工业园或生产基地,已逐步形成“两纵两横”海外发展格局。公司2017H1海外业务收入占比仅12.96%,随着一带一路沿线国家固定资产投资需求释放,这一比例将明显提升。盈利预测及评级:预计公司2017-2019年归母净利润分别为16.28、13.29和17.03亿元,同比增-274.36%、-18.36%和28.13%。对应EPS分别为0.21、0.17和0.22元,对应PE分别为21.50、26.33和20.55倍。维持强烈推荐。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。