英国KHL集团主导发布了Access行业全球高空作业设备制造商2016年销售额的排行榜。Access是欧洲行业协会针对高空作业平台行业的一个统称,主要分自行走式高空作业平台、车载式高空作业平台和桅杆攀爬式高空作业平台三大类产品。成立于1989年的KHL集团是全球领先的工程机械信息提供商,同时也是行业首家经过非营利机构BPA(国际媒体认证机构)认可的杂志社。由KHL集团主导发布的ACCESS榜单,其客观性全球公认。

高空作业平台生产四巨头维持着2015年度前四的排名不变。2015年,JLG就以19.75亿美元的营业额高居榜首。2016年,JLG的营业额达到19.11亿美元,继续领跑行业!

从15年开始,JLG(捷尔杰)开始逐渐领先老对手Genie(吉尼),并且16年差距幅度有所扩大,主要是Genie(吉尼)下滑幅度更大;Skyjack(斯凯杰科)和Haulotte(欧历胜)尾随其后,分别占据第三和第四位置,两者营收规模比较接近。

日本高空平台两大品牌爱知和多田野保持了10%以内的增长。日本品牌起步也比较早,没有成为国际领先品牌和全球工业体系有关系。以中国市场为例,2010年国内70%的高空平台保有量在造船厂,主要是日本两家,韩国全进三个品牌。后来工业区使用起来了,日韩产品功能定位不同,比如船舶制造和厂房建设中对作业高度、平台机动性等要求都不同,因此日韩品牌就跟不上了市场发展趋势,在中国市场逐渐被美国巨头取代。

中国品牌快速发展,鼎力排名不断提升

从榜单来看,浙江鼎力的年增长幅度最大,达到45%,跻身世界前二十强,特别在细分的自行走高空作业平台领域,更是唯一一家挺进世界前十强的中国企业。

湖南星邦(Sinoboom)、江苏美通(Mantall)16年也进入前35名榜单之中,但营收规模与鼎力仍有一定差距,0-20%的增速与鼎力年均40%以上的增速也处于不同发展轨道。

而目前国内涉足高空平台的传统工程机械巨头如徐工临工等目前尚未进入全球榜单。国内的三一重工在该领域的开发最早追溯到08年,后来遇到金融危机等多重原因而停滞。三一从16年开始和帕尔菲格合作重新进入这个市场,主要聚焦车载式平台与鼎力的自行走应用领域有一定差异,目前尚未发力。

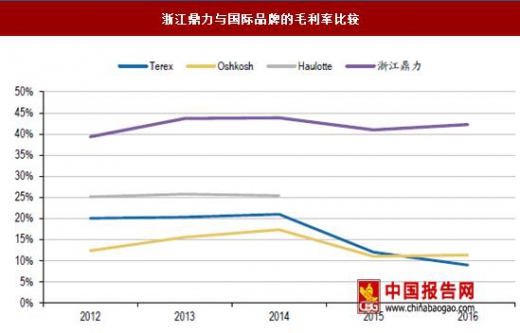

通览全球高空作业平台市场,浙江鼎力以年均40%的增速居全球首位,远超同行业其它各类各国企业。从收入规模来看,浙江鼎力与欧美三大品牌的差距仍然较大,但由于自身增速较快,差距在逐步缩小。虽然欧美三大品牌目前整体体量较大,但增速已经相对乏力,且盈利状况进入稳定期,整体10-20%的毛利率水平与鼎力40-45%的毛利率差距反映了两者经营效率与发展阶段的差异。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。