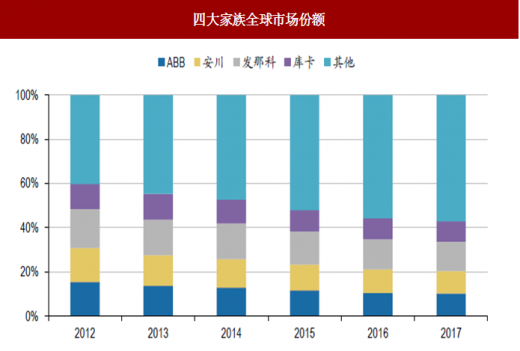

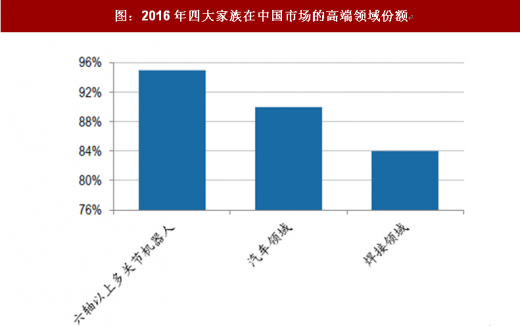

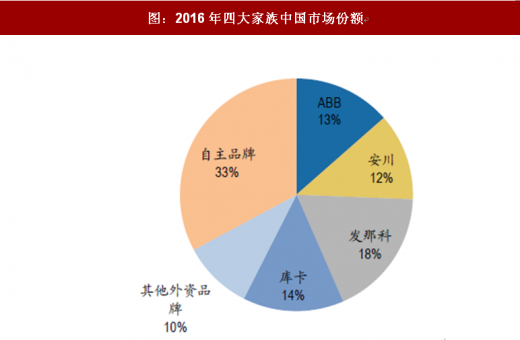

全球机器人市场中,四大家族一直占据着重要位置,总市场份额一度超过50%以上。2015年以来由于细分领域新兴机器人厂商的崛起,如丹麦优傲机器人生产的6轴串联工业机器人和RethinkRobotics生产的机器人因轻巧灵活而广受市场青睐,使四大家族量价齐降,市占率遭受一定程度的挤压。但作为全球行业龙头,四大家族总体上依然占据主导地位,尤其是在需求量逐步放大的中国市场,根据数据,2016年四大家族在中国工业机器人的市场份额总和接近60%。

数据来源:公开数据整理

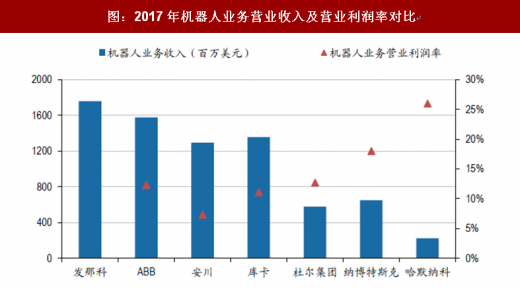

库卡运营效率较高,纳博人均产值领先。资产周转率反映了一个企业的运营效率,体现了资产从投入到产出的流转速度。库卡2017年机器人业务的资产周转率为1.96 次,显著高于其他企业,主要原因在于库卡生产的机器人大多运用于下游的汽车制造业。汽车领域自动化需求高,其流水线式生产的特点有利于将每个环节分解成基本的标准化工序,易于形成规模生产。另外,库卡受益于德国巴伐利亚的产业集群,客户包括通用汽车、克莱斯勒、福特汽车、保时捷、宝马、奥迪、奔驰等。从人均产值来看,纳博特斯克2017年减速器业务的人均产值为65万美元/人,显著高于安川、库卡和杜尔集团,反映出核心零部件企业较高的制造效率。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。