以工程机械分析,复苏周期的三个阶段:销量增长、现金流改善、利润表修复。

第一阶段:工程机械销量复苏起于2016年初。2016年2月挖机销量同比增长39.79%,结束了连续23个月的负增长,显露复苏迹象;2016年8月起,挖机销量出现强劲的复苏增长,同比增速持续维持在70%以上。2016年挖机销量同比增长25%,2017年又几近翻倍,增至14万台,今年前6月累计销量12万台,同比增长60%,此次销量复苏已持续两年。

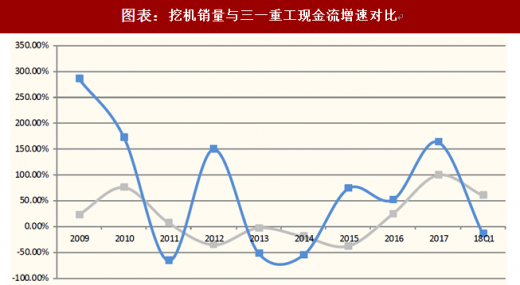

第二阶段:现金流修复同步于销量。三一重工经营现金流的变化同步于销量,2016年挖机销量复苏、全年增长24.8%,经营现金流同步于销量,实现了52%的同比增长。

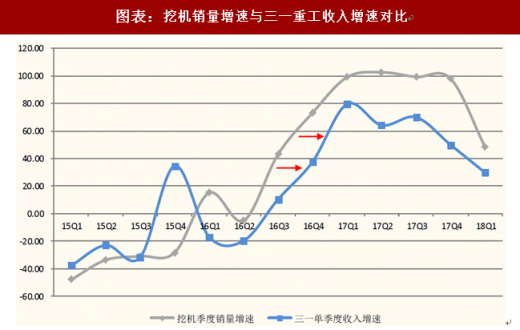

第三阶段:销量转化收入,利润表改善。三一重工利润表的修复滞后于销量,2016Q2挖机销量明显增长,全年销量增长近25%,工程机械整体销量增长3.6%。收入端的改善从16Q4起才明显体现,单季度收入同比增长38%,16全年收入仍下降了0.37%,收入复苏滞后于销量约半年时间。

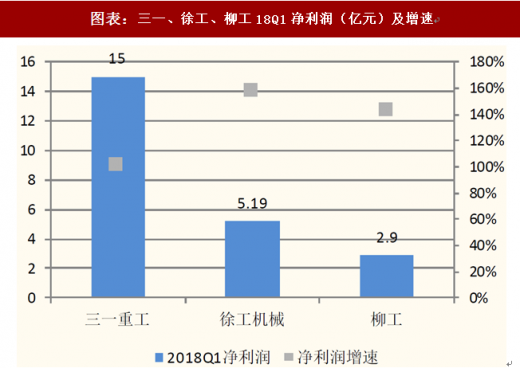

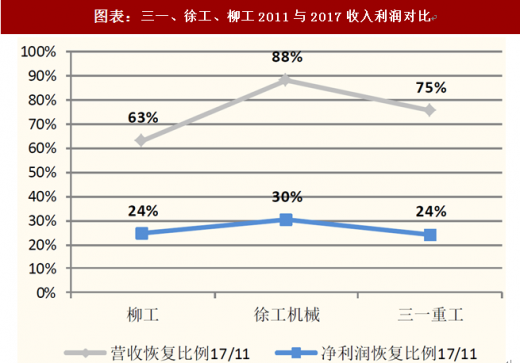

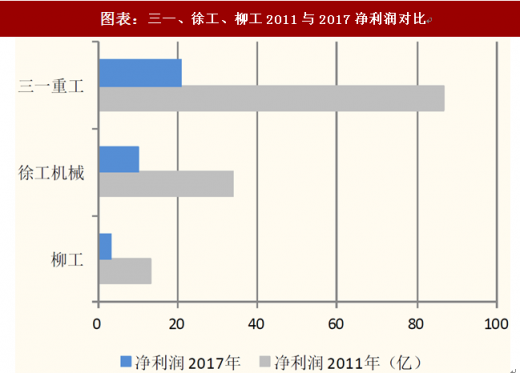

当前的工程机械:收入端修复大半,利润端仍有较大空间。2017年三一重工营业收入383亿、恢复到高点76%,净利润21亿、只达到高点的24%;徐工收入291亿、恢复到88%,利润10亿、恢复到29%,利润与收入之间存在缺口。工程机械核心关注点在利润的释放,三一重工18Q1净利润15亿、同比+101%;徐工机械,18H1净利润预计增长95%,工程机械利润修复仍在持续。

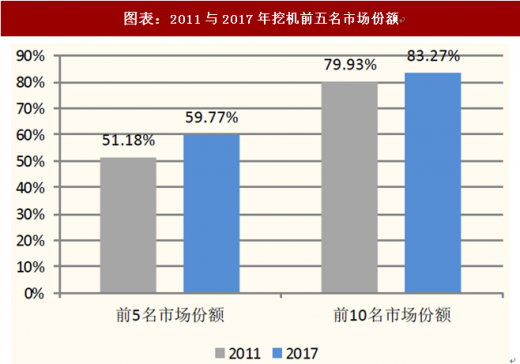

这一轮工程机械的复苏和上涨,起于2016下半年挖机销量的强劲增长,延续至2018上半年,前6月销量增速+60%,继续向利润端传导,工程机械整体仍在上行周期中。行业历经过去五年的低谷,部分产能退出,主机制造企业数量相比高峰缩减50%,龙头公司市占率提升,成为本轮行业复苏最大受益者。2017年挖机市场CR5=59.77%,相比2011年提高8.59pct。三一重工排名第一,今年1-6月挖机销量26488台,市占率22.05%。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。