1、三大核心零部件占成本 66%

核心零部件是制约国内企业发展的“拦路虎”。工业机器人的核心零部件包括控制器、伺服系统、减速器,这三大核心零部件决定了工业机器人的精度、稳定性、负荷能力等重要性能指标,占到工业机器人生产成本的 66%左右。目前中国的高端减速器严重依赖进口,伺服系统大部分依赖进口,只有控制器的国产化程度相对较高。而国际机器人巨头企业或是拥有强大的核心零部件自产能力,或是和零部件供应商建立了长期的合作关系,能以远远低于国内企业的采购价格购买到核心零部件,同样的产品,卖给中国机器人公司和“四大”的价格是完全不同的。

高度依赖进口的核心零部件使国产机器人在成本控制上相比国际机器人巨头处于极大劣势,这严重影响了其在市场,尤其是高端市场的竞争力。国产品牌要想崛起,核心零部件的国产化是必须迈过的坎。根据测算,机器人专用减速器、伺服系统 2018-2020 年合计行业空间超 300 亿元。

减速器决定工业机器人的精度和负载。机器人专用减速器是核心零部件中技术壁垒最高的一环,也是国产工业机器人中成本占比最大的零部件,目前主要依赖进口。减速器主要负责将伺服电机输出的高速运转的动力转化为低转速、高转矩的运动,是影响工业机器人精准定位和负荷能力的重要部件。按照机械机构进行分类,减速器可分为谐波齿轮减速器、摆线针轮行星减速器、RV 减速器、精密行星减速器和滤波齿轮减速器。目前最常用的机器人减速器是 RV 减速器和谐波减速器。与通用减速器相比,机器人用减速器要求具有传动链短、体积小、功率大、质量轻和易于控制等特点。

伺服系统负责驱动机器人的运动。伺服系统通常由伺服电机以及伺服驱动器组成,负责将接收到的控制信息分解为单个自由度系统能够执行的命令(伺服驱动器),再传递给执行机构(伺服电机),以实现每一个关节的角度、角速度和关节转矩的控制。

其中,伺服驱动器负责位置、速度、转矩等各项控制,一般为硬件伺服驱动,现在也出现了软件伺服驱动器,能实现更加细微的控制;伺服电机是伺服系统中控制机械元件运转的发动机,是一种补充马达间接变速装置,将接收到的电压信号转化为转矩和转速,以驱动控制对象。一般来说,工业机器人的每个关节都会搭配一个伺服驱动和一个伺服电机,即一台六轴工业机器人搭配 6 套伺服系统。

参考观研天下发布《2018年中国工业机器人行业分析报告-市场运营态势与投资前景预测》

控制器负责规划机器人的运动方式。控制器是决定机器人功能和性能的主要因素,根据程序指令以及传感器信息控制机器人来完成一定的动作或作业任务,即控制工业机器人在工作空间中的运动位置、姿态和轨迹、操作顺序等,保证机器人系统的正常运行,达到所要求的技术指标。目前部分控制器已国产化。

2、埃斯顿:伺服系统领导者+机器人佼佼者

南京埃斯顿自动化股份有限公司创立于 1993 年,创始人为吴波,现任公司董事长,也是实际控制人。公司成立初期,主要产品为金属成形机床数控系统,2000 年进入了伺服系统行业,产品包括电液伺服和交流伺服系统等,现已成为国内高端智能装备核心控制功能部件领军企业之一。公司在 2011 年引入机器人专家王杰高博士团队,进军工业机器人领域。凭借在智能装备核心零部件的技术积累,公司快速地掌握了工业机器人本体制造技术,并成功打开了市场,逐渐成为国内机器人行业领先企业。2015 年 3 月,公司在深圳交易所挂牌上市,成为拥有完全自主核心技术的国产机器人上市公司之一。

2017 年,公司总营业收入 10.77 亿元,归母净利润 9305.4 万元,其中智能装备核心控制功能部件销售占比 54.57%,工业机器人及成套设备占比 45.43%。2017 年,公司前五名客户销售收入 2.13 亿元,占年度销售收入总额 19.84%,集中程度低。2018 年一季度实现收入 3.02 亿元,同比大幅增长 124%,实现归母净利润 1808 万元,同比增长 35%,扣非归母净利润 1576 万元,同比增长 148%,同时预告 2018 年上半年公司归母净利润 5215-7221 万元,同比增长 30-80%。

未来公司将以“成为受国际同行认可和尊重的运动控制解决方案提供商”和“成为中国机器人的世界品牌”为战略愿景,坚持“双核双轮驱动”发展战略。

1) 公司核心竞争力

公司始终坚持“研发第一”。截至目前,公司共有授权专利 231 件,其中发明专利 80 件、国际机器人专利 2 件,软件著作权 124 件。拥有机器人研发团队和智能核心功能控制部件研发团队。是国内为数不多的掌握机器人核心部件生产技术的公司,机器人本体制造中,80%的核心部件可以自制。2) 从伺服系统到工业机器人的领军者

金属成形机床数控系统、运动控制及伺服系统是公司传统强项。公司为金属成形机床数控系统市场的龙头公司,市场占有率达 80%以上。在行业内,公司积极推广金属成形机床混合动力(泵控和阀控)技术和产品,DSVP\SVP 系列产品得到了较好的市场反馈。数控系统是利用数字,文字和符号组成的数字指令来实现一台或多台机械设备动作控制的专用计算机系统。公司是细分领域金属成形机床数控系统些的龙头企业,市场占有率达到 80%。主要产品有折弯机数控系统,剪板机数控系统以及机械压力数控系统等。工业机器人的迅猛发展也刺激了运动控制业务的进一步发展。

伺服系统是一种补助马达间接变速装置,可以将电压信号转化为转矩和转速以驱动控制对象,是用来精确地跟随货复现某个过程的反馈控制系统。公司与金属成形机床伺服系统开始,迅速扩展到了其他制造领域,近些年来在新能源,3C 领域增长较快。

进入机器人市场后,凭借在零部件方面的优势,公司初步确立了国产工业机器人领军企业的品牌形象。在品牌影响力大增的同时,公司客户层次得到明显提升,公司工业机器人产品已批量应用于国内知名汽车、家电、新能源企业,并开始出口东南亚和欧洲国家。 公司工业机器人在一些细分领域正逐步形成品牌效应,折弯机器人等细分品类技术处于国际领先水平。

产品线非常丰富,六轴机器人占比 80%。众所周知,六轴机器人在精度、重复精度等技术方面的要求是最高的,目前,公司在生产六轴工业机器人时,除减速器外的核心零部件,基本可以自产,自产率达 80%。在核心零部件被国外公司垄断的背景下,较高的自产率意味着公司可以较好的控制机器人的生产成本,在竞争市场中不受制于人,保证产品竞争力。2017 年,预计难度最大的六轴机器人的营收占公司机器人本体营收的 80%,意味着公司的六轴技术已经被市场充分接受。

另一方面,公司的 SCARA 机器人的技术水平已经与世界领先水平接近,多项指标不输 SCARA 龙头 EPSON。SCARA 工业机器人具有结构轻便,响应速度快等特点,多用于电子制造领域。中国作为全球电子制造的聚集地,对 SCARA 机器人需求较大。SCARA 机器人生产上的领先水平将为公司未来发展提供更多可能。

3)伺服系统领导者+机器人佼佼者

金属成形机床伺服系统的领导者。公司在金属成形机床伺服领域市占率 80%以上,主要客户包括亚威股份、扬力集团、JFY、德国通快等国内外知名金属成形机床客户。2017 年,公司开发出远程监控系统,实现了设备互联互通。将来有望通过数据和售后服务,形成服务性收入。工业机器人领域的佼佼者。自 2011 年切入工业机器人市场以来,仅仅 6-7 年时间,埃斯顿以及成为国内工业机器人领域技术实力最强的企业之一。产品除了国内客户外,还成功打开了欧洲、东南亚等国际市场,首次实现国产机器人本体的“出海”。

我国是世界上最大的工业机器人市场,2016 年的工业机器人销量已经达到 8.7 万台,约占世界总销量的 30%。由于人力成本上升等因素,工业机器人的保有量还将大幅增长。按照 2020 年国内工业机器人密度 150 台/万人的保守预测,工业机器人市场规模超 500 亿元。

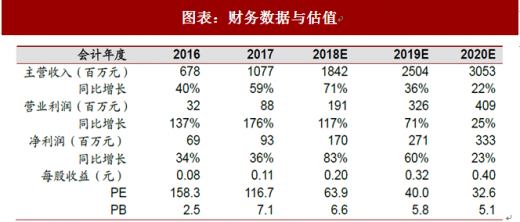

图表:财务数据与估值

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。