三一重工是全球最大的混凝土机械制造商,也是中国最大的挖掘机制造商、全球第六的工程机械制造商。控股股东为三一集团有限公司,持股比例为 34.4%(2018 年一季度报),股东性质为境内非国有法人企业,实际控制人是梁稳根先生。公司主要从事工程机械的研发、制造、销售和服务。

2017 年,公司总营业收入 383.3 亿元,归母净利润 20.92 亿元,其中挖掘机械营收占比为 35.66%,混凝土机械营收占比 32.87%,起重机械占比 13.68%,桩工机械类占比 7.6%,其他业务合计 10%左右。2017 年,公司前五名客户销售收入 38.67 亿元,占年度销售收入总额 10.09%,集中程度低。2018 年一季度实现收入 121.59 亿元,同比增长 29.7%,实现归母净利润 15 亿元,同比增长 101.2%,扣非归母净利润 12.42 亿元,同比增长 78.3%。

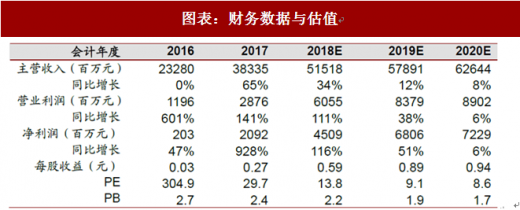

我们预计 2018 年三一可以实现营业收入 515 亿元,归母净利润超 45 亿,在今年上半年产能和零部件短缺的情况下,公司一季度业绩再度超预期,同时仍严格控制付款条件,坚持价值销售,经营现金流也是历史最好水平。公司战略方面,公司积极推进一带一路战略和工业互联网应用,加大研发投入和销售网络的建设,并实施股权激励计划,加大对技术和管理骨干的激励,提高核心竞争力。1) 公司核心竞争力

三一一直注重技术研发和培育长期竞争力,稳居龙头地位。2017 年研发人员按照增加毛利的 5-8%来进行提成,很多工作人员都会是百万以上的待遇,去年发了几千万的研发奖金。由于核心竞争力提升,过去几年挖掘机市占率明显上升,而且三一重工一直在模仿学习卡特彼勒,从混凝土机械第一到现在“混凝土+挖掘机”第一,产品布局沿着价值链由低到高多层次展开,并且稳稳占据龙头位置。经销商盈利和抗风险能力提升。过去几年行业不景气,但是三一对经销商政策扶持,共同解决客户逾期和法制机拖回的问题。2017 年经销商实力和抗风险能力提高,去年公司加大销售网络建设,进一步提升竞争力。

工业互联网先驱,与各大巨头合作的“根云”平台成果卓越。过去几年行业不景气,但是三一对经销商政策扶持,共同解决客户逾期和法制机拖回的问题。2017 年经销商实力和抗风险能力提高,去年公司加大销售网络建设,进一步提升竞争力。

参考观研天下发布《2018年中国工程机械行业分析报告-市场运营态势与发展趋势研究》

2) 挖掘机和混凝土机械全面领先

2017 年三一重工全线产品销售较 2016 年均大幅增长,其中混凝土机械实现销售收入 126 亿元,较 2016 年增长 32.59%,稳居全球第一品牌。挖掘机械销售收入 136.7 亿元,较 2016 年增长 82.99%、国内市场已连续七年蝉联销量冠军,市场占有率超 22%,特别是中大型挖掘机市场份额提升较快。起重机械、桩工机械、路面机械等产品市场地位也继续稳固,营收较 2016 年分别增长 93.5%、145.52%、53.59%,市场占有率稳步提升。与此同时,三一重工深耕深耕“一带一路”,海外业绩大幅增长,实现国际销售收入 116.18 亿元,实现同比增长 25.12%,领跑行业。经过多方调研对二季度公司销售形势的预测:预计挖掘机销量仍超 50%,虽然一些西部城市清理地方政府债,有部分项目停工,但是经济大省政府投资和民间投资仍较好,同时,受环保要求影响,更新换代需求较多,5、6 月没有减速的迹象。混凝土机械仍有望保持一季度国内 70-80%的增速,目前主要的矛盾是供给。预计二季度履带吊增长 20%,汽车起重机增长 60%左右。

图表:财务数据与估值

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。