广州弘亚数控机械股份有限公司,2006 年在广州成立,2016 年上市。公司实际控制人为李茂洪先生,持股比例为 40.24%(2018 年一季度)。公司主营业务为数控板式家具机械设备的研发、生产和销售主要产品为封边机、裁板锯、多排钻和加工中心四大系列。其中自动封边机、数控裁板锯、自动多排钻和木材加工中心等产品是公司的核心产品。公司 2017 年营业收入 8.2 亿元,同比增长 53.6%,归母净利润 2.34 亿元,其中封边机销售占比 52.32%,裁板锯销售占比 21.7%,多排钻占比 14.2%,木材加工中心占比 5.64%。前五名客户销售额为 1.83 亿元,占比 22.32%。2018 年一季度,公司营业收入 2.58 亿元,归母净利润 7062 万元。未来三年,公司将扩充产品生产能力,加大产品研发投入,加大信息化管理投入,为板式家具、板木结合家具制造提供全方位的制造装备和解决方案。

1、公司核心竞争力

公司深耕技术,研发费用占管理费用行业最为领先。目前三费占公司销售收入约10%-15% 左右,其中管理费用是绝对大头,而管理费用的主要支出为研发费用,该比例一度高达 80%。经过一直以来在研发的大力投入,在技术上已经明显领先于竞争对手。未来中国的制造业都是往智能化、数控化、整线化的大发展方向,技术是使得一家企业保持盈利并领先对手的重要条件,公司正在享受技术溢价。通过让利大力培育经销商,打造销售网络。基于售后服务质量和控制管理成本的考虑,公司在国内外市场开拓主要通过经销商,公司产品下游家具行业十分分散并具有明显地域性,公司通过大力培育经销商来搭建销售网络以发挥经销商的地域优势。同时经销商转移了公司的销售压力及售后服务压力,大幅缩短公司的管理链条及人员支出,公司目前仅有 22 名销售人员!

收购意大利 masterwood 补充产品链条及海外销售渠道。公司以封边机发家,逐步发展了数控裁板锯、数控钻,加工中心一直是公司的短板,通过收购意大利 masterwood.S.p.A 这家国际老牌板式机械数控企业,核心产品为加工中心及柔性木门生产线,2017 年 1.8 亿收入 2000 万净利。masterwood 产品已有多年历史,尤其是加工中心可与德国豪迈直接竞争,但一直以来在中国未能铺开销售渠道,主要产品是加工中心,毛利率和国内差不多, 17 年加工中心毛利率的接近 30%左右。如果加工中心国产化部件提高,但销售价不变,毛利率达 70-80%。弘亚在欧洲没有销售渠道,而 masterwood 最强是欧洲。

2、产品结构数控化、自动化

封边机为明星产品,技术领先,并享有市场溢价。从产品结构上看,公司主打产品为封边机,2017 年收入达到 4.3 亿元,同比增长 37.52%,占收入总额 52.32%。封边机一直以来是公司的明显产品,技术领先,售价高于市场平均售价 20%-30%,享受较高的市场溢价,2017 年封边机毛利率 49.36%。参考观研天下发布《2018年中国板式家具机械行业分析报告-市场深度调研与发展趋势研究》

产品结构明显数控化、自动化。1)加工中心发展迅猛,公司发展加工中心时间晚于国内主要竞争对手南兴装备,然而该项业务近年发展十分迅猛。加工中心 2015 年营收仅为 478 万,同比增长 270.54%,毛利率 3.96%;2017 年加工中心营收达 4624 万,同比增长 80.87%。同时通过收购 masterwood 直接加码,合并后加工中心将成为公司第二大产品。2)数控钻(含多排钻)2017 年收入 1.16 亿元,同比增长 183%,收入占比 14.2%,毛利率为 24.11%。2018 年上半年已经推出六面数控钻孔,订单非常饱满,超过产能需求。目前单六面钻月产量是十几台,国内需求 60-70 台/月。下半年会推四钻包,双钻包加工效率可以提高 50%,是单钻包 1.5 倍售价,但不需要增加人。数控产品现在是毛利率爬坡过程,历史上是产品增加了新功能定价才有大幅提升,委外加工研发费用和采购成本还是很高的,但规模化之后增长会很快,30%以上是肯定没问题的。数据钻 2017 年月产能 20 台到现在是 60 来台,产能 3 倍。

3、下游自动化升级空间巨大 最有望成为国际巨头对手

受益于房地产回暖及定制家具持续景气向上, 2020 年板式家具机械设备市场空间可达 300 亿,考虑存量设备的自动化改造,则市场空间还将明显向上拓展。公司深耕技术,完善产品线,具有成长为行业大龙头的潜力,并在以下三种方向获得持续成长的动力。

1)在既有的传统板式家具机械行业洗牌的过程中,解决中小型定制家具企业资金实力较差+新增设备需求的痛点,同时配套优秀成品家具厂商升级转型的设备需求,公司有望持续提高在传统设备市占率;

2) 在定制家具景气度上行蓬勃发展的阶段,加速进入定制家具一线品牌,分享定制家具企业生产自动化升级改造的红利。2017 年公司明显感受到大单的比例上升, 17 年获得索菲亚订单 1000-2000 万,18 年索菲亚的订单绝对量仍在继续增长,数控钻和封边边占 80%,20-30%是裁板锯,同时柔性木门生产线或可能会落地。同时现有定制家具企业有巨大的自动化升级空间,以定制家具TOP2企业欧派及索菲亚为例,2016-2017 年工人年均产值仅为 62 万、71 万;68 万、70 万,而建厂时间较晚的定制家具人均工人年产值接近 100 万,因而定制家具企业本身存在巨大的机械升级换代提高生产效率的空间!

3) 内涵外延补全产品链条及国内外销售渠道,持续技术升级,缩小与国际竞争对手的区别实现进口替代。公司是国内板式家具机械行业的领先企业,产品终端用户包括索菲亚、全友家私、好莱客衣柜、皮阿诺、卡诺亚衣柜、百得胜整体衣柜、黎明家具、博洛尼整体家装、韩丽家居等知名家具企业。公司 2017 年底预收款项较期初增长 48.97%,主要是预收客户定金,反应在手订单良好,同时 2018 年一季度根据产业链反映下游需求仍然保持高位,全年板式机械行业或能保持 20%以上增长,2018 年 3 月底木工机械展反应下游需求仍持续增加,公司直接受益于定制家具行业景气度跨越地产周期的持续提升,叠加公司技术进步带来进口替代增长。

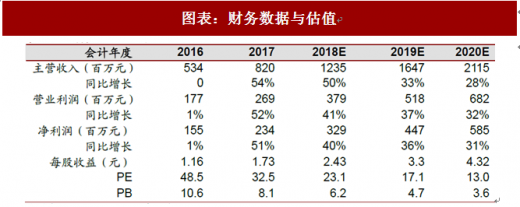

图表:财务数据与估值

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。