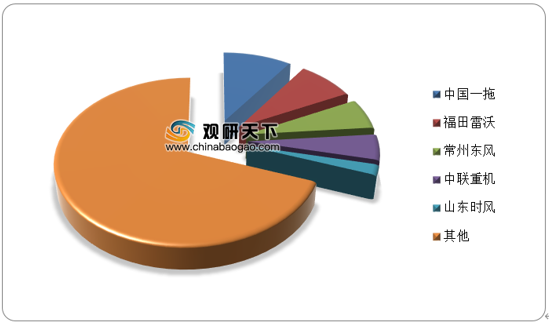

1、中国一拖

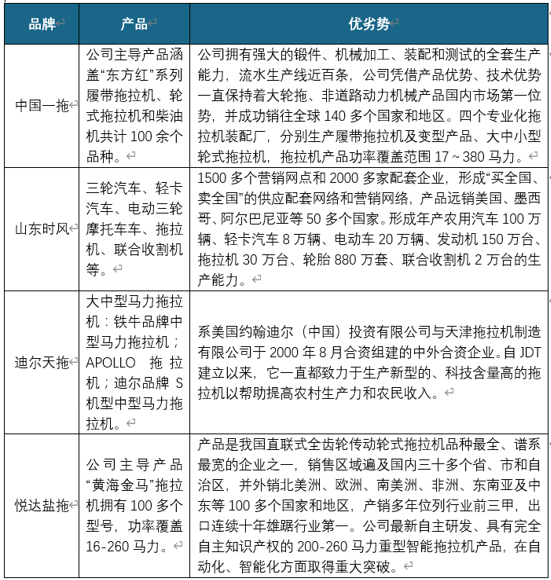

中国一拖作为国内最大的拖拉机生产企业,主要生产拖拉机、收获机、农机具等农业机械产品,柴油机、自行电站、发电机组、叉车、铸锻件和备件等系列产品的设计、制造、销售与服务。

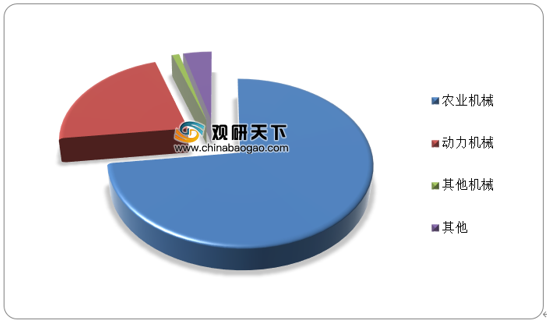

近年来,中国一拖主营业务收入不断下降,从2015年的接近100亿元下降到2019年的不足60亿元,5年来主营业务收入减少了约三分之一。

从利润规模来看,除2018年主营业务利润率在个位数之外,中国一拖在近年来的主营业务利润率均在20%附近,保持了较好的盈利性。

二 中国拖拉机行业集中度分析

1、中国拖拉机行业市场集中度分析

根据美国经济学家贝恩对产业集中度的划分,产业集中度分为寡占型(CR8≥40)和竞争型(CR8<40%)两大类,其中将前八家市场份额超过70%的分为极高寡占型,在40%-70%之间的成为低集中寡占型。竞争型又细分为低集中竞争型(20%≤CR8<40%)和分散竞争型(CR8<20%)。

根据国内发展来看,我国拖拉机市场竞争颇为激烈,市场集中度相对较高,企业数量多,行业门槛有限,2019年国内企业CR4约为28.61%,市场处于明显的竞争型格局。

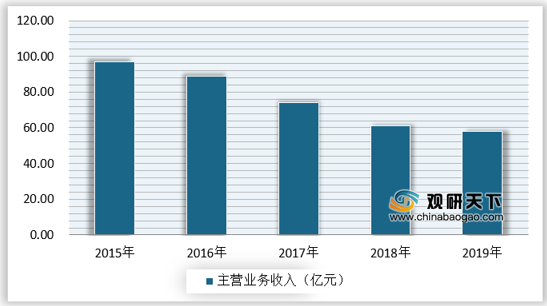

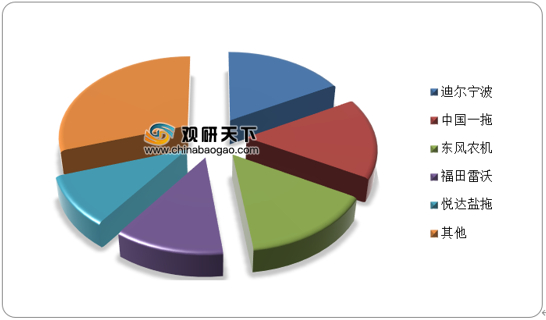

2、中国拖拉机行业企业集中度分析

目前,我国的拖拉机行业处于高度竞争的产业格局之中,在主流品牌主要以中国一拖、福田雷沃、常州东风、中联重机等企业占据,这些企业占据大量大中拖市场,其次以山东时风等一些企业以及中小企业在中小规模的拖拉机产业中进行竞争。

目前,大轮拖市场集中度较高,主要集中在中国一拖、福田雷沃和迪尔天拖三家,市场份额超过75%。

目前,在中轮拖市场竞争较为激烈,市场份额主要集中在一拖股份、迪尔宁波、东风农机和福田雷沃等几家企业,这主要由于中轮拖是较成熟的拖拉机产品,技术壁垒较低。

我国小轮拖整体属于技术含量较低的产品。受拖拉机行业产品结构调整、大型化发展趋势的影响,小轮拖行业整体呈现下滑趋势。

相关行业分析报告参考《2020年中国拖拉机行业前景分析报告-市场运营现状与发展动向预测》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。