光器件分为有源器件和无源器件。光有源器件是光通信系统中将电信号转换成光信号或将光信号转换成电信号的关键器件,是光传输系统的心脏,主要包括半导体发光二极管(LED)、激光二极管(LD)、光电二极管(PIN)、雪崩光电二极管(APD)、掺铒光纤放大器(EDFA)、拉曼光放大器及调制器等。光无源器件是光通信系统中需要消耗一定能量、但没有光电或电光转换的器件,是光传输系统的关键节点,主要包括光纤连接器、耦合器、波分复用器、光开关、光衰减器和光隔离器等。

我国目前已经成为了国际上光电子器件主要生产基地。随着研发能力、生产工艺水平的提高,再加上产品的成本优势,国内光电子器件厂商综合竞争力日益提高。另外,受产业政策鼓励和人力成本因素影响,国外光电子器件厂商通过多种方式,如直接投资、购并国内企业、OEM 等,将产业转移到我国;再者,国内通信设备制造商如华为、中兴通讯等在全球范围内的综合实力不断加强、市场份额不断扩大,同样有利于增加国内光电子器件厂商的市场需求。因此,国内外光电子器件厂商参与全球化竞争的程度越来越高,相互之间的竞争也更为直接。如在 PLC 光分路器领域,无锡爱沃富、波若威、韩国 Wooriro 等国内外企业均已经参与到市场竞争中来,成为公司的竞争对手。在 AWG、VMUX 产品领域,光迅科技和美国 Neophotonics 公司则是公司在市场上的直接竞争者。

以华为、中兴通讯为代表的国内光通信系统设备商在光传输设备、无线通信设备等方面已经迎头赶上国际先进水平,市场份额位居全球前列,但在光电子器件方面,国内的系统设备商还严重依赖于国外厂商,尤其是高端的核心器件,如高速(40Gbit/s,100Gbit/s)光收发模块,智能全光网用 ROADM(可重构光分插复用设备)等完全依赖进口,阵列波导光栅(AWG)尽管可以国内封装生产,但芯片也依赖进口。

相比美国、欧洲、日本、台湾等光通信器件公司发展较快的区域,国内光电子器件行业中大部分企业仍然依靠低成本在低端器件领域竞争,缺乏核心技术和自主品牌,总体上的竞争力仍较为薄弱,位于产业链的低端。

目前光电子器件行业全球化竞争格局已经形成。随着国内光电子器件厂商研发能力、生产工艺的提高,再加上产品的成本优势,国内企业加大了出口的力度,国外通信系统设备厂商也增加了对国内光电子器件产品的采购力度。与此同时,国外通信系统设备厂商为了降低成本,近年来也纷纷把生产和研发基地向中国大陆转移,这也带动了中国大陆光电子器件市场的需求。

另一方面,为降低生产成本,全球各大光电子器件厂商也纷纷将部分制造基地向以中国为代表的发展中国家转移。如 JDSU、Bookham 在深圳,Oplink 和AFOP 分别在珠海和东莞设有独资企业。按生产制造地划分,2008 年中国生产制造的器件已占全球 25%的市场份额,而中国大陆本土企业的销售约占全球光电子器件市场 15%的市场份额。

从产品结构上看,占据60%以上的属于收发器,2013 年以来保持了12.7%的复合增速规模接近60亿美元,且近两年呈现出加速增长,主要源自于中国电信网市场的扩容升级和北美数通市场采纳新的高速DCI 方案。独立器件规模近20亿美元,近三年也保持了13.9%的较快增速,该部分增速主要来自于中国市场电信网建设投入保持高位;放大器、适配器和滤波器规模较为平稳,保持在12到15 亿美元的水平。

从近几年情况看,各地区的份额基本保持稳定:亚太市场在中国及日韩新市场大力投入宽带建设的拉动下,2017 年份额明显增长,超过全球需求的60%;北美市场虽然从25%的占比下滑到22%左右,但由于引领最新的架构方案,其依然是重要的价值市场;受经济拖累,欧洲、中东和非洲占比同样下滑,总体接近12%;中南美洲市场光器件需求则持续疲弱。

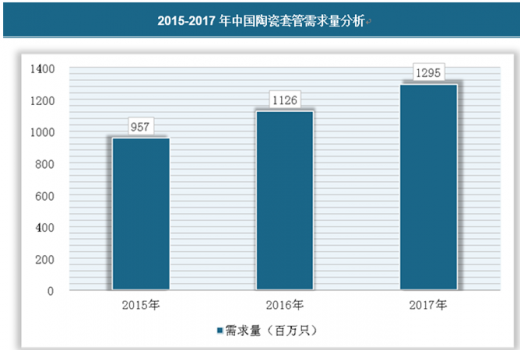

随着全球电信业资本投资的增长,预计未来全球光纤适配器市场和光收发模块市场将稳定向前发展,从而带动陶瓷套管市场的发展。陶瓷套管主要用于生产光纤适配器和光收发模块的接口部分;其中,光纤适配器占据了绝大部分市场。陶瓷套管的发展都有赖于通信技术的发展、网络视频游戏等应用的开发、人们对带宽需求的增长以及电信运营商的资本开支走向。2015年,中国市场需求量约为9.6亿只;到2017年,中国市场需求量增至13亿只。

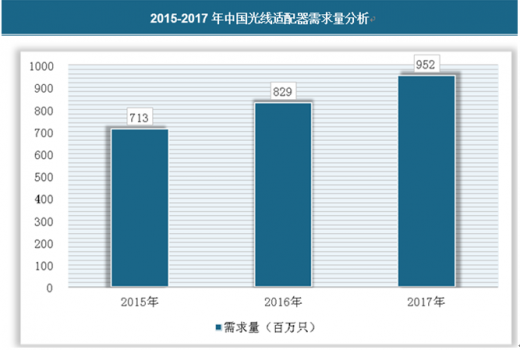

光纤适配器行业的发展同样依赖于光通信行业的发展,与电信资本开支高度相关。中国电信运营商、广电运营商以及因特网服务商资本开支的增长将直接带动光通信设备、光纤配线架以及相关测试测量仪器市场需求的增长,从而推动光纤适配器的发展。

FTTx光纤宽带网络建设、4G网络部署、无线回传网建设、以及三网融合的有序推进等都是推动光收发模块市场快速成长的因素,光收发模块的市场需求旺盛。光收发接口组件应用于光收发模块中,推动光收发模块市场的发展因素即是光收发接口组件市场发展的主要驱动力。2013年中国光收发模块市场需求量大约0.5亿只,到2017年增长到0.7亿只。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。