参考观研天下发布《2019年中国散热器市场分析报告-市场运营态势与发展前景研究》

全球散热器行业需求分布

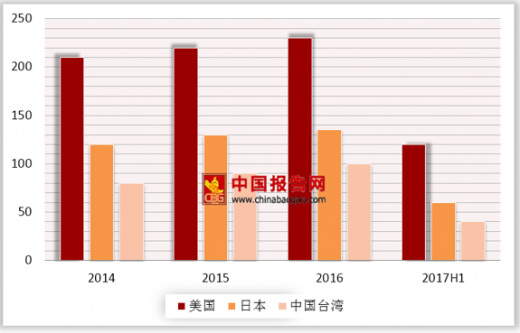

1、美国:世界散热器第一大需求市场

美国是世界散热器第一大需求市场,这主要与美国的产业结构有关。美国在计算机领域、汽车领域、能源领域及ICT等领域均具有国际领先优势,每年制造的产品对散热器需求量巨大。

以计算机领域为例,美国仅惠普、戴尔、Apple三家公司2016年PC生产量就达到1.1亿台,每台PC假如散热器配费用为100元,那么2016年产生的市场需求就超过100亿元;除此之外,美国的硬件厂商英特尔及AMD等公司每年对散热器的需求规模也非常大。

此外,全球汽车前十汽车厂商有两家位于美国,分别是通用汽车公司与福特汽车公司。2016年通用公司在美国市场销售的汽车就达到304万台,福特公司在美国销售的汽车量为260万台,紧随通用在美销量之后,位居第二。

2、日本:电子与汽车制造强国,散热器需求规模大

日本作为世界第三大经济体,科技实力与美国相媲美。在计算机、ICT、汽车、能源等领域也处于世界一流水准,并且在这些行业孕育了世界知名的公司。这些公司每年都会产生大量的散热器需求,这些需求一部分是依靠企业自身的生产能力进行解决,另一部分是依靠全球各地的供应商来满足。这些供应商主要来自亚洲,如中国大陆与台湾地区。

3、中国:目前全球散热器主要生产地位于中国大陆与台湾地区

这与全球产业分工有着密切的关系,散热器下游需求行业多是技术密集型的,这部分企业往往将公司资源与能力集中于科技与研发领域,而将产品部件生产及组装环节配置在国外,这类公司的核心竞争力也多体现在技术上。中国大陆与台湾地区因为区位及产业聚集在组装及生产环节具有比较优势,因此聚集了大量的散热器生产厂家,其中台湾厂商在电脑散热器领域具有绝对的竞争优势。

数据显示,2017年我国散热器行业市场规模达到1386亿元,相比2011年年均复合增长率为7.46%。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。