1、隆基股份

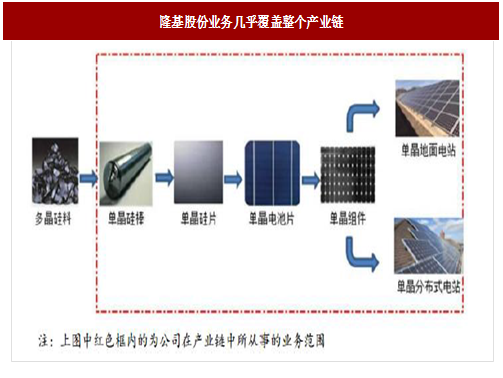

公司是最大的单晶硅制造商,主要从事单晶硅棒、硅片、电池和组件的研发、生产和销售,以及光伏地面电站和分布式电站的投资开发、建设及运营业务等,几乎覆盖整个光伏产业链。

参考观研天下相关发布的《2018-2023年中国分布式光伏行业市场需求现状分析与投资前景规划预测报告》

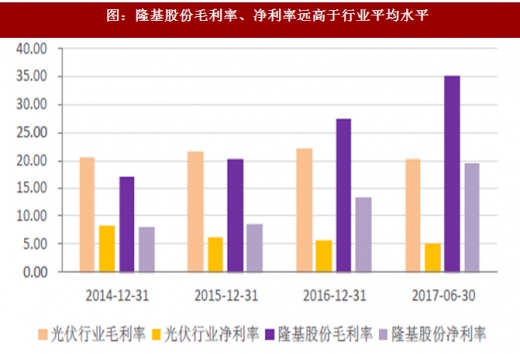

技术成下降超预期,公司毛利率、净利率大幅在行业内大幅领先。近些年公司加大科研投入,截至2017年6月底,公司累计获得各类已授权专利207项,在单晶生长、硅片切割和新型电池组件工艺等方面不断突破,新技术和新工艺快速应用于规模化生产,在成本控制和高效产品创新方面成果显著,公司单晶硅片非硅成本同比下降18%,组件环节非硅成本同比下降23%,公司的盈利能力领跑行业平均水平。

2、林洋能源

公司通过近几年的努力,已成功在中国东、中部等区域开发、建设、投资各类分布式及集中式光伏电站。目前,公司在设计、在建及运营的光伏电站装机容量超过1.5GW;其中已并网1,124MW。2017上半年光伏电站共计发电64,948万千瓦时,实现毛利润39,411万元。分布式光伏电站开发、投资、建设及运营已经成为公司主要的业绩增长点。

基于对光伏产业的看好,公司布局N型高效单晶太阳能双面电池及光伏组件的研发与制造。2016年11月,公司发布公开发行A股可转换公司债券预案,并于2017年7月25日收到证监会批文,批准公司募资30亿,其中6.7亿用于600MW 高效太阳光伏电池及组件项目,目前已经投产,将进一步完善新能源领域的布局,提升公司竞争力。

资料来源:观研天下整理,转载请注明出处。(ww)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。