公司是全球领先的动力电池系统提供商,专注于新能源汽车动力电池系统、储能系统的研发、生产和销售,致力于为全球新能源应用提供一流解决方案。2015年和2016年,公司动力电池系统销量分别为2.19GWh和6.80GWh,连续两年在全球动力电池企业中排名前三位。2017年上半年,锂离子电池产能5.18GWh,产量为4.88GWh,产能利用率较高。

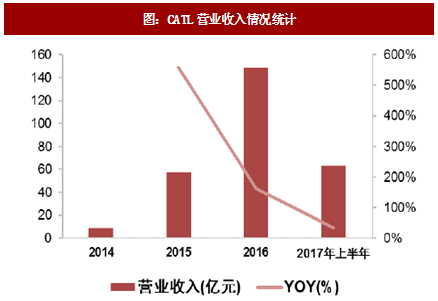

从营业收入方面看,随着新能源汽车行业快速发展,国内动力电池市场需求不断增长,公司作为行业内技术领先的动力电池供应商,营业收入增长较快。2015年和2016年公司营业收入增长率分别达到557.9%和160.9%,2017年1-6月营业收入较2016年同期增长33%。附

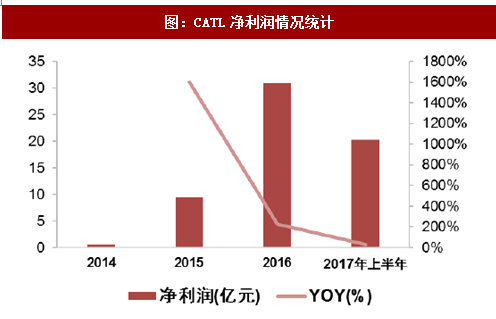

从产品结构上看,公司的营业收入主要来源于动力电池系统,2017H1动力电池系统占总收入的比例达85%。2014-2017H1公司综合毛利率分别为25.73%、38.64%、43.70%和37.49%,其中动力电池系统毛利率分别为23.73%、41.40%、44.84%和37.05%,整体上有所上升,2017年1-6月,受2016年底新能源汽车补贴政策调整影响,动力电池系统售价降幅增大,导致公司毛利率下降。

1、公司扩产进度与未来计划

公司整体规划到2020年投入超过300亿元来进行研发和产能的升级,到2020年之前形成50GWh的有效产能。

2、电芯上游供货商

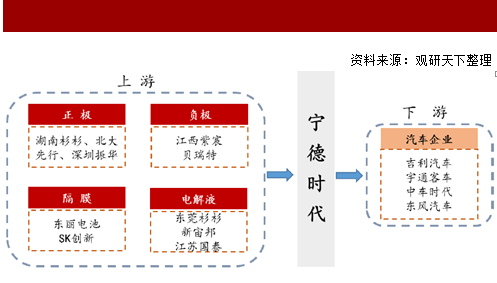

公司隔膜主要供货商为东丽电池、SK创新;正极主要供货商为湖南杉杉、北大先行、深圳振华;负极主要供货商为江西紫宸、贝瑞特;电解液主要供货商为东莞杉杉、新宙邦、江苏国泰;锂电设备(就是产生锂电池所用的设备);电芯下游客户(车企)包括吉利汽车、中车时代(即南车时代)、东风汽车长安(福特)、广汽(本田、丰田)、宇通客车、五洲龙、厦门金龙、中通客车、东南汽车、南京金龙、苏州金龙、宝马存在供货关系。其中主要客户是吉利汽车、宇通客车、中车时代、东风汽车四家。

产业链总结附

2、比亚迪

公司主要从事二次充电电池业务、手机部件及组装业务,以及包含传统燃油汽车及新能源汽车在内的汽车业务。2016年公司新能源乘用车销量超过10万台,同比增速达到70%,连续三年成为我国新能源乘用车销量冠军。凭借自身在新能源汽车方面的优势,公司积极开展动力电池业务,2015年和2016年,公司动力电池系统销量分别为3GWh和7.35GWh,连续两年在国内动力电池企业中排名第一位。

参考观研天下发布《2018-2023年中国锂电池产业市场规模现状分析与未来发展方向研究报告》

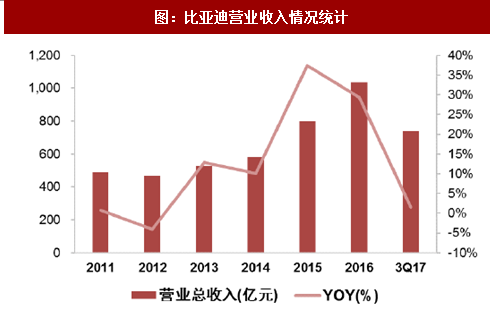

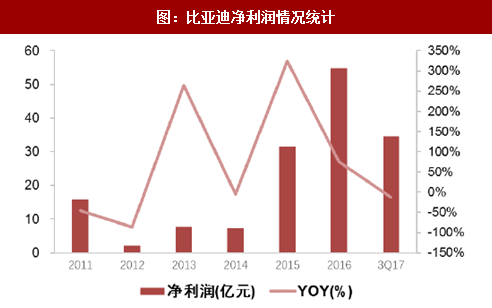

从营业收入方面看,随着新能源汽车行业快速发展,国内动力电池市场需求不断增长,公司作为国内领先的新能源汽车及动力电池供应商,相关业务收入增长较快。2016年公司营业总收入达到1034.7亿元,同比增长29.32%,汽车及相关业务营业收入达到570亿元,同比增长40%。公司净利润达到54.8亿元,同比增长75%,毛利率为20.36%,净利率为5.3%。

从产品结构上看,公司的营业收入主要来源于汽车、手机部件和二次充电电池三大业务。目前公司动力电池产品仅限于自用,但随着2017年新能源汽车市场补贴持续缩减,比亚迪销量同比显著下滑,相应公司动力电池业务萎缩严重,2017年第一季度,宁德时代(CATL)以32.8万kWh的汽车电池供应量的占据了25.8%的市场份额,位列第一,同比增长12.5%,比亚迪以21.7万kWh占据17%的市场份额位列第二,同比下滑63.9%。之所以造成这样的结果,比亚迪封闭的供应链条是主要原因,因此根据公司规划,2017年开始公司已经开始着手逐步分离动力电池部门,并与若干下游客户进行接触,预计2018年开始比亚迪动力电池将实现对外销售。

预计截至到2017年年底,公司锂离子电池产能将达到16GWh,其中6GWh为为三元电池,10GWh为磷酸铁锂电池,明年公司会在青海继续扩充10GWh三元产能,2018-2019年公司产能规划为26和34GWh,同时公司计划到2020年将电池成本下降至1元/Wh以下。

1、公司扩产进度与未来计划

比亚迪将和资源丰富的青海省合作,投资建设一个年产能10GWh的动力电池工厂。以该产能规模来看,新工厂每年可为约60万辆比亚迪混动车型提供电池。基于青海丰富的锂资源,比亚迪将于青海投资建立新电池工厂。

2、电芯下游客户(车企)

比亚迪动力电池目前仅为自用,计划在2018年逐渐开始对外销售。

产业链总结

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。