参考观研天下发布《2018年中国三元材料行业分析报告-市场运营态势与发展趋势研究》

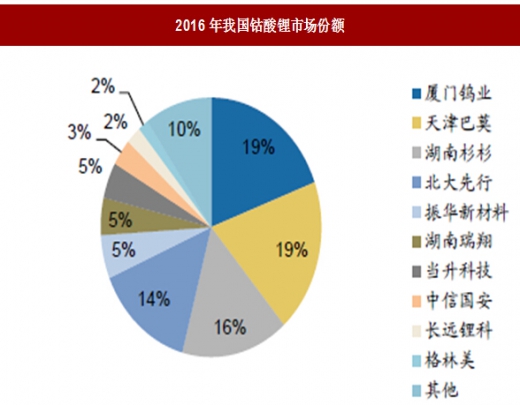

图:2016年国内三元材料市场份额

高镍三元符合高能量密度的政策引导方向,先发优势将获取更高毛利。正极材料性能要求主要是首次重放效率90%以上、容量、高温储存、控制气涨等。目前国内三元材料中NCM523仍为主流,而NCM811和NCA尚未实现商业化应用,循环、高温存储等问题尚未充分解决。新版新能源汽车补贴方案将能量密度指标与补贴标准挂钩,镍含量提升将显著提升能量密度,符合政策引导方向。

目前随着竞争者的不断加入,三元同质化产品的毛利不断走低,NCM111和NCM523相对低端,竞争者众多,因此毛利较低,而NCM622/811产品将能获得技术领先的溢价,提高公司毛利水平,优先掌握高镍三元正极技术并能稳定供货的企业将具备客户粘性。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。