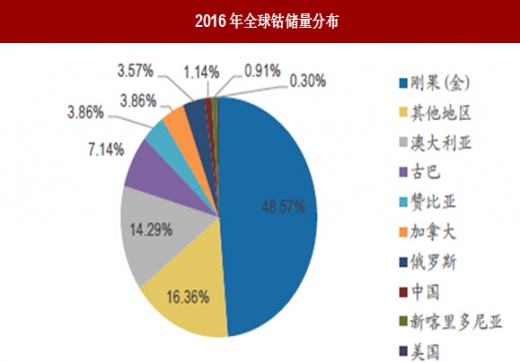

参考观研天下发布《2018-2023年中国钴行业市场需求现状分析与投资前景规划预测报告》

图:2016年全球钴生产商产量分布

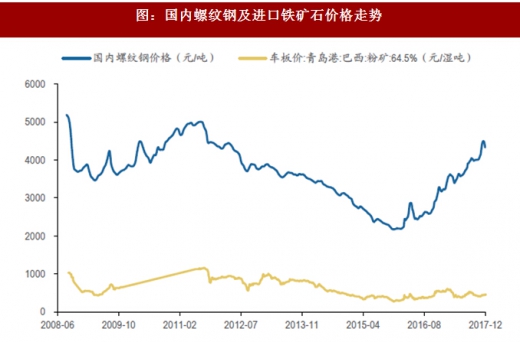

它山之石1:铁矿石的寡头垄断。借鉴国际铁矿石行业的发展历程,在经过大规模兼并与收购之后,最终形成了澳大利亚必和必拓公司、澳大利亚力拓集团和巴西淡水河谷公司天下三分的格局,一度合计掌控世界铁矿石70%以上的海运量,在铁矿石资源相对充分的背景下形成具有极强定价能力的实质垄断同盟关系,保障铁矿石价格的长期稳定性。

三巨头的实质垄断联盟关系具有较强的国际铁矿石议价权。钢铁市场遭遇寒流让2002年后一路上涨的铁矿石价格急转直下。立志在2009年度国际铁矿石谈判中打个翻身仗的中钢协和各钢企纷纷表态,铁矿石价格应该降价。却被三大铁矿石巨头触碰底线,谈判暂陷僵局,致使买不到三巨头的现货矿。矿石集团垄断能力可见一斑。类似于三大铁矿石企业,嘉能可未来很可能和其他寡头一些形成价格联盟垄断机制,在钴资源非常充分的情况下依然保持着价格垄断,保证钴资源价格长期稳定。

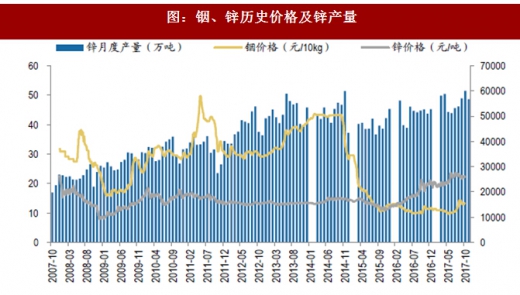

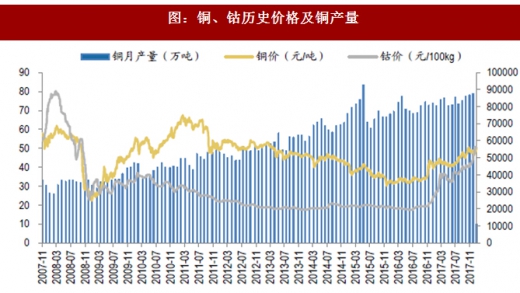

它山之石2:类比铟锌历史价格关系,铜价上涨无碍钴价上行。锌铟与铜钴资源类似都是刚性伴生,通过分析铟和锌历史价格走势的关系可以看出,在2011年之前铟锌价格基本同步,铟总体需求稳定的情况下,铟价并未随着供给的增加而下跌,直至2011年随着新增需求(液晶显示屏ITO靶材)出现了一轮暴涨,但因同期锌价低迷,锌企业大规模抛售铟以弥补主业锌的亏损,从而造成后期铟价下跌,2013年-2014年底由于泛亚有色交易所的收储造成上涨最终因资金链断裂而崩盘(铟终端需求未能持续增长)。由此可见铟作为锌的伴生金属,在锌价上涨周期中并不会随着供给增加而下跌,只有在锌价长期低迷造成生产企业盈利大幅下降时才会被大量抛售跌价。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。