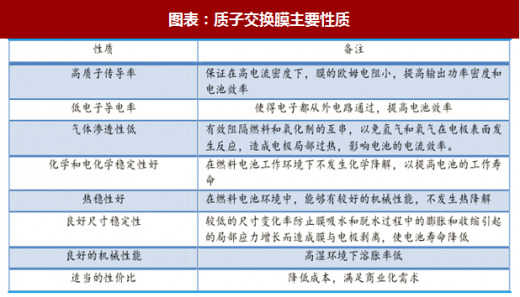

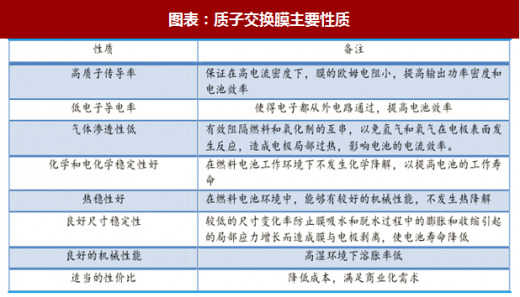

质子交换膜是作为 PEM燃料电池的核心组件,主要功能是充当质子通道实现质子快速传导,同时还起阻隔阳极燃料和阴极氧化物的作用,防止燃料(氢气、甲醇等)和氧化物(氧气)在两个电极见发生互串,此外还需要对催化剂层起到支撑作用。质子交换膜性能好坏直接决定着 PEM燃料电池的性能和使用寿命,作为 PEM材料,应具有以下性质:

一、全氟磺酸膜是主流质子交换膜

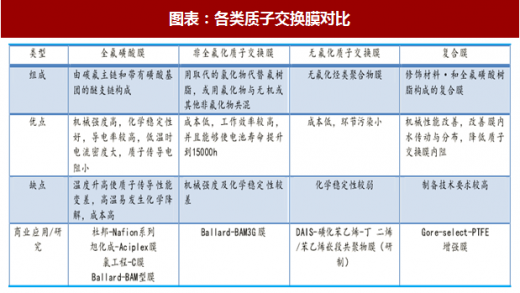

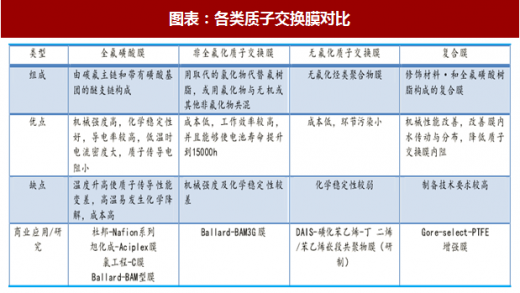

质子交换膜根据含氟情况进行分类主要包括全氟磺酸膜、非全氟化质子交换膜、无氟化质子交换膜和复合膜。目前世界上主流质子交换膜是全氟磺酸膜,全氟磺酸聚合物具有聚四氟乙烯结构,其碳-氟键的键能高,使其力学性能和化学稳定性优异,其聚合物膜的使用寿命远远好于其他膜材料的使用寿命,其次分子链上的亲水性磺酸基团具有优良的氢离子传导特性。全氟磺酸膜也是目前在 PEMFC 中唯一得到广泛应用的质子交换膜,如美国杜邦的 Nafion 膜、陶氏公司的 Dow 系列质子交换膜、日本旭化成公司的 Aciplex膜和日本旭哨子公司的 Flemion 膜,其中 Nafion 膜应用最广泛。

全氟磺酸膜成型工艺可分为三类:PESIM 挤出成型工艺、溶液浇铸成型工艺和复合成型工艺。

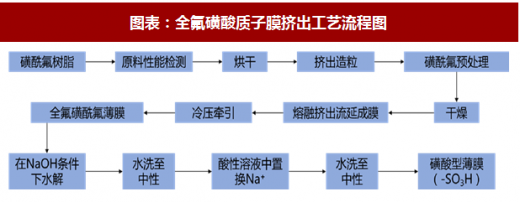

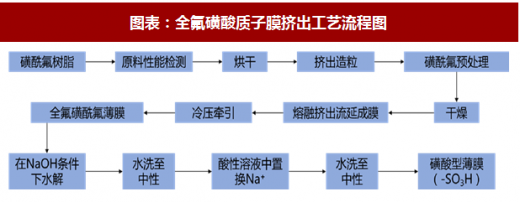

PFSIEM 挤出成型工艺可分为熔融挤出成型和凝胶挤出成型,熔融挤出成型又分为熔融挤出流延成型和熔融挤出压延成型。熔融挤出成型工艺,具有厚度均匀,生产效率高,树脂熔融时破坏性小,产品质量稳定等优点。PFSIEM 的挤出工艺过程中主要有 3 部分组成 :全 氟磺酰氟树脂 (perfluorosulfonyl fluoride resin简称 PFSR )挤出造粒、全氟磺酰氟薄膜制造和全氟磺酰氟薄膜的转型。

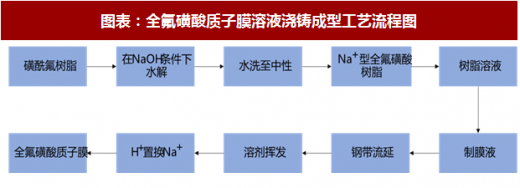

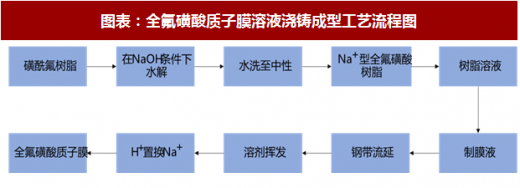

溶液浇铸成型是指在常压下将树脂溶液注入固有模具,经溶液挥发后加热成膜的工艺。浇铸成膜方法成本较低和操作简单可控,目前国内研究机构大多采用此法,不过实验室厚度均匀性不足。全氟磺酸钠盐树脂溶液钢带流延成型的工艺过程主要有 4 个部分:全氟磺酸钠盐树脂溶液配制 、钢带流延成型 、溶剂挥发和质子膜转型干燥。

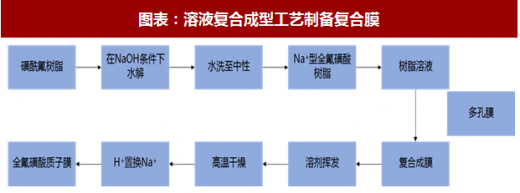

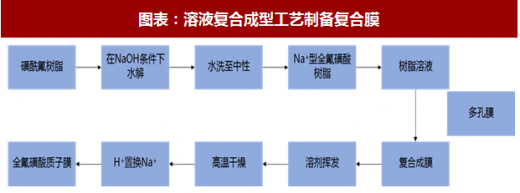

全氟磺酸复合膜中采用其他材料改善全氟磺酸质子膜性能,比如采用 PTFE 的多孔材料,以减少全氟磺酸树脂的用量,提升力学性能,降低成本。制备复合膜工艺有溶液复合成型工艺;溶液与其他材料的复合通常有浸没、涂布、喷涂等工艺,产品复合后再进行干燥成膜,溶液复合成型工艺如下图:

根据 DOE,目前质子交换膜性能在某些方面已经达到或超过 DOE2020 年目标,机械耐久性达到 23000 次,化学耐久性 742h,成本 17$/平米。

参考观研天下发布《2017-2022年中国质子交换膜氢氧燃料电池产业竞争现状及发展策略分析报告》

二、质子交换膜国产化能力具备,国内东岳集团可量产 DF260 系列膜

目前市场上主要生产全氟磺酸膜的企业主要来自于美国、日本、加拿大以及中国,其中戈尔的 Select 复合膜广泛应用于燃料电池,丰田 Mirai、本田 Clarity 和现代 ix35 均采用戈尔 Select 系列膜。除此以外,质子交换膜还有杜邦的 Nafion 系列膜、陶氏化学(Dow Chemical)的 Xus-B204 膜、3M 的全氟磺酸膜、日本旭化成的 Alciplex 系列膜、旭硝子的 Flemion 系列膜、加拿大 Ballard 的 BAM膜和比利时 Solvay 的系列膜。

在国内,山东东岳集团质子交换膜性能出色,具备规模化生产能力。2004 年,东岳集团联合上海交通大学研发出质子交换膜,经日本丰田公司和德国 Fuma.Tch 公司分别检测,东岳公司生产的质子交换膜性能出色不逊于同类产品。目前,东岳 DF260 膜厚度做到 15um,在 OCV 情况下耐久性大于 600 小时;膜运行时间达到 6000 小时;在干湿循环和机械稳定性方面,循环次数都超过 2 万次。东岳 DF260 膜技术已经成熟并已定型量产,二代规划产能 20 万平米,而且东岳集团已建成年产 50 吨燃料电池离子膜所需要的全氟磺酸树脂生产装置,可满足 2.5 万辆电动汽车的离子膜所需。

图表:质子交换膜主要性质

图表来源:公开资料整理

一、全氟磺酸膜是主流质子交换膜

质子交换膜根据含氟情况进行分类主要包括全氟磺酸膜、非全氟化质子交换膜、无氟化质子交换膜和复合膜。目前世界上主流质子交换膜是全氟磺酸膜,全氟磺酸聚合物具有聚四氟乙烯结构,其碳-氟键的键能高,使其力学性能和化学稳定性优异,其聚合物膜的使用寿命远远好于其他膜材料的使用寿命,其次分子链上的亲水性磺酸基团具有优良的氢离子传导特性。全氟磺酸膜也是目前在 PEMFC 中唯一得到广泛应用的质子交换膜,如美国杜邦的 Nafion 膜、陶氏公司的 Dow 系列质子交换膜、日本旭化成公司的 Aciplex膜和日本旭哨子公司的 Flemion 膜,其中 Nafion 膜应用最广泛。

图表:各类质子交换膜对比

图表来源:公开资料整理

全氟磺酸膜成型工艺可分为三类:PESIM 挤出成型工艺、溶液浇铸成型工艺和复合成型工艺。

PFSIEM 挤出成型工艺可分为熔融挤出成型和凝胶挤出成型,熔融挤出成型又分为熔融挤出流延成型和熔融挤出压延成型。熔融挤出成型工艺,具有厚度均匀,生产效率高,树脂熔融时破坏性小,产品质量稳定等优点。PFSIEM 的挤出工艺过程中主要有 3 部分组成 :全 氟磺酰氟树脂 (perfluorosulfonyl fluoride resin简称 PFSR )挤出造粒、全氟磺酰氟薄膜制造和全氟磺酰氟薄膜的转型。

图表:全氟磺酸质子膜挤出工艺流程图

图表来源:公开资料整理

溶液浇铸成型是指在常压下将树脂溶液注入固有模具,经溶液挥发后加热成膜的工艺。浇铸成膜方法成本较低和操作简单可控,目前国内研究机构大多采用此法,不过实验室厚度均匀性不足。全氟磺酸钠盐树脂溶液钢带流延成型的工艺过程主要有 4 个部分:全氟磺酸钠盐树脂溶液配制 、钢带流延成型 、溶剂挥发和质子膜转型干燥。

图表:全氟磺酸质子膜溶液浇铸成型工艺流程图

图表来源:公开资料整理

全氟磺酸复合膜中采用其他材料改善全氟磺酸质子膜性能,比如采用 PTFE 的多孔材料,以减少全氟磺酸树脂的用量,提升力学性能,降低成本。制备复合膜工艺有溶液复合成型工艺;溶液与其他材料的复合通常有浸没、涂布、喷涂等工艺,产品复合后再进行干燥成膜,溶液复合成型工艺如下图:

图表:溶液复合成型工艺制备复合膜

图表来源:公开资料整理

根据 DOE,目前质子交换膜性能在某些方面已经达到或超过 DOE2020 年目标,机械耐久性达到 23000 次,化学耐久性 742h,成本 17$/平米。

参考观研天下发布《2017-2022年中国质子交换膜氢氧燃料电池产业竞争现状及发展策略分析报告》

图表:质子交换膜2015现状与DOE2020年目标

图表来源:公开资料整理

二、质子交换膜国产化能力具备,国内东岳集团可量产 DF260 系列膜

目前市场上主要生产全氟磺酸膜的企业主要来自于美国、日本、加拿大以及中国,其中戈尔的 Select 复合膜广泛应用于燃料电池,丰田 Mirai、本田 Clarity 和现代 ix35 均采用戈尔 Select 系列膜。除此以外,质子交换膜还有杜邦的 Nafion 系列膜、陶氏化学(Dow Chemical)的 Xus-B204 膜、3M 的全氟磺酸膜、日本旭化成的 Alciplex 系列膜、旭硝子的 Flemion 系列膜、加拿大 Ballard 的 BAM膜和比利时 Solvay 的系列膜。

图表:国内外主要质子交换膜生产厂家及产品

图表来源:公开资料整理

在国内,山东东岳集团质子交换膜性能出色,具备规模化生产能力。2004 年,东岳集团联合上海交通大学研发出质子交换膜,经日本丰田公司和德国 Fuma.Tch 公司分别检测,东岳公司生产的质子交换膜性能出色不逊于同类产品。目前,东岳 DF260 膜厚度做到 15um,在 OCV 情况下耐久性大于 600 小时;膜运行时间达到 6000 小时;在干湿循环和机械稳定性方面,循环次数都超过 2 万次。东岳 DF260 膜技术已经成熟并已定型量产,二代规划产能 20 万平米,而且东岳集团已建成年产 50 吨燃料电池离子膜所需要的全氟磺酸树脂生产装置,可满足 2.5 万辆电动汽车的离子膜所需。

图表:东岳集团全氟磺酸质子交换膜示意图

图表来源:公开资料整理

图表:东岳集团全氟磺酸质子交换膜

图表来源:公开资料整理

资料来源:公开资料,观研天下整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。