1、拟收购山西致密气开采企业中海沃邦,可采储量443亿方

上市公司沃施股份公告拟收购致密气开采企业中海沃邦。中海沃邦是一家天然气上游开采企业,通过签订产量分成合同,作为合作区块的作业者开展天然气的勘探、开发、生产、销售业务。2009年8月13日,中海沃邦与中石油煤层气公司(中油煤)签订了《合作合同》,获得石楼西区块1524平方公里30年的天然气勘探、开发和生产经营权。中油煤拥有在石楼西区块开采天然气资源的许可,合同约定,中海沃邦作为石楼西区块作业者,负责全区天然气勘探、开发项目的资金筹措、方案审定、工程实施和项目日常管理等。

参考观研天下发布《2018年中国致密气市场分析报告-行业运营态势与投资前景预测》

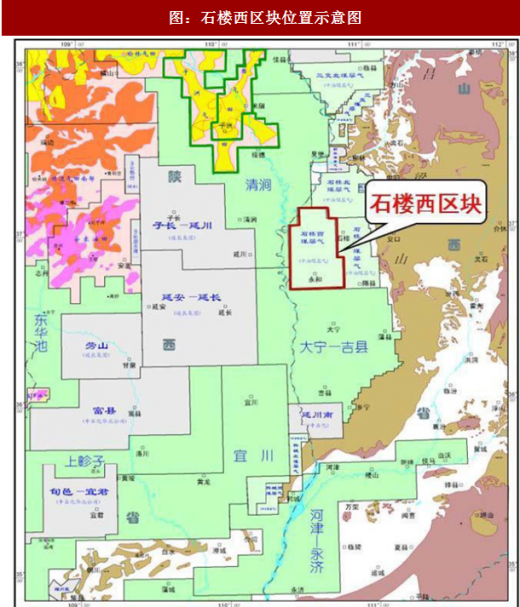

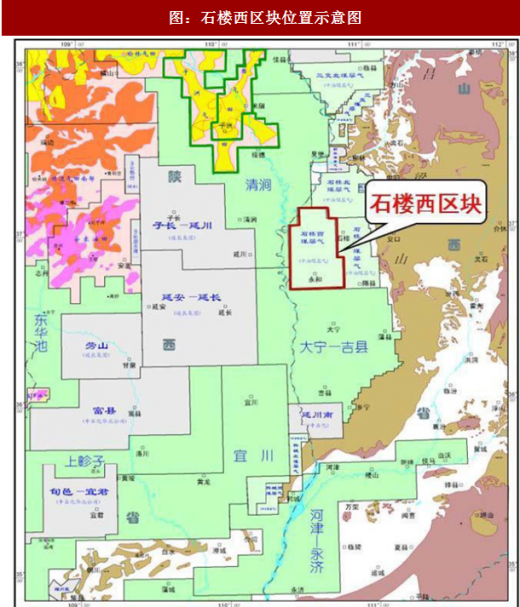

石楼西区块位于黄河以东,吕梁山西麓。行政区划主要位于山西省永和县、石楼县,区块勘探面积1524平方公里,探矿权证持有人为中国石油。石楼西区块西北部距子洲气田约120公里、距长北气田约163公里、距苏里格气田约172公里、距大牛地油田约140公里。西气东输、临临等输气管线穿过本区块,集输条件便利。

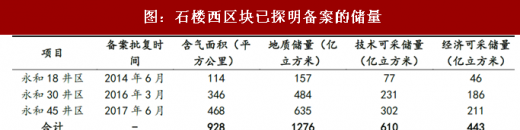

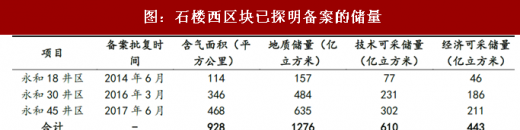

截至2017年9月30日,永和18井区、永和30井区、永和45井区(含气面积共计928平方公里)的储量报告已经国土资源部备案,探明地质储量合计1276亿方;石楼西区块其余尚未探明天然气储量面积内的勘探工作正在有序进展中。三个区块的丰度平均1.38×108m3/km2,石楼西区域储层属于中等储量丰度,地质情况较好。

2017年5月,中国石油取得了山西鄂尔多斯盆地石楼西永和18井区天然气开采的《采矿许可证》,正式进入商业性生产阶段。矿区面积154.16平方千米,地质储量157亿立方米,技术可采储量77亿立方米,经济可采储量46亿立方米,生产规模5亿立方米/年,有效期2017年5月至2037年5月。

此外,永和45井区是永和18井区的外扩区域。目前,中油煤与中海沃邦将永和45井区与永和18井区作为一个整体井区进行了开发方案的申报,若完成备案,永和45井区与永和18井区的年生产规模将达到12亿立方米。

2、永和18井区进入正式商业开采,公司产气量大幅增长

公司2016年、2017年天然气销售量分别为2.8亿方、6.3亿方。2017年开采量大幅增长主要由于永和18井区正式进入商业开采阶段。公司目前下游客户主要是山西天然气有限公司、山西燃气产业集团以及河北中石油昆仑能源永和公司。

公司近三年来收入及利润高速增长,主要由于石楼西区块整体勘探进度加速以及永和18井区进入商业开采阶段。2017年,公司实现营业收入7.7亿元,同比增长112%,实现净利润3.1亿元,同比增长175%。中海沃邦股东承诺2018年、2019年、2020年实现扣非后净利润分别不低于3.622亿元、4.545亿元、5.556亿元。

3、上游资源价值凸显,公司迎来量价齐升

2017年全国天然气消费量增速15.3%,局部地区冬季出现了缺气情况,2018年预计增速13-15%,仍维持较快水平,我国天然气供需仍将维持紧平衡,天然气上游资源的价值愈发凸显。

目前,中海沃邦在石楼西区块中仅有永和18井区进入商业生产,生产规模5亿方/年,其他井区仍在勘探试开采。预期在2018年底前,永和45井区将完成备案,进入到商业开采,届时中海沃邦的生产规模将增长至12亿方/年。此后,随着石楼西区块的不断开发,中海沃邦生产规模将不断扩大,借助中石油的销售渠道,新开采出来的天然气将顺利销售。并且,中石油煤层气公司仍有大量未开发区块,不排除未来中海沃邦与中石油在其它区块继续合作。

上市公司沃施股份公告拟收购致密气开采企业中海沃邦。中海沃邦是一家天然气上游开采企业,通过签订产量分成合同,作为合作区块的作业者开展天然气的勘探、开发、生产、销售业务。2009年8月13日,中海沃邦与中石油煤层气公司(中油煤)签订了《合作合同》,获得石楼西区块1524平方公里30年的天然气勘探、开发和生产经营权。中油煤拥有在石楼西区块开采天然气资源的许可,合同约定,中海沃邦作为石楼西区块作业者,负责全区天然气勘探、开发项目的资金筹措、方案审定、工程实施和项目日常管理等。

参考观研天下发布《2018年中国致密气市场分析报告-行业运营态势与投资前景预测》

石楼西区块位于黄河以东,吕梁山西麓。行政区划主要位于山西省永和县、石楼县,区块勘探面积1524平方公里,探矿权证持有人为中国石油。石楼西区块西北部距子洲气田约120公里、距长北气田约163公里、距苏里格气田约172公里、距大牛地油田约140公里。西气东输、临临等输气管线穿过本区块,集输条件便利。

截至2017年9月30日,永和18井区、永和30井区、永和45井区(含气面积共计928平方公里)的储量报告已经国土资源部备案,探明地质储量合计1276亿方;石楼西区块其余尚未探明天然气储量面积内的勘探工作正在有序进展中。三个区块的丰度平均1.38×108m3/km2,石楼西区域储层属于中等储量丰度,地质情况较好。

图:石楼西区块已探明备案的储量

资料来源:观研天下整理

图:石楼西区块位置示意图

资料来源:观研天下整理

2017年5月,中国石油取得了山西鄂尔多斯盆地石楼西永和18井区天然气开采的《采矿许可证》,正式进入商业性生产阶段。矿区面积154.16平方千米,地质储量157亿立方米,技术可采储量77亿立方米,经济可采储量46亿立方米,生产规模5亿立方米/年,有效期2017年5月至2037年5月。

此外,永和45井区是永和18井区的外扩区域。目前,中油煤与中海沃邦将永和45井区与永和18井区作为一个整体井区进行了开发方案的申报,若完成备案,永和45井区与永和18井区的年生产规模将达到12亿立方米。

图:石楼西区块勘探开采取得的政府文件

资料来源:观研天下整理

2、永和18井区进入正式商业开采,公司产气量大幅增长

公司2016年、2017年天然气销售量分别为2.8亿方、6.3亿方。2017年开采量大幅增长主要由于永和18井区正式进入商业开采阶段。公司目前下游客户主要是山西天然气有限公司、山西燃气产业集团以及河北中石油昆仑能源永和公司。

图:公司近三年生产及销售情况

资料来源:观研天下整理

公司近三年来收入及利润高速增长,主要由于石楼西区块整体勘探进度加速以及永和18井区进入商业开采阶段。2017年,公司实现营业收入7.7亿元,同比增长112%,实现净利润3.1亿元,同比增长175%。中海沃邦股东承诺2018年、2019年、2020年实现扣非后净利润分别不低于3.622亿元、4.545亿元、5.556亿元。

图:公司对未来经营数据的预测

资料来源:观研天下整理

3、上游资源价值凸显,公司迎来量价齐升

2017年全国天然气消费量增速15.3%,局部地区冬季出现了缺气情况,2018年预计增速13-15%,仍维持较快水平,我国天然气供需仍将维持紧平衡,天然气上游资源的价值愈发凸显。

目前,中海沃邦在石楼西区块中仅有永和18井区进入商业生产,生产规模5亿方/年,其他井区仍在勘探试开采。预期在2018年底前,永和45井区将完成备案,进入到商业开采,届时中海沃邦的生产规模将增长至12亿方/年。此后,随着石楼西区块的不断开发,中海沃邦生产规模将不断扩大,借助中石油的销售渠道,新开采出来的天然气将顺利销售。并且,中石油煤层气公司仍有大量未开发区块,不排除未来中海沃邦与中石油在其它区块继续合作。

资料来源:观研天下整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。