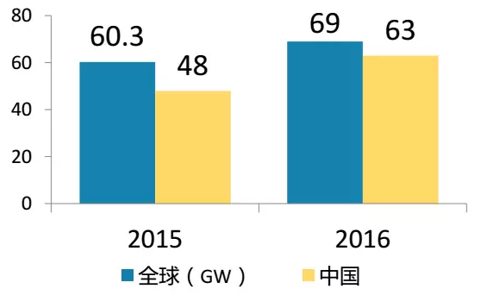

从供应商角度看,光伏产业发展的核心因素是多晶硅的生产。由于国外的技术封锁,中国没能掌握提纯多晶硅的核心技术。前几年,国际光伏行业发展迅速,欧洲市场对多晶硅的需求增长,我国上马了多个多晶硅项目,投资超过3000亿元人民币。但随着金融危机、欧债危机的影响,国际市场对多晶硅的需求不断下降,使得国内多晶硅价格跌破生产成本,多数企业处境艰难,有些已处在破产边缘。2016年我国硅片产量超过63GW,同比增长31%以上,产品差异化发展明显,P型单晶、N型单晶出货量显著增大。

二、购买者的议价能力

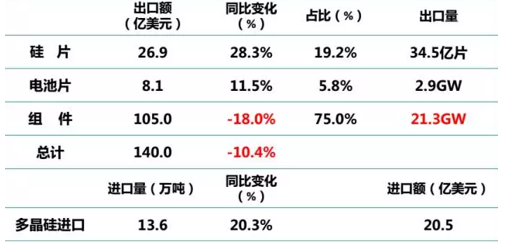

中国光伏产品对外依存度很高,由于近几年一系列危机的出现,导致国际市场对光伏产品的需求萎缩,光伏行业转为买方市场,购买商要求越来越高,相应的认证也变得更苛刻。

2016中国光伏产品进出口情况

对目前的国内光伏企业来讲,潜在进入者包括行业内潜在进入者和行业外潜在进入者。行业内潜在进入者是指光伏产业链上某个节点的企业,行业外潜在进入者指通过购买设备和技术进入光伏行业的企业。

四、替代品的威胁

参考观研天下发布《2019年中国光伏装机行业分析报告-市场规模现状与发展趋势分析》

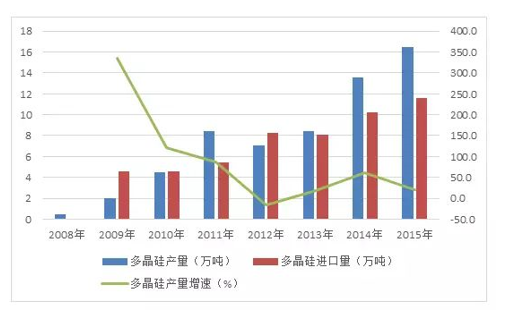

传统能源如煤、石油、天然气等可替代太阳能光伏产品。从目前的状况来看,太阳能光伏产品的成本仍高于传统能源,但长久看来,太阳能光伏产品更胜一筹。新能源除了太阳能外,还有风能、水能、生物资源、地热能等等,都有其各自的优势,这些都可能成为太阳能光伏产品的替代品。其中,以非晶硅薄膜太阳能电池为代表的替代产品迅速发展,在短时期内依靠成本优势迅速扩大市场份额。此外,还有许多诸如太阳能冷技术、第三代聚光PVC等高新技术产品也是现在产品的很大威胁。多晶硅产品市场是全球化的市场,国外企业利用其规模大、成本低、价格低廉的优势,吸引国内下游厂家,并通过长期合同和高额违约金捆绑下游企业规避风险。就国内市场来看,国内多晶硅的实际产量仍然远小于需求量,但是大量进口产品激增挤压国内市场,尤其是韩美等多晶硅大厂不断加大向中国市场的低价产品倾销力度。

五、同业竞争者的竞争程度

光伏企业在产业链中下游的竞争较上游竞争激烈,国内光伏企业大都处于产业链中下游,竞争异常激烈。此外,我国光伏企业没有掌握核心技术,比如多晶硅提纯和泥浆的生产工艺,这无疑降低了企业的竞争力。

我国多晶硅行业还存在一些技术和市场性难题,一是技术上虽突破了海外封锁,但正遭到来自美国、韩国和欧盟企业低价倾销的冲击,2015年有11.6万吨国外多晶硅进入中国市场;二是总产能相对过剩,但优质产能不足。成本低于25美元/公斤的多晶硅优质产能不足,在进口多晶硅的低价冲击下出现了全行业亏损的状况;三是在多晶硅电池设备方面,国内还不能实现完全自主配套。如硅片金刚线切割设备、多晶硅电池的制绒、湿法腐蚀设备和自动插片机设备等,主要依赖进口。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。