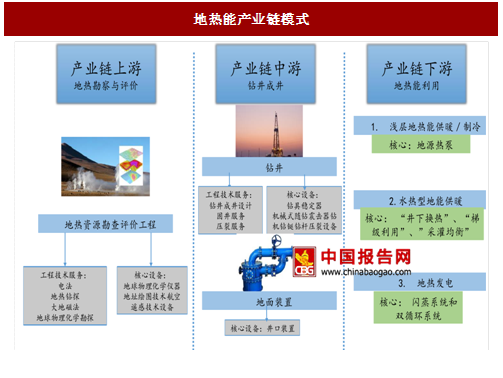

1、地热资源勘查与评价是地热能开发利用的基础前提,位于产业链的上游。以电法、大地电磁法、地质调查为主要方法,辅以相关设备,例如地球物理和化学仪器、航空遥感技术等,进行勘察评价。

2、合理的钻井成井技术体系是地热资源有效利用的重要一环,位于产业链的中游。根据地质勘查与评估的结果,针对不同深度、地层和岩性,不同的热储类型采取不同的井身优化设计,完成合理的钻井成井工艺技术体系。相关工程技术服务包括钻井成井设计服务,古井服务和压裂服务,相关设备包裹钻具稳定期,钻机,压裂设备,井口装置等。

3、产业链的下游主要为对地热资源利用,主要包括浅层地热能供暖、水热型地热能供暖和地热发电。

产业链上游竞争格局:地热能利用上游勘查要求高,市场份额集中。我国地热勘查技术的实施依靠国家地热能中心、中科院等多家科研机构和石油大学、地质大学等高校和相关机构。就工程技术服务而言,相关企业主要为地大热能、保定顺昌和各省市地质勘查院。机械设备代表企业则为中国石化和华清地热。

参考中国报告网发布《2017-2022年中国地热能市场竞争态势及未来前景分析报告》

产业链中游竞争格局:钻井成井成本较高,市场份额较为集中,一般为资金雄的大企业。工程技术服务相关企业有地大热能、恒泰艾普、中国石化等。设备相关企业有石化机械、恒泰艾普等。

产业链下游竞争格局:浅层地热利用和水热型地热利用市场竞争激烈,地热发电市场较为集中。

1、浅层地热能供暖/制冷:地源热泵相关企业分散,竞争激烈。从设备来看。国内地源热泵设备制造企业比较分散,2009年,地源热泵制造企业就已达到121家。其中,中国产机组占60%左右,另外40%为合资品牌。合资企业主要有克莱门特、特灵、美意等。中国企业包括汉钟精机、烟台冰轮和鲍斯股份等。从技术服务来看,主要公司有北京泰利新能源、沃特能源等。

2、水热型地能供暖:技术服务市场份额集中,换热器相关公司竞争激烈。目前,进行水热型地暖技术服务的公司主要是中石化新星石油公司,其控股公司山西绿源地热能源开发有限公司成功创建了雄县模式。国内换热器市场厂商众多,竞争激烈,有盾安环境、三鑫换热、华清集团等。

3、地热发电:由于地热发电技术尚不成熟且地热发电市场化程度很低,地热发电相关企业较少,市场集中。相关技术服务企业有地大热能,郑州地美特和开山股份。汽轮机以进口为主,包括以色列奥玛特、日本三菱、东芝、富士等。国产汽轮机企业有哈尔滨汽轮机公司和青岛捷能。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。