国家产业政策支持

国家发改委发布的《产业结构调整指导目录(2011年本)(2013年修正)》中明确将“原油、天然气、液化天然气、成品油的储运和管道输送设施及网络建设”及“城市燃气工程”列为“鼓励类”产业。2013年9月,国务院发布的《大气污染防治行动计划》(简称“大气十条”)第四条提出“加快调整能源结构,增加清洁能源供应”,2014年4月新修订的《中华人民共和国环境保护法》第四十条规定“国务院有关部门和地方各级人民政府应当采取措施,推广清洁能源的生产和使用”。根据《中华人民共和国国民经济和社会发展第十三个五年(2016-2020年)规划纲要》,在“十三五”期间,我国将会“深入推进能源革命,着力推动能源生产利用方式变革,优化能源供给结构,提高能源利用效率,建设清洁低碳、安全高效的现代能源体系,维护国家能源安全”,“加强陆上和海上油气勘探开发,有序开放矿业权,积极开发天然气、煤层气、页岩油(气)”,“统筹推进煤电油气多种能源输送方式发展,加强能源储备和调峰设施建设,加快构建多能互补、外通内畅、安全可靠的现代能源储运网络”。国家产业政策的支持为天然气在我国城市燃气行业中的广泛使用提供了坚实的政策保障。

城市化进程导致的旺盛需求

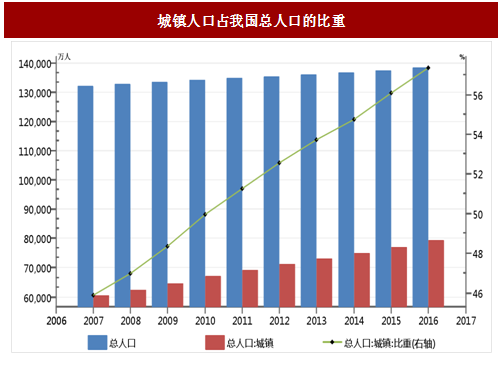

自20世纪90年代中后期以来,中国城镇化进程明显加快,城区户籍居民与暂住人口的快速增加,扩大了用气人口的基数,从而为城市燃气行业提供巨大的潜在市场发展空间。

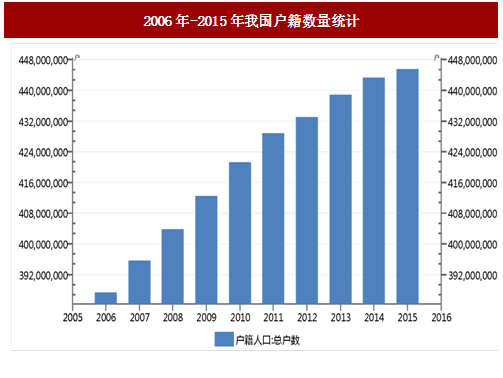

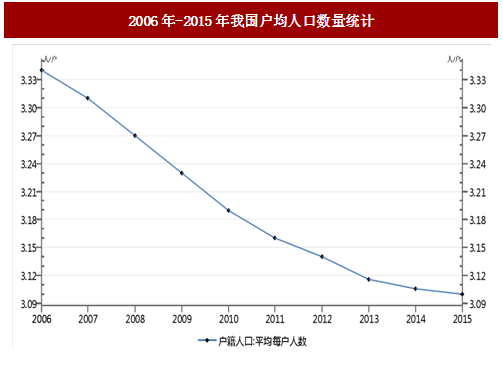

与此同时,随着人口结构的改变和住房条件的改善,中国家庭正在加速小型化。根据公安部统计数据,我国户均人口数量已经从2006年的3.34人下降到2015年的3.10人,总户籍数则从3.87亿户上升到了4.45亿户。随着中国家庭数量的快速增加,城市燃气安装业务需求量和人均燃气消费量都将快速增加,客观上也给城市燃气行业的发展带来了新的发展机会。

天然气的经济性和环保优势

天然气具有热值高、廉价、清洁等优点,作为清洁高效的化石能源,天然气是低碳经济的代表。推广天然气的应用,一方面有利于下游应用领域的快速拓展,天然气用气结构不断多元化;另一方面符合国家节能减排、可持续发展的基本国策。因此推广天然气应用,提高天然气在我国基础能源消费结构中的比重,具有良好的经济效益和社会效益。“造血”能力——我国天然气资源接续潜力巨大

近年来,我国在天然气勘探上的投入持续加大,成效显著。“十二五”期间,我国天然气每年新增探明地质储量连续五年超过5,000亿立方米,累计新增天然气探明地质储量3.92万亿立方米,较“十一五”增加8,193.39亿立方米,增长27.70%。2016年12月,国家发改委印发的《天然气发展“十三五”规划》中提出,到2020年我国常规天然气累计探明地质储量达16万亿立方米,页岩气累计探明地质储量超过1.5万亿立方米,产量力争达到300亿立方米,煤层气累计探明地质储量超过1万亿立方米,产量(地面抽采)达100亿立方米,并积极稳妥地实施煤制气示范工程。随着技术进步和综合国力的提升,我国天然气接续资源勘探(包括常规天然气和非常规天然气)具备巨大的挖掘潜力。“输血能力”——全国性天然气输气干线管网建设加速

由于我国天然气资源相对集中在西部地区,远离中东部经济发达地区。为改变这一现状,近年来,我国投入巨资建设了以“西气东输”、“川气东送”工程为代表的全国天然气输气主干管道,并通过海上通道启动多项LNG进口项目,初步实现了“西气东输、北气南下、海气登陆、就近供应”的天然气供应目标,为天然气在全国范围内的普及应用舒张了“血管”。另一方面,中亚、中缅天然气管道的建成将有效地缓解进口气源的输入瓶颈。参考中国报告网发布《2017-2022年中国城市燃气市场现状调查及十三五发展策略研究报告》

根据《天然气发展“十三五”规划》,到2020年,我国天然气主干及配套管道总里程达到10.4万公里,干线输气能力能过4,000亿立方米/年,地下储气库累计形成工作气量148亿立方米;在天然气需求量大、应急调峰能力要求高的环渤海、长三角、东南沿海地区,优先扩大已建LNG接收站储转能力,适度新建LNG接收站。

影响行业发展的不利因素

供求缺口将维系较长一个时期,导致对外依存度提高虽然我国天然气资源远景储量可观,但由于埋藏深,储量丰度低,勘探开发难度不断加大,天然气供应不能满足迅猛扩张需求的矛盾日显突出。我国从2006年开始进口天然气,根据中国石油经济技术研究院发布的《2016年国内外油气行业发展报告》,2016年我国天然气对外依存度已上升至36.6%。2017年,我国天然气对外依存度预计将突破40%。

燃气基础设施整体仍显薄弱,城镇燃气调峰、应急、储备能力不足尽管全国性天然气输气干线管网初具雏形,但天然气主干管网系统尚不完善,部分地区尚未覆盖,区域性输配管网不发达。特别是储气能力建设严重滞后,截至2015年底,中国地下储气库调峰能力仅占当年天然气消费量的2.2%,远低于国际上公认比较合理的11%的调峰气比例,天然气国家储备制度尚未建立。

另一方面,由于城镇燃气用气不均衡的特点及冬季采暖用气量的大幅攀升,城镇燃气峰谷差问题突出,加之调峰、应急储气设施建设滞后,调峰能力不足,造成城镇燃气行业冬季供应紧张的局面时有发生。针对重大事故、自然灾害等突发事件,城镇燃气行业与上游协同应急调度机制尚未完全建立,缺乏完善的应急处理手段。

城市燃气地区发展不均衡

东部地区在燃气普及率、供气量、管网建设等方面都居全国前列,中部、西部和东北地区的燃气普及率则相对较低。由于各级城镇在功能定位、集聚效应和承载能力等方面的差异,导致大城市的城镇燃气发展要快于小城镇;同时,受经济发展水平差异的影响,部分经济发达地区燃气应用已经扩展到提供多种能源服务的领域,而在经济落后的地区燃气还仅限于在基本生活保障领域或中心城区的有限使用,在气量和气源种类上缺少保障。技术水平与发达国家仍然存在较大的差距

我国燃气技术水平和国外发达国家相比仍有不小差距,主要表现在:燃气标准体系还不够完善;燃气的开采和利用还处于较低的水平,对煤层气和页岩气利用远远不够;燃气输配设备、计量设备和安全设备生产工艺差,技术精度不高,自动化程度不够;燃气应用技术上存在瓶颈,节能产品研发和推广力度不够;新能源利用上存在差距,分布式能源和燃料电池还处于初步阶段。此外,燃烧天然气同样要产生二氧化碳,美国、日本等发达国家使用天然气已经实现“密闭性燃烧”和零排放,有利于减少温室气体排放。而我国目前碳回收问题没有完全解决,在清洁利用技术上与发达国家存在较大差距。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。