参考观研天下发布《2018年中国PCB行业分析报告-市场深度调研与发展趋势研究》

健鼎科技成立于 1991 年 12 月,于 1997 年正式挂牌上市。1998年台湾桃源县平镇工业区率先投产,截至2007年江苏无锡五个厂区均正式投产,2012年湖北仙桃厂区正式量产。2011年,公司购入嘉兴汇宝电子,欲进一步扩大产能。

2017年,健鼎科技营收以458.19亿元新台币创新高,年增5.3%。据Prismark数据,2011年以来,健鼎全球排名维持在第8至第6位;目前健鼎为台湾第三大的印刷电路板厂商;以大陆地区产能计,健鼎是中国大陆第2大PCB厂,仅次于臻鼎。

2. 顺应时势,成长动能切换

健鼎 PCB 应用端主要在于记忆体模组、硬盘、笔记型电脑、光电板、手机及服务器、汽车板等。

2005-2010 年为公司高速成长期,营业收入 CAGR 23.23%,净利润 CAGR 19.05%。2005 年以来,MP3、笔记本、智能手机等消费电子终端产品相继崛起,带动台湾系面板厂商出货量、硬盘出货量等产品出货量迅速上升,此时公司主要产品为 DRAM、TFT、NB PCB。2008 年,公司产销政策开始强调增加存储、服务器等应用领域高层板产品的比例,尤其拓展通讯、手机等国内外大客户。2009-2013 年,以手机 HDI 为主要拓展业务;2012 年以来,以汽车 PCB 为战略拓展方向。

2011 年-2017 年,健鼎拓展客户及产品应用领域至 HDI、服务器及汽车 PCB,维持营收 CAGR 为 1.9%平稳增长。2011 年之后,PC、NB 等终端相继面临成长乏力,且 TFT、智能手机市场份额向大陆迁移。健鼎成功拓展了大陆面板客户 BOE,智能手机领域拓展了大陆品牌小米以及三星、Moto、Nokia 等国际品牌客户。健鼎持续改善产品结构,开发高阶效能产品及改善高信赖度制程,将使 PC 相关 PCB 产品收入占比降至 30%以下,并以 HDI 板、服务器板及汽车板为主要成长动能,使得营收保持稳步上升之势。

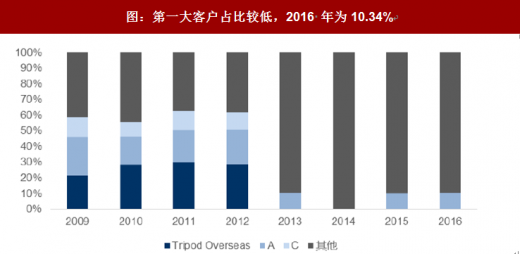

3. 客户均衡分布特征显著

健鼎终端应用产品多元化。健鼎的产品终端应用涵盖各式电子产品,依终端应用区分可分为光电板、HDI 板、汽车板、服务器板、H数据来源:公开数据整理 板、内存模块板、NB 板及其他。

客户群广泛,集中度降低趋势明显。健鼎的客户皆为国内外知名品牌及代工制造业者,各产品线主要客户在 TFT LCD(NB/Monitor/TV)方面,包括友达、三星、LG;HDI 主要客户则以中国与韩国手机厂为主和部份国内 NB 代工厂;DRAM module 与 H数据来源:公开数据整理 客户为三星、金士顿、WD;NB客户以国内外品牌商DELL、HP、Acer及NB代工厂仁宝、广达等;另外,健鼎近年来大幅成长的汽车板业务客户主要来自欧、美、日等汽车零组件厂。近几年,仅第一大客户占公司销售额10%以上,其产品主要应用于车用电子等产品,因此,健鼎对于单一客户及行业依赖度较低。

4. 研发维持中高阶技术优势

历年研发支出稳定,费用率稳定 0.35%左右,技术储备丰富。健鼎科技积极掌握市场需求及产业发展趋势,全方位扩展产品市场,积极研发高附加价值产品及改善生产技术制程,以强化与同业产品的差异。健鼎的产品技术研发进程普遍领先大陆系 PCB 厂,e.g. 早在 2010 年,健鼎已着手三阶迭式盲孔 HDI 设计的产品开发,2011 年从事 Semi-flex 的汽车板及消费性产品开发。为应对 PCB 产品的发展重心仍在网通信息、服务器、数据中心、汽车电子等商品用途趋势下,健鼎在产品开发、制程良率提升和稳定、新制程技术及设备物料评估导入及产学界合作开发,全面投入开发,加深进行中高阶多层厚板 HLC、高阶 ELIC HDI、软硬复合板、SSD 薄板领域的市场开拓及技术能力之提升。健鼎历年研发费用率维持相对稳定,且占年度营收比例 0.35%左右。

2013 年起,公司逐步搭建 ERP/HCM/MES 等资讯管理系统 ,以提升多事业部管理效率。响应“工业 4.0”智能制造,提升设备自动化水平,新建智能工厂,提升产品良率。

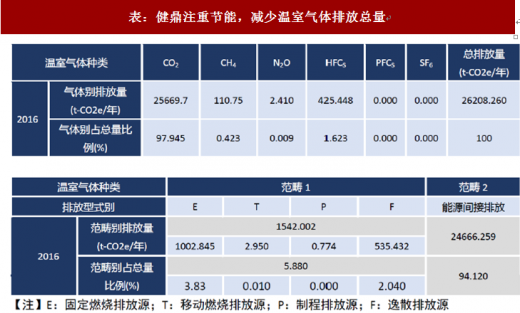

5. 环保为盾

健鼎一向体认环境保护是“社会责任与企业良心”,自设厂以来即投入大量人力与资金扩充及维护防治污染设备(in content link),并委托环工技师及专业环工厂商,对各项污染防治工程作整体规划与施工,不但已达政府所规定之标准,更积极寻求有效改善环保污染措施,以改善厂区工作环境,使员工能在安全清洁的环境下工作 。

节能减排效果显著。2013 年,健鼎因固定污染源操作许可证误植或未及时变更相关数值,而为桃园县环保局开罚 50 万元新台币。其他年份,公司未因环保问题支付罚金。公司持续进行节能减排工程,并遵循 ISO-14064-1 启动温室气体盘查并接受国际验证机构查证,并导入 ISO 50001 进行能源管理及节能工程的改善及设备效率的提升,新式变频空压机组,已有效节省电力费用,特别是二氧化碳排放总量。2013-2016 年,公司二氧化碳排放量分别下降 20%、15%、19%、27%,节能进程效果显著。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。