参考中国报告网发布《2017-2022年中国锂电池材料市场运营态势及十三五投资动向研究报告》

杉杉股份——行业龙头,布局完善

公司是全球最大的锂电池原材料综合供应商,公司未来将专注于新能源业务,包含锂离子电池材料,新能源汽车业务,拟将服装、融资租赁等非新能源业务拆分并在港交所上市。

公司的锂电材料业务处于行业龙头地位。2016 年公司锂离子电池材料业务营收 40.96 亿元,占比超过 74%,净利润 2.81 亿元,占比超过 85%。公司正极材料产销量全球第一;负极的人造石墨产销量全国第一、世界第二;电解液产销量全国前五。公司成立较早,具备行业先发优势,行业信誉良好。与多家大的电池电芯制造商如ATL、 BYD、 LG、力神等建立了长期稳定的合作关系,并成功进入了奔驰、宝马、苹果、三星等品牌的上游供应链名单,客户的成长也带动了公司的成长。由于行业内的厂商常常对于供应链采取战略采购与协同采购的策略,一般情况下不会轻易更换供应商,这使得公司的客户优势变得更加明显。

公司正极材料占据锂电材料营业收入的 61%,归母净利润的 62%,是公司业绩增长的重要来源。公司正极材料的由旗下的杉杉能源(835930)生产销售。杉杉能源具有行业领先的 4.5V 高电压钴酸锂技术,广泛的应用于 3C 数码电池中;同时积极布局三元材料,预计 2017 年三元出货量占据 50%以上。杉杉能源现有正极材料产能 3.3 万吨,其中 6 万吨为三元 NCM111/532/622,其余为 LCO(钴酸锂),在建三元产能 1.5 万吨,是产销规模全球第一的锂离子电池正极材料制造商。自 2014 年赛迪顾问和中国电池网联合发布中国锂电池产业链年度竞争力品牌榜单以来,已连续 3 年位居正极材料行业竞争力品牌榜单第一位。

公司打造、新能源业务闭环体系,协同发展。公司积极布局锂电材料,目前在正极材料中的高镍三元,负极材料中的人造石墨、硅碳负极和电解液当中的六氟磷酸锂均有所布局。同时,公司积极布局新能演汽车平台,目前已经形成整车研发制造、动力总成系统集成、新能源汽车专用底盘研发、充换电基础设施建设、三电系统维护等较完整的产业体系。2017 年 7 月 13 日,杉杉股份与全球第二大钴生产商洛阳钼业签订《战略合作框架协议》,是公司对正极材料上游资源的战略介入,可帮助公司完善产业链,解决上游资源的供给问题,提升盈利能力。

当升科技——构筑高镍三元材料护城河

公司成立于 2001 年,起源于国务院国资委管理的国家首批创新型中央企业—— 北京矿冶研究总院,是国内锂电正极材料的龙头企业之一。公司锂离子电池材料业务主要产品包括三元材料、钴酸锂等正极材料以及四氧化三钴、多元材料前驱体等前驱体材料。公司 2016 年营业收入 13.34 亿元,同比增长 55%,净利润 0.99 亿元,同比增长 660%,发展前景良好。

公司是国内高镍三元材料龙头企业,国内最先实现高镍 NCM622 量产的企业之一。在量产 NCM622 后,公司在积极进行 NCM811、NCA 等更高镍动力型产品的开发工作,目前已经完成中试,年内可以小批量生产,新产品预计将巩固公司在高镍三元正极材料的龙头地位。受益于新能源汽车爆发的影响,目前多元正极材料市场需求良好,产品供不应求。公司 2017 年底预计将形成约 1.6 万吨锂电正极材料产能,其中燕郊工厂保持 6000 吨年产能(包括钴酸锂 2000 吨和 4000 吨 NCM523),江苏海门基地实现约 1 万吨产能。

除锂电材料,公司还积极开拓和智能装备市场。公司全资子公司中鼎高科主营精密模切设备,产品包括各类型圆刀模切机、激光模切机等,广泛应用于消费类电子产品、物联网 RFID 及医疗卫生等领域。2016 年智能装备业务营业收入 14984 万元,同比增长 118 %;毛利率连续两年保持 50%左右。

公司是是中国开采“城市矿山”资源第一支股票,突破性解决了中国在废旧电池、电子废弃物与报废汽车等典型废弃资源绿色处理与循环利用的关键技术,成为中国循环经济与低碳制造的领军企业之一。

公司 2016 年营业收入 78.5 亿元,同比增长 53%,归母净利润 2.6 亿元,同比增长 71%。公司有三大块核心业务:钴镍钨回收与硬质合金制造业务,电子废弃物循环利用业务和废旧电池回收与动力电池材料再造业务。

公司是较早介入电池回收领域的企业。根据预测,到 2020 年,我国汽车动力电池累计报废量预计将会达到 20 万吨的规模。随着各项电池回收的政策的落地和大规模动力电池回收时点的到来,公司通过前期的卡位,将全面受益。

公司目前形成了原料回收—前驱体—正极材料的全产业链的格局,是全国最大的含钴电池原料的制造中心,电池材料年产能达 10 万吨,生产动力电池用钴镍原料占中国市场 30%,世界市场的 15%以上。年生产锂离子电池用钴镍原料与正极材料 50000 吨以上,形成高纯硫酸镍、氯化钴、四氧化三钴、大颗粒球形氧化钴、镍钴锰(NCM)前驱体、镍钴铝(NCA)前驱体、镍钴锰(NCM)三元材料、镍钴铝(NCA)三元材料等全系列、多品种锂离子电池原料与材料的制造体系。

杉杉股份——行业龙头,布局完善

公司是全球最大的锂电池原材料综合供应商,公司未来将专注于新能源业务,包含锂离子电池材料,新能源汽车业务,拟将服装、融资租赁等非新能源业务拆分并在港交所上市。

公司的锂电材料业务处于行业龙头地位。2016 年公司锂离子电池材料业务营收 40.96 亿元,占比超过 74%,净利润 2.81 亿元,占比超过 85%。公司正极材料产销量全球第一;负极的人造石墨产销量全国第一、世界第二;电解液产销量全国前五。公司成立较早,具备行业先发优势,行业信誉良好。与多家大的电池电芯制造商如ATL、 BYD、 LG、力神等建立了长期稳定的合作关系,并成功进入了奔驰、宝马、苹果、三星等品牌的上游供应链名单,客户的成长也带动了公司的成长。由于行业内的厂商常常对于供应链采取战略采购与协同采购的策略,一般情况下不会轻易更换供应商,这使得公司的客户优势变得更加明显。

公司正极材料占据锂电材料营业收入的 61%,归母净利润的 62%,是公司业绩增长的重要来源。公司正极材料的由旗下的杉杉能源(835930)生产销售。杉杉能源具有行业领先的 4.5V 高电压钴酸锂技术,广泛的应用于 3C 数码电池中;同时积极布局三元材料,预计 2017 年三元出货量占据 50%以上。杉杉能源现有正极材料产能 3.3 万吨,其中 6 万吨为三元 NCM111/532/622,其余为 LCO(钴酸锂),在建三元产能 1.5 万吨,是产销规模全球第一的锂离子电池正极材料制造商。自 2014 年赛迪顾问和中国电池网联合发布中国锂电池产业链年度竞争力品牌榜单以来,已连续 3 年位居正极材料行业竞争力品牌榜单第一位。

杉杉股份锂电材料业务明细表(2016)

资料来源:中国报告网整理

杉杉股份营业收入及预测(2015-2019,亿元)

数据来源:中国报告网整理

杉杉股份归母净利润及预测(2015-2019,亿元)

数据来源:中国报告网整理

公司打造、新能源业务闭环体系,协同发展。公司积极布局锂电材料,目前在正极材料中的高镍三元,负极材料中的人造石墨、硅碳负极和电解液当中的六氟磷酸锂均有所布局。同时,公司积极布局新能演汽车平台,目前已经形成整车研发制造、动力总成系统集成、新能源汽车专用底盘研发、充换电基础设施建设、三电系统维护等较完整的产业体系。2017 年 7 月 13 日,杉杉股份与全球第二大钴生产商洛阳钼业签订《战略合作框架协议》,是公司对正极材料上游资源的战略介入,可帮助公司完善产业链,解决上游资源的供给问题,提升盈利能力。

当升科技——构筑高镍三元材料护城河

公司成立于 2001 年,起源于国务院国资委管理的国家首批创新型中央企业—— 北京矿冶研究总院,是国内锂电正极材料的龙头企业之一。公司锂离子电池材料业务主要产品包括三元材料、钴酸锂等正极材料以及四氧化三钴、多元材料前驱体等前驱体材料。公司 2016 年营业收入 13.34 亿元,同比增长 55%,净利润 0.99 亿元,同比增长 660%,发展前景良好。

公司是国内高镍三元材料龙头企业,国内最先实现高镍 NCM622 量产的企业之一。在量产 NCM622 后,公司在积极进行 NCM811、NCA 等更高镍动力型产品的开发工作,目前已经完成中试,年内可以小批量生产,新产品预计将巩固公司在高镍三元正极材料的龙头地位。受益于新能源汽车爆发的影响,目前多元正极材料市场需求良好,产品供不应求。公司 2017 年底预计将形成约 1.6 万吨锂电正极材料产能,其中燕郊工厂保持 6000 吨年产能(包括钴酸锂 2000 吨和 4000 吨 NCM523),江苏海门基地实现约 1 万吨产能。

当升科技营业收入及预测(2015-2019,亿元)

数据来源:中国报告网整理

当升科技归母净利润及预测(2015-2019,亿元)

数据来源:中国报告网整理

除锂电材料,公司还积极开拓和智能装备市场。公司全资子公司中鼎高科主营精密模切设备,产品包括各类型圆刀模切机、激光模切机等,广泛应用于消费类电子产品、物联网 RFID 及医疗卫生等领域。2016 年智能装备业务营业收入 14984 万元,同比增长 118 %;毛利率连续两年保持 50%左右。

当升科技营业收入构成(2016)

数据来源:中国报告网整理

当升科技产品出货结构(2013-2016)

数据来源:中国报告网整理

格林美——正极材料回收产业链完善 公司是是中国开采“城市矿山”资源第一支股票,突破性解决了中国在废旧电池、电子废弃物与报废汽车等典型废弃资源绿色处理与循环利用的关键技术,成为中国循环经济与低碳制造的领军企业之一。

公司 2016 年营业收入 78.5 亿元,同比增长 53%,归母净利润 2.6 亿元,同比增长 71%。公司有三大块核心业务:钴镍钨回收与硬质合金制造业务,电子废弃物循环利用业务和废旧电池回收与动力电池材料再造业务。

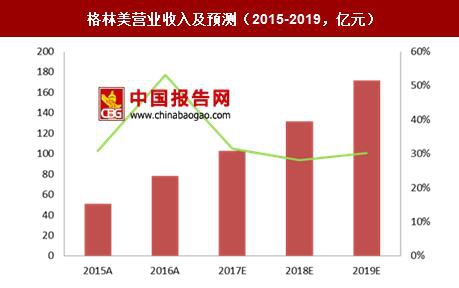

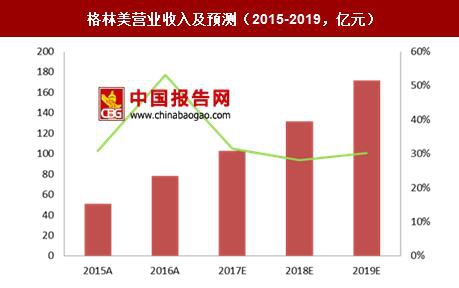

格林美营业收入及预测(2015-2019,亿元)

数据来源:中国报告网整理

格林美归母净利润及预测(2015-2019,亿元)

数据来源:中国报告网整理

公司是较早介入电池回收领域的企业。根据预测,到 2020 年,我国汽车动力电池累计报废量预计将会达到 20 万吨的规模。随着各项电池回收的政策的落地和大规模动力电池回收时点的到来,公司通过前期的卡位,将全面受益。

格林美 2016 年主要业务明细表

资料来源:中国报告网整理

公司目前形成了原料回收—前驱体—正极材料的全产业链的格局,是全国最大的含钴电池原料的制造中心,电池材料年产能达 10 万吨,生产动力电池用钴镍原料占中国市场 30%,世界市场的 15%以上。年生产锂离子电池用钴镍原料与正极材料 50000 吨以上,形成高纯硫酸镍、氯化钴、四氧化三钴、大颗粒球形氧化钴、镍钴锰(NCM)前驱体、镍钴铝(NCA)前驱体、镍钴锰(NCM)三元材料、镍钴铝(NCA)三元材料等全系列、多品种锂离子电池原料与材料的制造体系。

资料来源:中国报告网整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。