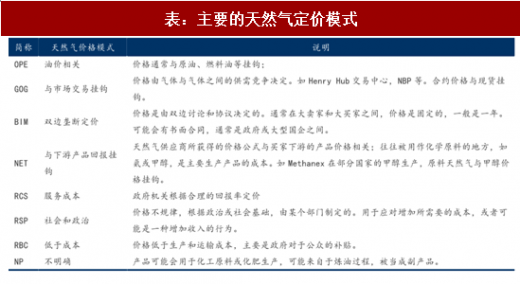

天然气是区域定价的产品,整体的市场化程度不高。一般情况下,天然气的价格分为合约货和现货;同时按照天然气的形态不同,分为管道气、LNG、CNG 等。由于天然气的市场化程度不高,加上运输及物流、仓储成本高,世界范围内主要的定价中心有:

1、在北美形成了以亨利枢纽(Henry Hub)为核心的定价系统。

2、在英国定价系统中也形成了一个虚拟平衡点(NBP)。

3、东北亚:与日本进口原油加权平均价格(JCC)挂钩的定价

4、俄罗斯与中亚地区:双边垄断的定价模式

2016 年天然气管道气的量占全世界消费的 18%,大约 6500 亿立方米;其中价格与油价挂钩的占比 35%,与天然气交易市场挂钩的占 57%,双边垄断定价的占 8%。

1、与天然气交易市场挂钩的主要是欧洲(德国、意大利、法国、英国等国)和北美。

2、与油价挂钩的主要欧洲(土耳其、意大利、西班牙、德国等国),亚洲。

3、双边垄断定价模式主要前苏联和中东地区(俄罗斯供应白俄罗斯,卡塔尔供应阿联酋)。

以 LNG 形式进口的价格中 24%与天然气交易市场挂钩,76%与油价挂钩。

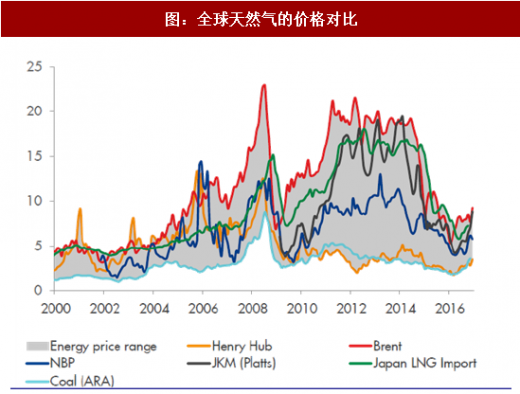

1、与油价挂钩的主要在亚太地区,如日本、韩国、中国台湾、中国、印度;欧洲是西班牙、土耳其、法国、意大利。 2、与天然气交易市场挂钩主要是北美、英国、比利时、荷兰等。 3、天然气的价格整体滞后于油价的表现,因此在 2014 年四季度油价下跌后,天然气合约货的价格仍然居高。

从天然气各区域的价格来看,日本的 LNG 的进口价格一直居高;且价格的下降幅度滞后于油价。且进口的价格分为合约货与现货,在不同的时期,价格差异也比较大。

未来 LNG 的价格有望更加市场化

东北亚地区虽然是全球天然气的主要消费地,但是一直存在定价权的缺失,长约价格也没有合理的Benchmark挂钩。随着东北亚地区在LNG市场的参与度越来越提高,Platts JKM 的定价已经越来越多的用于亚洲的液化天然气价格基准。

参考观研天下发布《2018-2023年中国天然气行业发展现状分析与未来发展商机战略评估报告》

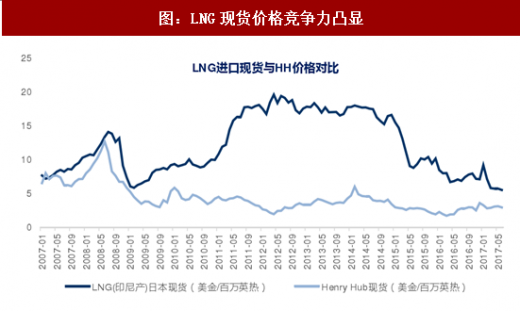

天然气具有很强的区域性,同时季节性也很明显。往往是在夏季价格低,冬季价格高。2016 年东北亚地区的 LNG 现货平均价格为 5.52 美金/百万英热,比 2015 年下降 2.32 美金/百万英热。由于合约货的价格复杂,但是在一般情况下,天然气市场过剩时,现货价格低于合约货的价格;市场紧缺时,现货价格高于合约货的价格。

未来LNG的价格机制将会更加市场化。由于物流限制,天然气是区域定价的产品。2014 年四季度起,因为国际油价下跌,天然气合约货与现货价格差距扩大;目前天然气现货的价格优势凸显。

越来越多的 LNG 交易,也为金融市场提供了一种有效的对冲和风险管理工具。基于Platts JKM 的定价基准的 LNG 掉期交易也更加活跃。

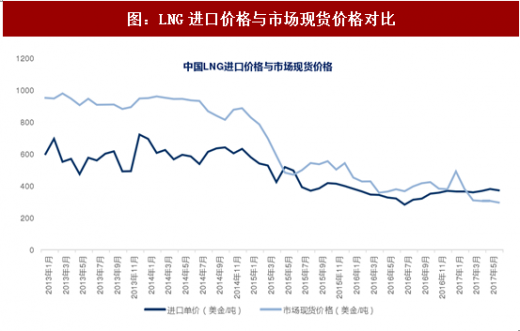

中国 LNG 的进口价格包括合约、现货;在 2014 年四季度油价下跌之前,合约价格是低于市场现货价格。但是从 2015 年起,LNG 的现货价格大幅下跌。

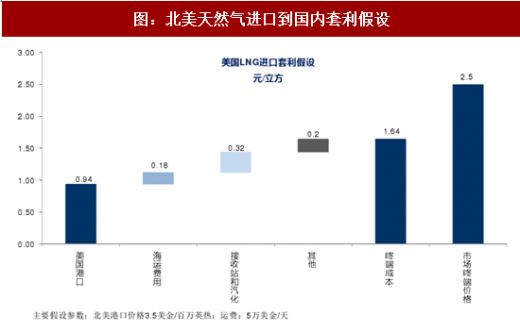

LNG 套利空间假设

套利(arbitrage)分为时间套利、空间套利、产品套利等。随着物流设施、货源供应的完善,未来海外 LNG 到国内的套利空间也将更加频繁。

时间套利:基于未来产品的价格趋势判断,合约货与现货的价格差。

空间套利:根据不同产地的货源与客户目地地,采用最优化的物流方式或者换货(SWAP)。

产品套利:类似能源产品的价格,或者产业链上下游的价格进行套利。

2016 年美国通过 Sabine Pass 出口了 LNG 到中国,我们认为未来 LNG 将会有更多的套利空间。由于现货价格存在这季节性的波动,加上出口设施、国内接收设施的完善,未来 LNG 的跨区域套利、时间套利将会更加频繁。

美国港口海运费用接收站和汽化其他终端成本市场终端价格。主要假设参数:北美港口价格3.5美金/百万英热;运费:5万美金/天。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。