(一)竞争地位

经过多年的发展,公司已在全国6省18个区域取得了天然气特许经营权,为公司业务增长奠定了坚实的基础。建成并运营的城市燃气经营区域规划人口近400万人,经营区域规划面积超过26,000平方公里,经营区域GDP超过1,000亿元。截至2016年12月31日,公司资产总额已达151,782.55万元,员工424人,拥有全资、控股子公司19家,分公司19家。

截至2016年12月31日,公司收入来自于5省13个天然气特许经营区域,具体情况如下:

1、陕西省、安徽省

公司陕西省经营区域包括眉县、太白山、三原县、华州区、柞水县五个区域,安徽省经营区域包括固镇县和萧县两个区域。公司收入主要来源于陕西省、安徽省,两者占比达80.00%以上。陕西省、安徽省天然气特许经营区域主要统计数据如下:

多年以来,始终坚持以陕西省为发展基础,兼顾发展其他省区城镇燃气业务的发展战略。截至2016年12月31日,公司于陕西省境内三原县、眉县、太白山、华州区4个区域的城区燃气管网覆盖率已达到较高水平。未来,继续提高城区燃气管网覆盖率的同时,将采取逐步向区域内乡镇发展的策略,扩展燃气管网区域覆盖面积,不断提高燃气用户安装数量和天然气消费数量。

截至2016年12月31日,在上述区域先后有11个加气站正式投入运营,占加气站总数量的52.38%。在此基础上,将结合自身发展计划和实际情况继续推进区域内CNG、LNG加气站建设,缓解区域内天然气汽车用气紧张状况,满足天然气汽车不断增长的用气需求。

截至2016年12月31日,在安徽省萧县、固镇县城区主要道路的天然气管网铺设已基本完成,安徽省萧县、固镇具有人口较多,经济发展水平较高,天然气覆盖率较低的特性,随着用户累积安装数量的不断提升,天然气消费市场将迎来新的发展时期,已成为公司下一个利润增长点。未来,在萧县、固镇县继续提高城区城市燃气管网的覆盖率、用户安装数量的同时,将适时增加LNG气源,形成多起源供应局面,不断优化气源结构,提升公司储气调峰能力,满足区域内天然气市场需求。

2、甘肃省、宁夏回族自治区、湖北省

2010年以来,公司在甘肃省、宁夏回族自治区、湖北省布点分子公司投资城镇燃气和天然气加气站业务,报告期末公司已在甘肃省山丹县、天祝县、漳县、临泽县、湖北省屈家岭、宁夏回族自治区泾源县初步形成销售收入,以上天然气特许经营区域主要统计数据如下:

截至2016年12月31日,在上述区域共正式投入运营CNG加气站5个,LNG加气站5个,占总加气站数量的47.62%。

此外,还取得贵州省独山县、湖北省嘉鱼县潘家湾镇、宁夏回族自治区隆德县、甘肃省渭源县、甘肃省两当县5区域天然气特许经营权,截至2016年12月31日,以上项目处于未建设或建设期,尚未形成收入。

3、主要业务区域数据统计

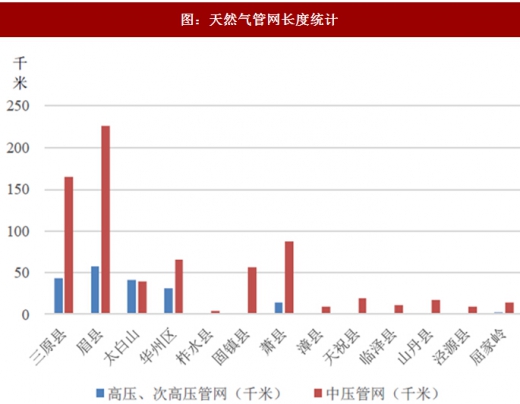

(1)天然气管网长度

截至2016年12月31日,主要业务区域中高压、次高压管网长度达189.70千米,中压管网长度为723.89千米,其中,三原县、眉县、太白山、华州区4个区域的城区燃气管网覆盖率已达到较高水平。公司于2010年在安徽省固镇县及萧县投资运营城镇天然气供气业务,现阶段,已基本铺设完成城区主要道路的天然气管线;未来,萧县、固镇县在继续提高城区城市天然气管网覆盖率的同时,将增加LNG气体来源,优化气源结构,增强天然气储气调峰能力。

(2)加气站数量统计

注:LNG/CNG合建站统计为1个LNG加气站,1个CNG加气站。

截至2016年12月31日,有加气站共21座,其中,CNG加气站14座,LNG加气站7座。于眉县建有加气站5座,占总数量比例达23.81%。

其中CNG加气站1座,LNG/CNG合建站2座。于漳县、天祝县、临泽县、山丹县、泾源县建有LNG/CNG合建站5座,共计10座。其他区域均为CNG加气站。

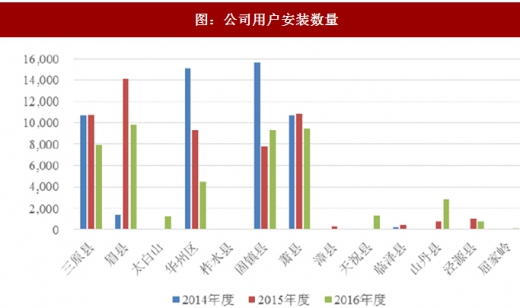

(3)用户安装数量

(二)竞争优势和劣势

1、公司竞争优势

(1)国家政策扶持优势

根据国家发改委公布的《产业结构调整指导目录(2013年修正)》规定,“城市燃气工程”、“天然气的储运和管道输送设施及网络建设”、“城市燃气塑料管道应用工程”被列为鼓励类产业。国家发改委发布的《天然气产业利用政策》(2012年12月1日实施)将城市燃气列为优先类级别,鼓励、引导和规范天然气下游利用领域。此外,2013年以来,国家陆续出台《能源发展战略行动计划(2014-2020年)》、《能源发展“十三五”规划》等纲领性文件。

受以上产业政策和规划的推动,城市燃气将在天然气使用结构中的比重稳步提升,促进公司天然气城市燃气业务的不断发展。

(2)区域优势

自成立以来,始终专注于天然气销售和天然气用户安装业务。截至2016年12月31日,公司总资产已达151,782.55万元,员工424人,拥有全资、控股子公司19家,分公司19家。目前,天然气高压、次高压管道超过200千米,天然气中压管道超过700千米,2016年度天然气供气量近1亿立方米。

公司为各类用户提供了优质高效的服务平台,拥有一批长期稳定的客户群体。

现阶段,公司已在陕西省、安徽省、湖北省、甘肃省等6省18个区域取得天然气特许经营权。天然气行业为资本密集型行业,具有一定程度的自然排他属性,公司在以上区域具有规模及区域先入优势。

(3)投资环境优势

公司致力于我国区县级城市城镇天然气销售和天然气用户安装业务的发展,将推进区县级城市城镇化、创造能源与环境和谐、促进经济与社会全面发展作为公司发展的重要目标。

公司获取的天然气特许经营权区域均位于区县级城市,用户主要涵盖居民、商业、工业、公福和车用天然气五种用户类型。随着我国城市化进程的加快,区县级城市的经济得到快速发展,为公司业务的发展提供了良好投资环境。公司抓住区县级城市快速发展的机遇,积极开发与地方经济发展相适应的天然气供应新模式,将城市燃气和天然气加气站建设与政府规划的经济集中发展区天然气用气需求有机结合起来,利用企业自身经营优势和管理模式,实现城市燃气业务经营与发展。

(4)行业管理优势

公司围绕国家经济发展战略布局向中西部转移的态势,以中西部地区国家经济政策大力扶持的县域经济区为主要发展目标,形成中西部地区县域城、乡、镇的燃气能源供应经营网络。公司以十多年县域城市燃气建设、管理、运营的成功经验为市场拓展优势,以专业化的市场营销策略,以独家特许经营的模式,同区、县政府签订投资、建设、经营等一系列制度化合作项目协议,为区域提供城市燃气销售和用户安装服务。

2、公司竞争劣势

(1)融资渠道单一

天然气行业为资本密集型行业,资金需求量大。为巩固并扩大公司市场份额,公司必须通过新建、收购兼并等多种方式扩大经营规模和扩展经营区域。目前公司主要融资方式为债权融资,资金成本较高,公司亟需拓宽融资渠道,提高资本实力,以弥补资金实力相对不足的劣势。

(2)区域限制

公司目前营业收入主要来源于于陕西省、安徽省,中国燃气、新奥燃气、华润燃气等大型城市燃气经营企业已在全国布局,实现了跨区域、多城市运营。虽然公司目前已在湖北省、甘肃省等地区取得燃气特许经营权,但与以上大型燃气企业相比,公司在经营规模、跨区域综合管理能力等方面还存在较大差距。

资料来源:观研天下整理,转载请注明出处。(ww)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。