2015年我国沐浴露市场现状

在中国,沐浴露一直是作为香皂的替代产品进行介绍和宣传的,这也是为何皂基配方在开始时大行其道的原因。但当如今沐浴露市场已经 开始超过香皂市场时,仍然以替代作用和基础功能作为产品宣传的主打,则明显是远远不够的。

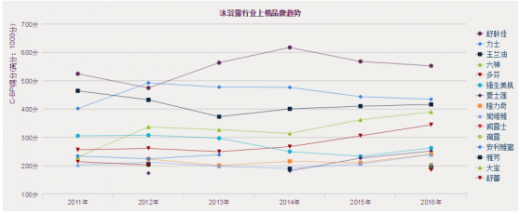

所以在最近几年,以“除菌”概念为主打的舒肤佳份额不断降低,不是其市场工作不努力,而是深受市场萎缩之累。同时,也可以 看到舒肤佳开始调整其现有的“除菌”诉求,更加强 调“全面保护”的概念,以适应大众市场的心理变化。

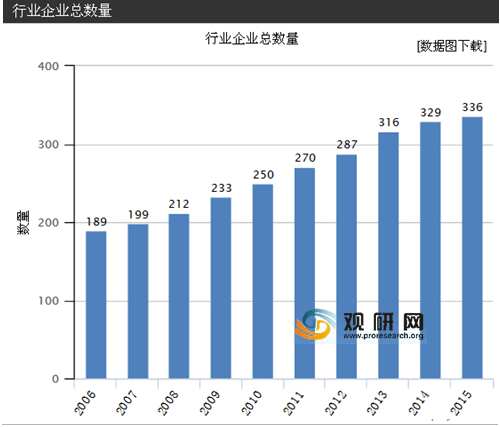

作为一个年复合增长率依然超过15% 的市场,沐浴露行业将吸引更多企业的目光,其市场竞争格局 也将更加复杂,把握其中的任何一次机会,都有可能成就一个品牌。而激烈的竞争也将让这个市场发展得更快,蛋糕更大。沐浴露市场的强劲发展势头正日益受到国内众多企业的关注。随着消费习惯的改变以及收入水平的提升,沐浴露取代香皂成为主要洗浴产品只是时间问题,整个市场的潜力空间巨大。

参考观研天下发布《2018年中国沐浴露行业分析报告-市场深度分析与投资前景研究》

我国沐浴露的年产销量大约在10万t左右。沐浴露每年的自然增长率在25%以上。虽然如此,当前沐浴露市场的竞争状态犹如春秋战国时期,群雄争霸,并不存在一枝独秀,也没有任何一个品牌能占据明显的龙头地位。

综观当前国内的沐浴露市场,其区域性特征比较明显,除了宝洁和联合利华等外资企业外,本土沐浴露企业的代表主要是上海家化、美日洁宝和澳雪国际这3家。其中,上海家化的六神品牌主要集中于夏季产品销售,而美日洁宝和澳雪国际的主要阵地则在华南市场。

随着近年来沐浴露使用率的上升,沐浴露行业的产量在逐年增加,沐浴露制造商的规模在不断扩大,年产量3 万t 以上的企业已有十多家,主要集中于宝洁、强生、联合利华、上海家化、澳雪国际和美日洁宝等公司。相关行业资讯可查询《沐浴露市场分析报告》。

从当前的市场竞争来看,沐浴露的价格竞争导向趋势十分明显,特别是在华南市场,以澳雪国际的雪湖湾和美日洁宝的滋采2 个产品为例,其2000mL的市场零售价早已低于20 元,是不折不扣的价格战思维,这样的市场竞争形势也令很多生产 企业倍感压力,包括美日洁宝和澳雪国际。

沐浴露市场已进入低毛利时代,针对这样的一种环境,澳雪国际和美日洁宝欲通过整合来提升竞争力,六神则一直 试图靠特色概念和个性品牌形象塑造来赢得市场,六神沐浴露以市场份额11 % ~12 % 的占有率,与跨国强势品牌一起跻身市场前三甲。由于沐浴露是代替香 皂的产品,香皂市场正处于衰退萎缩状态,因此国内沐浴露市场存在巨大的发展空间。

另外,沐浴露的起步较晚,在经济落后地区和城镇市场的普及率非常低,这也是有待开发的市场。随着经济的发展和洗浴条件的改善,沐浴露将代替香皂成为身体清洁用品的主导产品。另外,受消费习惯和消费能力的制约,当前沐浴露在农村市场的基础非常薄弱,农村市场是一个有待开发的金矿。

未来几年的沐浴露市场环境可能会如同现在的洗发水市场一样,靠中低端流通市场来产生巨大的能量。

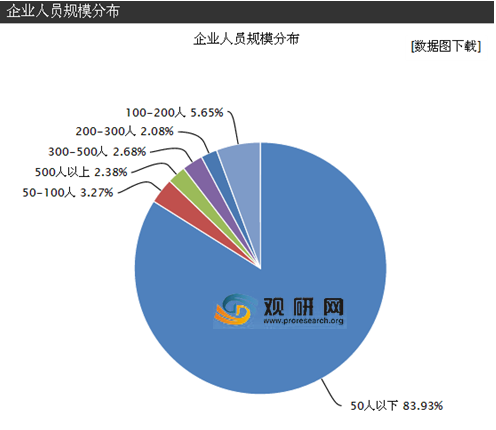

据统计,2015年中国沐浴液行业企业共216家,其中,扬州市占行业城市分布的7.73%,企业人员50人以下规模占93.52%,江苏省占行业省份分布的9.86%。

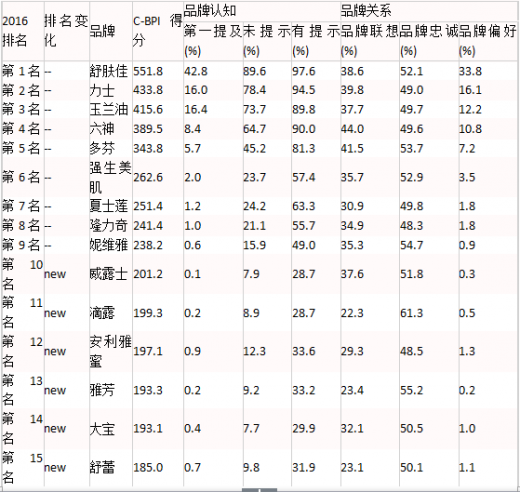

C-BPI排名

在中国沐浴露行业最具影响力品牌C-BPI排名中,舒肤佳位居第一,C-BPI得分551分;力士第二名433(分);玉兰油第三名415(分);六神第四名389(分);多芬第五位343(分);强生美肌第六位262(分);夏士莲第七位251(分);隆力奇第八位241(分);妮维雅第九位238(分);威露士第十位201(分)。

得分基于1000分制

资料来源:工信部、中国企业品牌研究中心、观研天下整理,转载请注明出处。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。