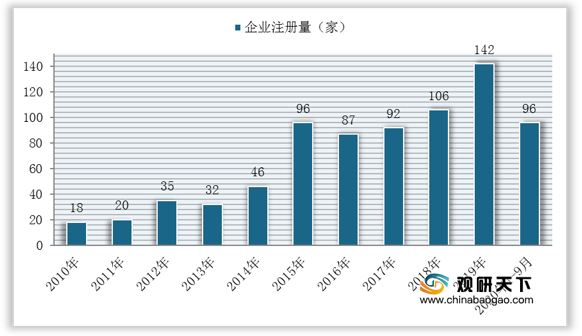

数据显示,截至到2020年1-9月,我国植发行业新增企业注册量为96家。截至2020年12月,全国范围内植发相关企业(在业、存续状态)共计811家。

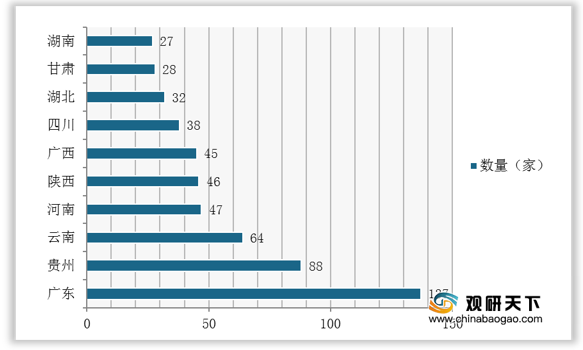

从地域分布上看,广东省以137家植发相关企业排名全国首位;其次为贵州、云南,分别为88家、64家。

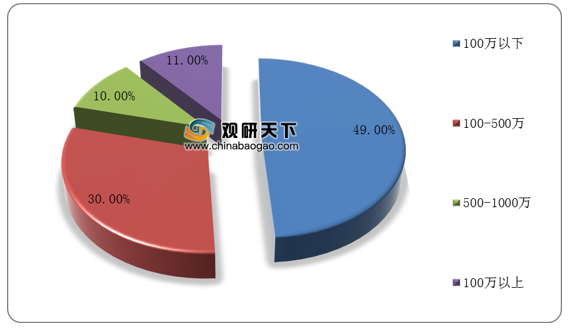

从注册资本上来看,数据显示,植发相关企业注册资本低于100万的占比过半,为49%;其次为100万-500万,占比为30%。

两大参与主体为:公立医院植发科、民营机构。其中民营机构市场份额达90%,公立医院植发科仅占10%。

| 主体 |

优势 |

劣势 |

|

| 公立 |

公立医院植发科 |

安全性有保障,医生符合从业资格,价格较低。 |

就诊人数多,整体服务差。 |

| 民营 |

医美民营医院的植发科 |

服务态度好,医生资源充足。 |

非植发专科医院,专业性不强,价格偏高。 |

| 连锁型植发机构 |

服务态度好,连锁型机构规模较大,质量有一定的保证。 |

设立门槛更高,投资规模大,回报周期长。 |

|

| 非全国连锁的地方植发机构 |

设立门槛低,运营灵活。 |

质量以及售后服务难以保证。 |

|

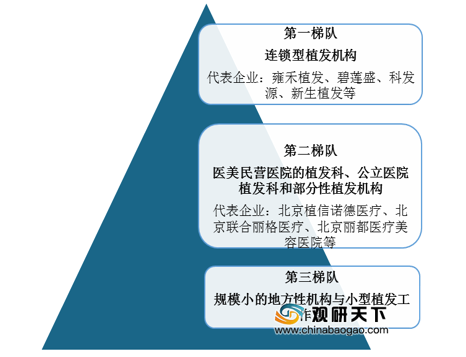

在三大竞争梯队方面:连锁型植发机构覆盖范围广,处于行业第一梯队;医美民营医院的植发科、公立医院植发科和部分性植发机构处于第二梯队;规模小的地方性机构与小型植发工作室处于第三梯队。

从具体企业来看,目前我国植发行业主要代表企业有雍禾植发、碧莲盛与科发源等。

| 企业名称 |

植发项目 |

竞争优势 |

主要内容 |

| 雍禾植发 |

头发种植、加密种植、美人尖种植、发际线调整、眉毛种植、胡须种植、鬓角种植、体毛种植及疤痕种植 |

人才及技术优势 |

人才:截至2019年6月,雍禾植发拥有100余位植发专家,600余位分离种植师,500余位术后跟踪人员; 技术:已通过ISO认证,并研发出FUE-APL1.0植发专利技术,在此基础上研发了二维LATTICE点阵加密无痕植发技术。 |

| 产业布局优势 |

通过直营连锁模式,已在中国上海、武汉、成都、深圳、广州、沈阳等34个城市成立直营院部,辐射范围广。 |

||

| 碧莲盛 |

发际线种植、鬓角种植、美人尖种植、眉毛种植、头发加密、胡须种植、睫毛种植等 |

经验优势 |

已为数万名患者成功实施无痕植发手术,积累了丰富的实践经验。 |

| 市场及服务优势 |

已在北京、太原、西安、武汉、长沙、郑州等26个城市设立连锁院部,服务范围覆盖中国一线、二线热门城市。 |

||

| 科发源 |

毛发移植、大面积植发、发际线调整、眉毛种植、睫毛种植、美人尖种植、胡须移植、鬓角移植、FGF植发等种类 |

专业优势 |

引进微针植发技术,对此项技术进行改进后获得中国国家发明专利。 |

| 布局优势 |

科发源相继在一线、二线、三线的重点城市布局,已在北京、上海广州、深圳、杭州、成都、南京等25座城市设立连锁分院。2018年,科发源在美国芝加哥开设海外机构,逐步开启海外市场的战略布局。 |

相关行业分析报告参考《2020年中国植发市场调研报告-行业现状与前景评估预测》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。