参考观研天下发布《2018年中国啤酒行业分析报告-市场运营态势与发展前景预测》

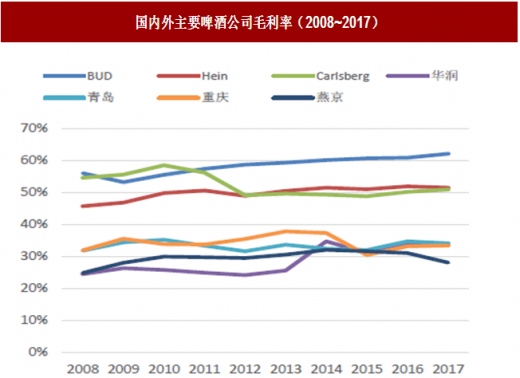

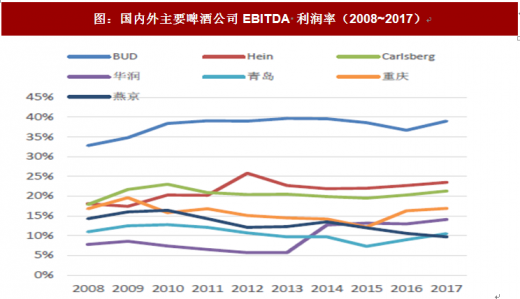

理性竞争,企业经营思路转变。五大龙头企业在近几年都经历了不同程度的业务重组收购,管理层更迭,高层经营思路发生转变,利润指标也纳入了对管理层业绩的考核中。总体而言,未来龙头利润优先战略的执行都将更坚定。本轮啤酒提价被动因素与主动因素共生。从供给端来看,生产成本上涨确实是拉动啤酒价格上涨的原因之一,但从需求端来看,随着啤酒文化的渗透、居民可支配收入的增长和消费者客群年轻化带来的需求改变,啤酒口味、品质、时尚等超越了价格,成为了主要影响消费者购买行为的因素。各企业也借着此轮消费端回暖的窗口期进行集体提价。国内啤酒企业盈利增长空间巨大。国内啤酒企业盈利能力远低于国际啤酒巨头。行业龙头百威英博毛利率超过 60%,喜力和嘉士伯毛利率都达到 50%,国内啤酒企业毛利率仅为约 35-40%,远低于国际啤酒企业。百威英博 EBITDA 利润率接近 40%,喜力和嘉士伯 EBITDA 利润率均超过 20%,但国内几家啤酒企业数据为 10%-17%。从净利率来看,百威净利率达到 15-20%,摩森康胜和喜力也约 10%,而国内净利率最高的重啤仅 10%,华润、青啤、燕京均不到 5%的净利率。对标海外企业,中国啤酒行业上市公司的盈利能力还有很大提升空间。

图:国内外主要啤酒公司毛利率(2008~2017)

图:国内外主要啤酒公司EBITDA 利润率(2008~2017)

(1) 重庆啤酒:产品升级持续,区域战略得当,外延优势利好

产品结构持续提升,吨价加速上行。公司计划 2018 年更推出多款 10 元以上新品,背靠嘉士伯新品储备丰富,未来产品价格体系有望主动提升。草根调研显示,在其他啤酒企业陆续提价后,重庆地区也存在跟涨趋势,预计重啤部分产品亦将小幅提价,以覆盖日渐提升的成本尤其是纸箱成本的压力。实践大城市战略,嘉士伯资产注入带来品牌溢价。嘉士伯中国区在利润、销量上表现强劲,高端化推进迅速,公司高端化受益明显,为公司未来业绩注入信心。2017 年公司践行嘉士伯集团“大城市”战略,嘉士伯经营管理成效显著,未来战略有望持续推进,扩大城市覆盖面。另外随着 2017 年 12 月正式进入为期三年的资产注入承诺时间窗口,重啤有望获益嘉士伯中国区其他啤酒资产注入整合,有效避免来自同业竞争、代工比例提升等因素对企业盈利能力的约束,外资品牌强势加持,业绩有望再上台阶。

(2) 华润雪花:业绩向好,产能优化,提价有望扩散

啤酒销量上升,中高档啤酒销量增长。公司通过推进生产效率提升以消化部分成本,继续实现啤酒销量和销售单价双增长,公司 2017 年啤酒销量较去年同期上升 0.9%至约 1181.9 万千升,表现好于行业平均水平,市场占有率进一步提高。通过产品组合、深化品牌市场拓展等策略,中高端产品销量保持增长,拉动 2017 年整体平均销售价格提升。未来雪花啤酒会继续致力于高端化,推出中档以上系列产品,包括勇闯天涯系列新品 SuperX 致力打造 8-9 元价位段产品龙头。

销售策略因地制宜,产能持续优化,渠道稳步开拓。华润啤酒在中国内地 25 个省、市、区营运 91 间啤酒厂较 16 年减少 5 间,年产能约 2200 万千升,预计到每年产能仍会加大优化,至 19 年关厂减少的固定成本会超过减值的影响表现盈利。渠道上,公司采取因地制宜销售策略,通过提升与分销商的长期紧密合作关系以扩大市场覆盖率,近期提价后华东、河南等地区存在促销活动,预计随着提价落地促销也将有所放缓。未来将战略改造餐饮夜场等渠道,计划自18 年下半年开始会着手筹备对电商布局。

龙头提价占主导,扩散有望量价升,外延溢价看点足。对于完成了布局全国渠道、市占率全国第一的华润雪花来说,价格弹性仍有较大提升空间,龙头提价主导性较强,随着市场对于提价的检验认可,预计提价有望扩散,实现量价齐升的态势,市场份额有望进一步强化。公司未来将更加注重通过中高端产品升级带来利润端的提升,提价以及对于外资品牌的潜在收购也存在看点,未来品牌溢价空间充足。

(3) 青岛啤酒:盈利能力增强,关注产品升级进展

销量同增优于行业,产品结构进一步升级。17 年啤酒行业产量同降 0.7%,公司实现啤酒销量 797 万千升,同比增长 0.6%,优于行业表现。公司以“稳增长,调结构”应对国内啤酒市场新形势,加快产品结构调整,优化升级。17 年青岛啤酒已行销全球 100 个国家和地区,海外收入实现 6.87 亿元,同增 15.88%,品牌国际化步伐不断加快。

提价叠加升级,利润改善弹性足。青岛是本次三家提价企业中涨价幅度偏小的企业,在低利润基数下边际改善弹性较足。未来公司有望提升产能利用率,积极处置低效产能。持续推出听装啤酒和精酿啤酒为代表的高附加值产品,提价、产能优化、结构升级将形成三轮驱动,提升公司盈利能力。在年底完成股权整合后,2018 年或利用复星集团的财力及地产和文娱渠道拓宽营销及宣传渠道,可以关注未来产品高端化的进程和品牌力的提升。(4) 燕京啤酒:产品结构升级调整,关注提价成效

“1+3”品牌战略促进产品结构调整。公司已形成了高档啤酒以原浆白啤酒和纯生为代表、中档啤酒以鲜啤为代表、普通啤酒以清爽为代表的丰富且清晰的产品线。面对消费水平不断升级的新形势,公司创新鲜啤、纯生及听装酒等中高档产品营销思路,通过加大鲜啤、易拉罐在全国的推广力度,增加燕京中高档产品销量。

2017 年末提价幅度大,盈利能力有望在 18 年恢复。燕京啤酒主要针对浙江仙都和北京地区的产品进行调价。其中,浙江本生啤酒每箱进货价格上涨 3 元,单瓶零售价格上涨 1 元。北京地区清爽啤酒提价近 30%,由于燕京啤酒在浙江地区的市占率偏低,在北京地区的市占率在 70%-80%以上,且清爽产品占比较高,因此燕京啤酒在北京地区的提价预计将对业绩成效更明显。除提价外,燕京啤酒产能过剩情况依然存在,预计未来关厂提升运营效率。2017 年公司煤改气对成本影响较大,2018 年有望实现费用平滑。

未来重点推荐:1. 重庆啤酒:看好其在嘉士伯指引下在产品升级、区域深耕持续表现活力,受益潜在提价跟进有望进一步打开业绩空间,提前完成产能梳理后高 ROE 稳健成长独树一帜;2. 青岛啤酒:品牌力强,未来关注提价落实和内部经营管理优化过程,具备较大提升空间;3. 燕京啤酒:立足北京、广西、内蒙三大核心市场区域逻辑较强,若在其他区域通过经营优化顺利减亏、同时均价基数低受益行业跟随性提价逻辑被验证,改善空间最大;4. 华润啤酒:龙头规模优势明显,执行力强,当前对于产能梳理优化目标明确,未来提价降费等常规动作和并购整合等潜在动作成为驱使业绩提升的重要看点。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。