(1)2017 年半年报:公司营收增长提速,毛利率实现小幅提升

公司 Q1、Q2 营收分别为 21.73 亿元、14.97 亿元,分别同比增长 17.88%、24.59%,收入增长提速。安徽是白酒消费大省,近几年省内消费升级趋势明显,公司核心产品受益消费升级快速增长,上半年古井 8 年增速达 40%,古井 16 年增速近30%,古井 5 年增速也在 20%以上。

另一方面,古井贡酒的毛利率自 2006 年以来持续提升,2017 上半年毛利率达到 75.12%,同比上升 0.75 个百分点,主要原因是产品结构升级。上半年,公司销售费用率 34.05%,同比上升 0.75 个百分点;管理费用率 7.18%,同比下降 1.26 个百分点。

虽然古井贡酒的管理费用率近几年稳中趋降,但其销售费用率逐年提升,使得企业的净利率明显低于省内其他上市酒企,而造成销售费用率高企的主要原因在于公司广告投放、促销及宣传等费用的投入随着扩张而扩大。

(2)行业复苏伴随消费升级,二线龙头有望受益

随着中产阶级崛起,大众消费升级,加上高端白酒价值回归,高端酒需求释放,带动白酒行业复苏。在消费升级的大背景下,“少喝酒,喝好酒”成为白酒消费常态,市场向有品牌的中高端龙头集中,未来几年龙头高增长仍将延续。同时,随着名酒提价,二线龙头性价比更加提出,古井等二线龙头将受益

(3)对比江苏白酒消费历程,安徽省内消费升级空间大

对比江苏白酒消费历程,安徽落后 5-10 年,长期来看省内核心品牌主流价格带有望伴随居民消费水平的提高逐步升级,目前省内乡镇市场消费由献礼版向古5升级,市区消费由古 5 向古 8 升级。展望未来,公司产品结构中年份原浆中献礼版占比逐步下降,古 5 占比逐步提升,而未来仍具备持续升级的基础,年份原浆系列占整体收入比例仍有提升空间。

(4)收购“黄鹤楼酒”,双品牌协同发展

古井收购“黄鹤楼酒”,切入湖北市场,湖北市场由于地产酒表现强势,古井依靠自身力量进行正面对抗的难度与投入力度都会显著增加,通过收购实现湖北市场的开拓相对成本最小,且黄鹤楼在省内品牌认知度高,消费者较为认可,核心产品定位湖北省主流消费带,未来发展空间与潜力较大。

(5)盈利预测和投资评级:维持公司“买入”评级

预计公司 2017-2019 年 EPS 分别为 2.03 元、2.48 元和 2.97 元,公司受益行业复苏,安徽省内消费升级空间大,省外多点开花,收购“黄鹤楼酒”切入湖北市场,双品牌协同发展,维持“买入”评级。

参考中国报告网发布《2018-2023年中国白酒市场运营态势与投资前景评估报告》

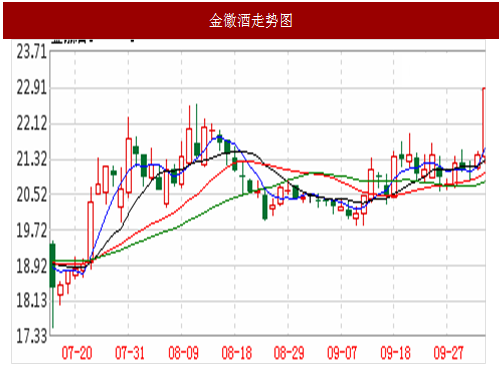

2、 金徽酒

(1)甘肃区域名酒,历史发展在曲折中走向辉煌

金徽酒为甘肃省内生产经营规模最大的白酒生产企业之一,公司坐落在长江流域嘉陵江水系上游,拥有“金徽”、“陇南春”两大品牌,涵盖“金徽”、“世纪金徽星级”、“世纪金徽陈香”、“陇南春”等四大系列 40 余个品种。

90 年代末,由于国有企业体制的原因,金徽酒由兴盛开始走向衰落。2003 年,通过破产改制,工厂转让给国有企业原有经营班子经营管理,但到 2006 年时,企业又开始经营不善,无法偿还债务。之后,当时的债权人,现在的大股东李明被迫接手后,实现了从 2007 年当年销售额只有 8000 多万(含税),而到 2016 年实现含税销售收入 15 亿多,净利润 2 个多亿的飞跃式发展。

(2)受益白酒行业复苏和消费升级驱动,近几年中高端酒占比持续提升

经历了 2012-2014 年因限制三公消费后的调整,白酒行业 2015 年开始弱复苏,2016 年-2017 年获得了较好的增长。

随着茅台五粮液等一线白酒提价,二线白酒通过直接提价和调整产品结构间接提价,也为三线白酒价格提升和产品结构的改善带来机会。而三线白酒的净利润率相对更低,提价和产品结构调整有望对他们带来更高的盈利弹性。金徽酒受益于白酒行业复苏和消费升级驱动,近几年来收入和利润增长都很快,尤其是中高端酒占比持续提升,毛利率持续提升,公司净利润增速要高于收入增速。

(3)属甘肃省白酒第一品牌,竞争中具有多项优势

金徽酒在甘肃省已属白酒第一品牌,在市场竞争中具备多项优势。首先,在规模上,金徽酒销售收入大于省内主要竞争品牌如红川、汉武御、滨河、古河州四家白酒公司收入之和;其次,金徽酒具备良好的自然生态环境。金徽酒属于嘉陵江水系,与诸多川酒(五粮液、泸州老窖等)同属长江流域,该地区气候适合酿酒;再次,金徽酒产品独具“只有窖香没有泥味”的独特物理属性。

(4)管理层和员工持股,民营机制下企业经营充满活力

金徽酒公司控股股东为亚特投资,持有公司 73.70%股份,自然人李明先生持有亚特投资 80%股权,为公司实际控制人。

此外,公司生产、销售和管理部门主要管理人员以及业务技术骨干通过众惠投资、乾惠投资等对公司进行持股。总体上看,金徽酒属于民营企业,经营上更为灵活,员工持股与股东利益一致,有利于公司长远发展。

(5)未来发展省内提高市占率,省外非对称营销有序扩张

金徽酒省内市占率大概 20%左右,而纵观其他区域名酒龙头企业,如青青稞酒、老白干、牛栏山等,经过多年经营努力,一般在本省市占率都能达到 50%-60%以上。因此,我们认为,金徽酒经过努力,省内未来市占率继续提升的空间很大。金徽酒在巩固、深耕省内市场的同时积极拓展省外市场,重点是开发大西北五省市场,如陕西、青海、宁夏、新疆、内蒙等地区。

在开拓省外市场时,公司采取“非对称营销”,即“重点开发当地竞品相对比较薄弱的市场”,公司通过集中资源开拓这些地区,让金徽酒逐步成为这些地区的强势白酒品牌。省内提高市占率加上省外周边市场的有序拓展,我们认为公司未来的发展空间还很大。

(6)盈利预测和投资评级:首次覆盖公司,给予“买入”评级

未来公司在省内的市占率有望进一步提高,在省外通过非对称营销进入有序扩张阶段。预测公司 2017/18/19 年 EPS 分别为 0.75/0.94/1.19 元,首次覆盖给予“买入”评级。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。