出口产品以铝材为主,存在较高现货溢价

参考观研天下发布《2018年中国电解铝市场分析报告-行业深度调研与发展前景研究》

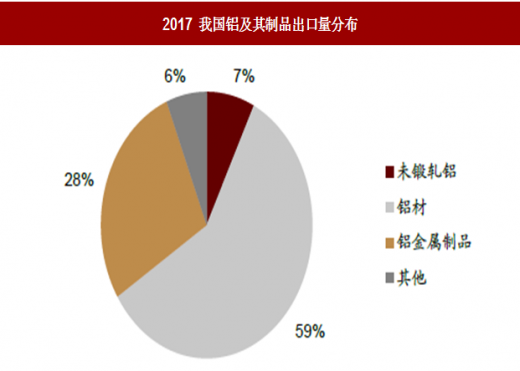

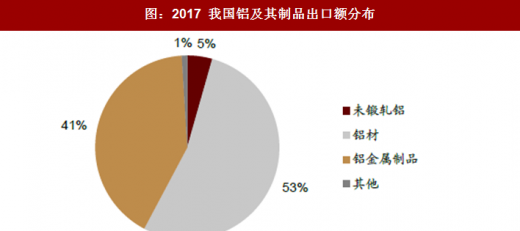

受出口退税政策影响,我国出口铝产品以铝材为主,具体可以分为未锻轧铝、铝材(包括铝板、铝带、铝型材、铝箔等,以半成品为主)、铝金属制品和其他。2017 年我国出口铝材479 万吨,同比增加4.5%。对应出口FOB 均价2805.8 美元/吨,对LME 现货价平均溢价1200 美元/吨,平均溢价率为74%。

出口量维持高速增长,出口占比相对稳定

近年来,我国铝材出口量随着原铝产能的扩张快速增长,且增长趋势基本一致,2017 年,我国铝材出口量是2011 年的两倍以上,达到479 万吨,出口额达139 亿美元。自2012 年以来,铝材出口量始终占原铝产量13%-15%,占比相对稳定。

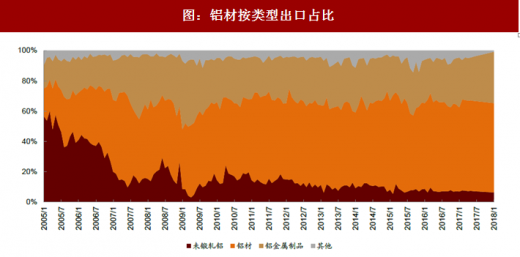

产品结构相对稳定,板带材有提升趋势

我国出口铝材主要包括铝板带、铝条杆型材和铝箔。其中铝板带约占出口总量的40%,铝条杆型材占30%,铝箔占25%,其余品种总计占5%。从历史角度看,这一分配比例基本保持稳定,但进入2017 年来铝板带占比提高至近50%,铝型材份额明显降低。

地区结构集中,美越两国占比较高

我国出口铝材占国际贸易市场份额逐年加大,当前已超过50%。2016 年,我国铝材18%出口至北美地区,10%出口至欧洲,37%出口至东亚与东南亚地区。分国家看,2016 年我国出口铝材的两大主要目的地为越南和美国,分别占出口总量的14.6%和13.6%,出口量前15的国家占出口总体的66%,地区出口结构较为集中。

分产品出口地清晰,条杆材以越南为主,板带材以美韩为主

从分产品出口地结构上看,各类型铝材出口的主要目的地各不相同。从2016 年来看,铝条杆型材的最重要出口目的地为越南,2016 年我国总计向越南出口铝条杆型材51 万吨,是第二名菲律宾出口量的十倍;美国、韩国是我国出口铝板带的主要目的地,2016 年我国向美国出口铝板带36 万吨,向韩国出口11 万吨;美国和印度是我国出口铝箔的主要目的地,2016 年我国向美国出口铝箔16.8 万吨,向印度出口12.7 万吨。总体来看三类主要铝材的出口目的地均较集中,有十分清晰的主要出口国。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。