(一)预焙阳极行业竞争格局和市场化程度

在全球预焙阳极市场,大型的独立商用预焙阳极生产企业较少,主要集中在荷兰、德国、中国、美国、委内瑞拉等地,其中比较知名的国外企业有荷兰的Aluchemie,德国的Rheinfelden,委内瑞拉的Carbonorca 和美国的Lake Charles,上述独立预焙阳极生产商的客户群体比较固定且集中,产品基本由其控股的电解铝厂消化,在市场上流通的数量极少,大部分西方国家都从中国采购预焙阳极。

目前国内比较知名的企业有广西强强碳素股份有限公司、索通发展、德州欧莱恩永兴碳素有限公司及山东晨阳新型碳材料股份有限公司、济南澳海炭素有限公司、济南万方炭素有限责任公司等。

目前我国每年出口预焙阳极在100 万吨以上,是全球最大的预焙阳极出口国,已成为全球预焙阳极生产基地。

1、行业竞争格局和市场化程度

长期以来,电解铝生产企业都是采用自建配套预焙阳极厂的方式来满足预焙阳极需求,随着铝行业的快速发展,对预焙阳极的需求也越来越大,一些独立的商用预焙阳极生产企业应运而生,并快速的发展壮大,目前我国生产的预焙阳极有约50%是由独立的商用预焙阳极生产企业生产。

据不完全统计,2016年中国预焙阳极的总产能为2311 万吨,其中商用预焙阳极产能为1229 万吨。目前国内预焙阳极厂家主要分为三类:

(1)第一类是铝厂自备阳极厂,生产能力比较大,技术装备水平相对较高,拥有相对齐全的化验室分析设备,但主要以满足自己铝厂需求为主,如中国铝业、洛阳龙泉天松炭素有限公司、河南万基铝业股份有限公司炭素厂、河南中迈铝业有限公司炭素厂、河南中孚实业有限公司、山西华泽铝电炭素厂等,产品一般不外销。

(2)第二类是有一定规模的独立商用预焙阳极生产企业,以索通发展股份有限公司、济南澳海炭素有限公司等公司为代表,具备一定的生产实力,是目前预焙阳极供应市场上的中坚,这些工厂技术力量相对雄厚,有较好的化验分析检测设备。

这类工厂的产品除供国内使用之外,有相当一部分用于出口。

随着出口的不断增加,这些企业的产品质量也不断优化。

(3)第三类是一些规模较小的厂家,产能在5 万吨以下,生产波动较大,主要根据订单情况组织生产,设备和化验能力都比较弱,但销售策略比较灵活。

在国外,传统的大型电解铝生产企业大都建有配套的预焙阳极生产线,基本能够满足自身原铝生产所需要的预焙阳极,但也有部分电解铝企业没有自建阳极厂,需要外购预焙阳极进行生产。

在原材料质量和劳动力成本的双重压力下,一些发达国家逐渐放弃阳极产品的生产,转而采取外购的方式以满足原铝生产的需要。部分国家和地区新建的大型铝厂甚至不再配备自建阳极厂,所需要的预焙阳极全部采取外购方式获得。

据统计,目前全球范围内独立预焙阳极生产企业为60 多家,行业排名前五位的企业合计产能超过270 万吨,约占全球独立预焙阳极总产能的21%。其中,我国独立预焙阳极生产企业占绝大多数。全球范围内预焙阳极行业总体市场竞争较为充分。

(二)主要竞争对手的简要情况

目前,从全球范围来看,电解铝生产企业自备预焙阳极生产量仍占预焙阳极产量的大部分。从行业发展趋势来看,电解铝生产和预焙阳极生产的社会化分工是发展趋势。因此,行业中竞争主要是独立商用预焙阳极生产企业。主要竞争对手都集中在国内。

国内独立预焙阳极生产厂家约有60 余家,其中,广西强强碳素股份有限公司、济南澳海炭素有限公司、山东晨阳新型碳材料股份有限公司、德州欧莱恩永兴碳素有限公司、济南万方炭素有限责任公司是主要竞争对手,其简要情况如下:

广西强强碳素股份有限公司前身是成立于2001 年3 月的平果县强强炭素制品有限责任公司。

经过十年的发展,已经成为拥有广西百色皓海碳素有限公司(中美合资)、广西平果皓海碳素有限公司和广西平果强强实业有限公司等三家子公司和三家控参股公司的大型企业集团。

截至目前其年产能超过70 万吨,具有自营进出口权,“强强牌预焙阳极”被评为广西名牌产品、广西高新技术产品、公司也被评定为广西高新技术企业,其产品部分内销,部分销往亚洲、欧美等市场。

济南澳海炭素有限公司是创建于2001 年的股份制民营企业。

济南澳海炭素有限公司资产总额达16 亿元,具备年产预焙阳极68 万吨的生产能力,拥有员工700 余人。

产品销往十多家国内大型铝厂,部分销往美国、俄罗斯、挪威、哈萨克斯坦、卡塔尔等多个国家和地区。

山东晨阳新型碳材料股份有限公司,其前身山东济宁碳素工业总公司成立于1987 年,是山东省人民政府批准的股份制改造试点企业,是生产铝用碳素、煤焦油加工、金刚砂系列产品的国家大型企业。

截至目前,其预焙阳极年产能为50 万吨,具有自营进出口权,在同行业率先通过ISO9002 产品质量认证。

其产品以内销为主,少部分销往国际市场。

德州欧莱恩永兴碳素有限公司前身为德州炭素厂,是由俄罗斯欧莱恩集团和德州永兴碳素有限公司共同投资兴建的,成立于2007 年3 月26 日,总投资2800万美元,注册资本1120 万美元,其中外方投资占51%。

目前德州欧莱恩永兴碳素有限公司是具有自营进出口权的集科工贸为一体的中外合资碳素生产集团,其主要生产预焙阳极,年生产能力达12 万吨,产品80%用于出口,主要供应俄罗斯及哈萨克斯坦市场。

济南万方炭素有限责任公司成立于2002 年11 月,目前拥有3 条生坯生产线、10 座罐式煅烧炉、4 座环式焙烧炉,具备年产50 万吨预焙阳极炭块的生产能力。

目前,从全球范围来看,电解铝生产企业配套预焙阳极生产仍占预焙阳极产量的大部分。

从行业发展趋势来看,电解铝生产和预焙阳极生产的社会化分工是必然趋势,未来电解铝生产企业将逐步退出配套预焙阳极生产,使预焙阳极生产完全成为一个独立的行业。

因此,竞争对手主要是独立商用预焙阳极生产企业,而非电解铝企业配套的预焙阳极产能。从近年来的市场情况来看,竞争对手主要还是我国国内其他预焙阳极生产企业。

我国预焙阳极行业生产企业众多,产业集中度相对较低,尚无一家企业能够对整个行业的发展起着决定性的影响,因此,预焙阳极行业已经步入充分竞争时期,而且随着我国预焙阳极出口日益增多,国内厂家同时面临国外市场的竞争,我国预焙阳极行业总体市场竞争较为充分。

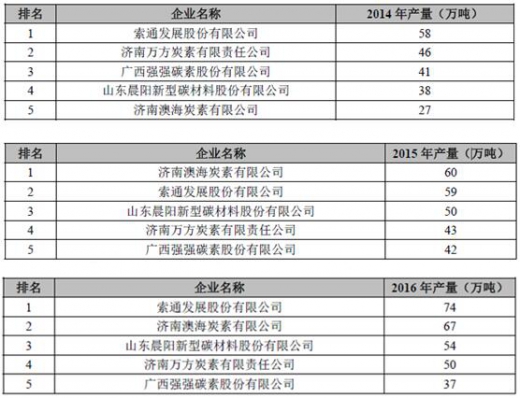

2014 年—2016 年我国前五大独立商用预焙阳极生产企业及产量如下表所示:

(三)预焙阳极主要进口国有关情况

1、进口国的有关进口政策及贸易摩擦对预焙阳极出口的影响

预焙阳极的进口国主要有俄罗斯、阿联酋、美国、哈萨克斯坦、印度、伊朗、瑞典、德国、加拿大、瑞士、马来西亚、冰岛、埃及、尼日利亚、挪威、澳大利亚、荷兰、阿塞拜疆等国家,对于预焙阳极产品来讲,以上国家均未设置关税及非关税壁垒,该种产品进口政策较为宽松;加之进口国电解铝企业对中国预焙阳极产品的实际需求不断增长,未来这些国家的进口也将持续宽松政策。

此外,作为铝工业的必备原材料,其生产过程和工艺对促进节能减排有极大的推动作用,未受到反倾销调查,因此贸易摩擦对预焙阳极出口的影响较小。

2、进口国同类产品的竞争格局

在预焙阳极的主要进口国,预焙阳极厂多以大型电解铝生产企业自备阳极厂的形式存在,产品基本由本电解铝厂消化,一般不用于外销;而进口国的独立商用的预焙阳极生产企业数量较少且规模较小,不能满足需求。

因此,大量阳极缺口都需要从中国采购。

与进口国同类产品相比,我国生产的预焙阳极具有明显的价格优势,而且国内以出口为主的预焙阳极生产企业所生产的产品品质较高,完全能够达到国外客户对预焙阳极品质的要求,因此在国际市场上具有较强的竞争优势。

目前我国已成为世界上产量最大、出口量最大的预焙阳极生产国。

我国国内预焙阳极出口企业主要集中在山东、河南以及广西等地,出口量占我国预焙阳极出口总量的95%左右,其中山东地区最为突出,占出口总额的60%以上。

目前,我国的预焙阳极主要出口到美国、加拿大、德国、瑞士、荷兰、马来西亚、冰岛、俄罗斯、哈萨克斯坦、伊朗、阿联酋、澳大利亚等多个国家和地区。

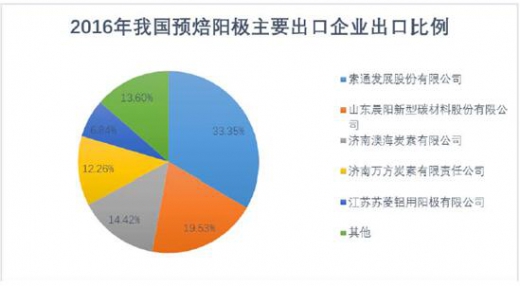

我国目前较大规模的预焙阳极出口企业主要有索通发展股份有限公司、山东晨阳新型碳材料股份有限公司、济南澳海炭素有限公司、济南万方炭素有限责任公司、德州欧莱恩永兴碳素有限公司等,其中索通发展约占出口市场份额的33%,居全国第一,具体情况如下图所示:

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。