参考中国报告网发布《2017-2022年中国电解铝市场产销调研及投资商机研究报告》

(一)公司市场占有率情况及未来变动趋势

索通发展股份有限公司自成立以来,一直致力于预焙阳极的研发、生产和销售业务,是国内预焙阳极行业规模最大、产品型号最为齐全的龙头骨干企业之一。

近年来,其产品销售量、生产规模均位列业界前列,在业内拥有较好的品牌口碑和竞争优势。

2014年、2015 年和2016 年公司预焙阳极销售量分别为59.27 万吨、63.25 万吨和79.25万吨,产品在全国以及全球市场的占有率情况如下:

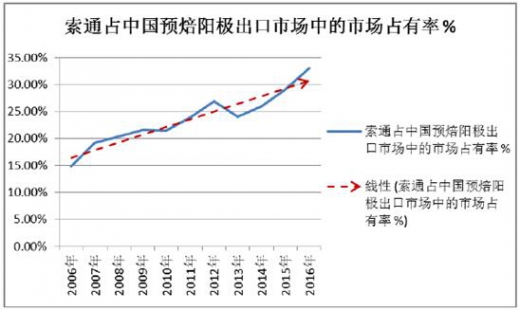

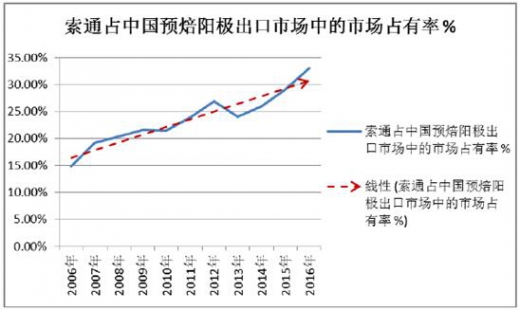

作为我国预焙阳极出口量最大的企业,根据统计,公司在我国预焙阳极出口市场中的市场占有率情况如下:

公司是我国主要的独立商用预焙阳极生产企业和出口企业之一,近年来公司业务健康发展,目前公司正计划通过公开发行股票并上市,来筹集建设资金,扩大公司生产规模和市场份额。

随着公司募集资金投资项目的建成投产,公司的市场占有率和行业地位将进一步得到提升。

(二)公司在行业中的竞争地位

1998 年,公司创始人郞光辉创立“索通”品牌,并最早将中国生产的预焙阳极出口国外,多年来积累了大量的客户资源,建立了优秀的销售团队,与国外众多知名电解铝生产企业建立了稳定的合作关系。

由于各电解铝生产企业对预焙阳极的尺寸、电阻率、微量元素、耐压强度等指标要求各不相同,使得国外铝厂在选择预焙阳极供应商时具有一定的粘性和稳定性,倾向于选择彼此相互熟悉的一直有合作关系的供应商。

2003 年公司成立之后,开始了由贸易型公司向生产型公司的转型,并通过技术改进、设备更新、扩建新生产线等形式,提高自主生产的规模并提升产品质量。

公司优良的产品质量和生产“绿色预焙阳极、节能预焙阳极、技术预焙阳极”的经营理念获得了广大客户的广泛认可,从而建立起了更加紧密的合作关系。

另外,公司的出口业务全部采取直营的方式。

直营的条件下公司能够直接与客户对话,了解客户的需求,并可以根据客户的反馈信息及时地对产品进行相应的调整和改进,因此能够更加贴近客户的实际需要,与客户建立长期稳定的合作关系。

公司的客户遍及全球主要的大型电解铝生产企业,产品质量受到了国际市场的广泛认可,在国际市场具有明确的竞争地位和声誉。

公司预焙阳极出口量一直占据国内预焙阳极出口量的第一名。

(三)公司的竞争优势

公司的竞争优势主要体现在以下几个方面:

1、技术和研发优势

(1)崭新的生产理念

预焙阳极作为铝电解主要的消耗性辅助材料,承担着耐强腐蚀、高温导电的功能,被誉为铝电解槽的“心脏”。

为了保证产品质量的稳定、均匀,公司聘请国内外行业内的资深学者和专家,在阳极和电解技术类型及操作条件的适应性交叉领域深入研究,突破了国内配套阳极生产自产自用和商品阳极生产一味按客户指标要求进行生产的理念。

公司采取充分调研用户使用条件、与技术人员持续讨论的方式,确定适合用户生产技术条件的阳极性能指标和相应的阳极生产工艺,从原料的选择一直到产品寿命结束进行合理的质量策划,并落实到每一个生产细节,实现对下游用户的优质服务。

这一理念,拓展了公司与上下游用户的技术交流,和用户建立了良好、持续的合作关系,扩大了公司的客户群,稳定了公司的市场。

(2)国际先进的生产技术

公司是一家专业生产适用于大电解槽和高电流密度预焙阳极的高新技术企业。

预焙阳极作为炭素家族产量最大的一员,承担着耐强腐蚀和高温导电的功能,参与铝电解电化学反应,对其炭纯度要求极高,特别是随着中国电解铝技术朝着大电流(500-600KA)发展的趋势,铝业客户对阳极的均质性提出了更高的要求。

公司在各工序具有多项关键技术,为了更好的控制预焙阳极的质量,开发了石油焦煅前掺配精准配料技术,按用户对铝液质量的要求,通过不同微量元素含量的石油焦进行掺配,精确控制产品的各项微量元素指标,可为生产特种铝合金的铝厂提供合适的预焙阳极,该技术获得了中国有色金属工业科学进步二等奖。

在原材料的制备上,公司采用了罐式煅烧技术,在煅烧温度的控制上率先使用在线光电测温技术,对罐式炉的每条火道进行温度、负压监控,使石油焦在煅烧过程中获得稳定的工艺条件,该技术获得了2009 年中国有色金属工业科学进步三等奖。

预焙阳极生产工艺特点是稳定连续生产可以减少废品率,但公司作为商品用预焙阳极制造商,要面对不同客户,产品规格和性能要求变化频繁。

为此,公司从生坯制造到焙烧工段,采取多套混捏工艺,开发快捷的成型模具更换技术,可调焙烧多功能天车夹具等相关技术,满足多品种阳极的生产,形成了多品种优质阳极生产工艺技术,该技术获得了2010 年中国有色金属工业科学进步三等奖。

其中,为了适应美国客户高电流密度的需要,公司开发的高电流密度预焙阳极生产技术获得2009 年中国有色金属工业科学进步二等奖。

为了对生产工艺的全过程进行实时监控,提高产品质量的稳定性,公司率先将统计质量控制理论引入预焙阳极的生产过程。

2010 年,公司引入美国西北统计软件公司的过程控制软件,建立了生产过程参数数据库,通过对过程参数的统计分析,将结果反馈给生产流程,及时调整生产工艺参数,实现产品质量稳定和持续改进。

(3)国际领先的检测技术和检测设备

自成立以来,公司业务都是以出口为主,而国外客户大多对预焙阳极的品质要求较高,而且多样化,从而使公司积累了大量的检测经验和检测技术,并制订了行之有效的检测制度和流程,公司建设了高水平的检测中心,由预焙阳极分析室、石油焦分析室、煤沥青分析室、天平室、样品室和资料室等六部分组成,是国内预焙阳极分析项目最为齐全的实验室之一,2013 年该实验室经中国合格评定国家认可委员会认可并获得“实验室认可证书”(证书编号为:NO.CNASL4533)。

测试中心拥有德国布鲁克公司生产的X-射线荧光光谱分析仪,世界著名的专业炭素分析仪器制造商—瑞士R&D 公司生产的整套炭素材料分析专用设备等全世界最先进的预焙阳极检测设备。

先进的检测技术和检测设备,可准确测定、全面分析石油焦、煤沥青和预焙阳极的各项理化指标,为公司的生产、销售和市场开拓提供了坚实的保障。

(4)强大的研发实力和技术创新力度

自公司设立以来,一直都把人才作为企业技术创新的核心竞争力,十分注重研发和新技术的应用。

公司以生产优质预焙阳极为目标,重视研究型人才的引进。

公司每年都会根据自身需要,从碳素材料领域具有较高研究水平的科研院校招聘科研人员,充实公司的研发实力。

公司自创立以来,积极与省内外科研院所、高等院校、国外企业开展广泛合作。

利用科研单位及院校的师资力量、教学设备开展公司员工培训。

每年定期邀请国际资深专家来厂调研指导,保证了公司在技术创新领域的优势地位。

经过多年的努力和积累,公司在预焙阳极生产领域取得了显著的成绩,已掌握了达到国际先进水平的预焙阳极生产技术,并建立起了一支经验丰富、专业领先的研发团队。

2010 年9 月,公司技术中心通过山东省经信委考核和鉴定,被授予“省级企业技术中心”称号。

多年来公司一直坚持生产“绿色预焙阳极、节能预焙阳极、技术预焙阳极”的理念,不断研发、改进预焙阳极的生产工艺,并在预焙阳极生产技术领域取得了突破和进展,申请获得了多项专利技术,并多次获得中国有色金属工业协会颁发的科技进步奖,组织并参与制定了我国预焙阳极从原料到成品的行业标准和国家标准,形成了我国预焙阳极标准体系,是目前我国少有的几家能够生产符合国际标准预焙阳极的企业。

公司在自主研发、生产的同时,也积极参与国家对整个行业的规范工作,公司共负责起草国家标准17 项,行业标准5 项;参与起草国家标准3 项,行业标准8 项,具体如下:

其中,预焙阳极产品采用的标准具体情况如下:

2、资源综合利用优势

预焙阳极属于资源综合利用产品,结合行业生产特征,公司逐步建立了节能减排、发展绿色循环经济的生产模式。

公司开发了减少石油焦煅烧烧损技术,使石油焦在煅烧过程中烧损率降低到2.5%以下,处于同行业领先水平。

该技术获得了2010 年中国有色金属工业科学进步三等奖。

此外,公司较早应用了余热综合利用技术,不但满足自身的生产工艺用热和生活用热,建设了高低温余热发电技术,将生产过程中产生的一部分余热收集起来用于生产生活用热,多余部分通过在煅烧车间安装的余热发电装置进行发电,可满足全厂60%的动力用电。

通过对余热的梯级回收使用,公司一方面实现了预焙阳极生产的资源综合利用、节能减排,另一方面,也提高了生产效率,降低了生产成本。

2014 年,公司余热发电5,117.82 万度,生产生活用电总量8,407.92万度,余热发电量占公司2014 年用电总量的60.87%。

2015 年,公司余热发电5,596.67 万度,生产生活用电总量8,368.46 万度,余热发电量占公司2015 年用电总量的66.88%。

2016 年,公司余热发电7,673.62 万度,生产生活用电总量11,066.96 万度,余热发电量占公司2016 年用电总量的69.34%。

公司已经研究成功低温烟气回收技术及中低温余热发电技术,2016 年低温余热发电量为289.71万度。

2010 年10 月29 日,公司被中国资源综合利用协会(现更名为“中国循环经济协会”)授予“全国炭素行业资源综合利用示范企业”的荣誉称号。

2011 年12月30 日,中国资源综合利用协会的认定公司成为我国预焙阳极行业首家“资源综合利用行业技术中心”。

3、客户资源优势

经过多年的辛勤开拓和有效经营,公司建立了一个成熟的销售网络。

公司客户遍及全球主要的大型电解铝生产企业,产品出口至欧美、中东、东南亚、大洋洲、非洲共十几个国家,拥有广泛的市场基础和客户资源。

公司为保持在市场竞争中的优势地位,除不断开拓新的客户来源,丰富客户的分布领域外,积极与下游行业内的领先企业建立稳定的合作关系,形成公司在市场营销方面的核心竞争力——“核心客户”。

经过多年的努力,公司核心客户数量正逐年增长,并与之建立了良好的合作关系。

随着公司产品市场的不断扩张与品牌知名度的提高,海外市场占有率有望进一步提高。

公司的核心客户主要有:俄罗斯铝业联合公司(RUSAL)、伊朗铝业(IRALCO)、伊朗阿拉穆迪铝业(AAC)、迪拜铝业(DUBAL)、阿塞拜疆铝业(DETAL)、马来西亚齐力铝业(PM)、德国崔马特铝业(TRIMET)、美国铝业(AlCOA)、力拓加铝(RTA)、必和必拓希尔塞得铝业(HABHP)、土耳其铝业(ETI)等国外知名电解铝生产企业,以及东兴铝业、中国铝业、东方希望、农六师铝业等国内知名电解铝生产企业。

公司核心客户作为铝工业领先企业,拥有很好的信誉,其本身发展迅速,业务不断增长,使得公司业务稳定,且增长潜力巨大。

同时,核心客户具有很强的质量意识,在选择产品的时候,更强调的是供应商的综合实力,因此,能够成为其供应商充分体现了公司较强的产品竞争能力。

公司通过不断发掘下游行业中的核心客户,不仅有效的避免了价格上的恶性竞争,还极大地提升了品牌的影响力,逐步扩大和强化公司的品牌优势。

(四)公司的竞争劣势

1、公司的主要客户集中在国外,公司在国际市场取得了引人瞩目的成绩和影响力,但在国内市场尚需加大开拓力度。

虽然公司嘉峪关项目投产后,公司国内销售比例快速提升,但国内客户的开发仍需公司加大力度。

2、融资渠道少、融资成本高,资金规模制约公司的持续快速发展。

公司属于资本密集型企业,公司的发展,需要大量的资金支持;而且随着公司业务的发展,也需要大量的资金投入,以扩大生产规模。

目前公司融资仅靠银行贷款和股东投入,渠道单一、数额有限,且融资成本高,制约了公司业务的快速发展。

(一)公司市场占有率情况及未来变动趋势

索通发展股份有限公司自成立以来,一直致力于预焙阳极的研发、生产和销售业务,是国内预焙阳极行业规模最大、产品型号最为齐全的龙头骨干企业之一。

近年来,其产品销售量、生产规模均位列业界前列,在业内拥有较好的品牌口碑和竞争优势。

2014年、2015 年和2016 年公司预焙阳极销售量分别为59.27 万吨、63.25 万吨和79.25万吨,产品在全国以及全球市场的占有率情况如下:

中预焙阳极销量市场占有率情况

作为我国预焙阳极出口量最大的企业,根据统计,公司在我国预焙阳极出口市场中的市场占有率情况如下:

公司是我国主要的独立商用预焙阳极生产企业和出口企业之一,近年来公司业务健康发展,目前公司正计划通过公开发行股票并上市,来筹集建设资金,扩大公司生产规模和市场份额。

随着公司募集资金投资项目的建成投产,公司的市场占有率和行业地位将进一步得到提升。

(二)公司在行业中的竞争地位

1998 年,公司创始人郞光辉创立“索通”品牌,并最早将中国生产的预焙阳极出口国外,多年来积累了大量的客户资源,建立了优秀的销售团队,与国外众多知名电解铝生产企业建立了稳定的合作关系。

由于各电解铝生产企业对预焙阳极的尺寸、电阻率、微量元素、耐压强度等指标要求各不相同,使得国外铝厂在选择预焙阳极供应商时具有一定的粘性和稳定性,倾向于选择彼此相互熟悉的一直有合作关系的供应商。

2003 年公司成立之后,开始了由贸易型公司向生产型公司的转型,并通过技术改进、设备更新、扩建新生产线等形式,提高自主生产的规模并提升产品质量。

公司优良的产品质量和生产“绿色预焙阳极、节能预焙阳极、技术预焙阳极”的经营理念获得了广大客户的广泛认可,从而建立起了更加紧密的合作关系。

另外,公司的出口业务全部采取直营的方式。

直营的条件下公司能够直接与客户对话,了解客户的需求,并可以根据客户的反馈信息及时地对产品进行相应的调整和改进,因此能够更加贴近客户的实际需要,与客户建立长期稳定的合作关系。

公司的客户遍及全球主要的大型电解铝生产企业,产品质量受到了国际市场的广泛认可,在国际市场具有明确的竞争地位和声誉。

公司预焙阳极出口量一直占据国内预焙阳极出口量的第一名。

(三)公司的竞争优势

公司的竞争优势主要体现在以下几个方面:

1、技术和研发优势

(1)崭新的生产理念

预焙阳极作为铝电解主要的消耗性辅助材料,承担着耐强腐蚀、高温导电的功能,被誉为铝电解槽的“心脏”。

为了保证产品质量的稳定、均匀,公司聘请国内外行业内的资深学者和专家,在阳极和电解技术类型及操作条件的适应性交叉领域深入研究,突破了国内配套阳极生产自产自用和商品阳极生产一味按客户指标要求进行生产的理念。

公司采取充分调研用户使用条件、与技术人员持续讨论的方式,确定适合用户生产技术条件的阳极性能指标和相应的阳极生产工艺,从原料的选择一直到产品寿命结束进行合理的质量策划,并落实到每一个生产细节,实现对下游用户的优质服务。

这一理念,拓展了公司与上下游用户的技术交流,和用户建立了良好、持续的合作关系,扩大了公司的客户群,稳定了公司的市场。

(2)国际先进的生产技术

公司是一家专业生产适用于大电解槽和高电流密度预焙阳极的高新技术企业。

预焙阳极作为炭素家族产量最大的一员,承担着耐强腐蚀和高温导电的功能,参与铝电解电化学反应,对其炭纯度要求极高,特别是随着中国电解铝技术朝着大电流(500-600KA)发展的趋势,铝业客户对阳极的均质性提出了更高的要求。

公司在各工序具有多项关键技术,为了更好的控制预焙阳极的质量,开发了石油焦煅前掺配精准配料技术,按用户对铝液质量的要求,通过不同微量元素含量的石油焦进行掺配,精确控制产品的各项微量元素指标,可为生产特种铝合金的铝厂提供合适的预焙阳极,该技术获得了中国有色金属工业科学进步二等奖。

在原材料的制备上,公司采用了罐式煅烧技术,在煅烧温度的控制上率先使用在线光电测温技术,对罐式炉的每条火道进行温度、负压监控,使石油焦在煅烧过程中获得稳定的工艺条件,该技术获得了2009 年中国有色金属工业科学进步三等奖。

预焙阳极生产工艺特点是稳定连续生产可以减少废品率,但公司作为商品用预焙阳极制造商,要面对不同客户,产品规格和性能要求变化频繁。

为此,公司从生坯制造到焙烧工段,采取多套混捏工艺,开发快捷的成型模具更换技术,可调焙烧多功能天车夹具等相关技术,满足多品种阳极的生产,形成了多品种优质阳极生产工艺技术,该技术获得了2010 年中国有色金属工业科学进步三等奖。

其中,为了适应美国客户高电流密度的需要,公司开发的高电流密度预焙阳极生产技术获得2009 年中国有色金属工业科学进步二等奖。

为了对生产工艺的全过程进行实时监控,提高产品质量的稳定性,公司率先将统计质量控制理论引入预焙阳极的生产过程。

2010 年,公司引入美国西北统计软件公司的过程控制软件,建立了生产过程参数数据库,通过对过程参数的统计分析,将结果反馈给生产流程,及时调整生产工艺参数,实现产品质量稳定和持续改进。

(3)国际领先的检测技术和检测设备

自成立以来,公司业务都是以出口为主,而国外客户大多对预焙阳极的品质要求较高,而且多样化,从而使公司积累了大量的检测经验和检测技术,并制订了行之有效的检测制度和流程,公司建设了高水平的检测中心,由预焙阳极分析室、石油焦分析室、煤沥青分析室、天平室、样品室和资料室等六部分组成,是国内预焙阳极分析项目最为齐全的实验室之一,2013 年该实验室经中国合格评定国家认可委员会认可并获得“实验室认可证书”(证书编号为:NO.CNASL4533)。

测试中心拥有德国布鲁克公司生产的X-射线荧光光谱分析仪,世界著名的专业炭素分析仪器制造商—瑞士R&D 公司生产的整套炭素材料分析专用设备等全世界最先进的预焙阳极检测设备。

先进的检测技术和检测设备,可准确测定、全面分析石油焦、煤沥青和预焙阳极的各项理化指标,为公司的生产、销售和市场开拓提供了坚实的保障。

(4)强大的研发实力和技术创新力度

自公司设立以来,一直都把人才作为企业技术创新的核心竞争力,十分注重研发和新技术的应用。

公司以生产优质预焙阳极为目标,重视研究型人才的引进。

公司每年都会根据自身需要,从碳素材料领域具有较高研究水平的科研院校招聘科研人员,充实公司的研发实力。

公司自创立以来,积极与省内外科研院所、高等院校、国外企业开展广泛合作。

利用科研单位及院校的师资力量、教学设备开展公司员工培训。

每年定期邀请国际资深专家来厂调研指导,保证了公司在技术创新领域的优势地位。

经过多年的努力和积累,公司在预焙阳极生产领域取得了显著的成绩,已掌握了达到国际先进水平的预焙阳极生产技术,并建立起了一支经验丰富、专业领先的研发团队。

2010 年9 月,公司技术中心通过山东省经信委考核和鉴定,被授予“省级企业技术中心”称号。

多年来公司一直坚持生产“绿色预焙阳极、节能预焙阳极、技术预焙阳极”的理念,不断研发、改进预焙阳极的生产工艺,并在预焙阳极生产技术领域取得了突破和进展,申请获得了多项专利技术,并多次获得中国有色金属工业协会颁发的科技进步奖,组织并参与制定了我国预焙阳极从原料到成品的行业标准和国家标准,形成了我国预焙阳极标准体系,是目前我国少有的几家能够生产符合国际标准预焙阳极的企业。

公司在自主研发、生产的同时,也积极参与国家对整个行业的规范工作,公司共负责起草国家标准17 项,行业标准5 项;参与起草国家标准3 项,行业标准8 项,具体如下:

其中,预焙阳极产品采用的标准具体情况如下:

2、资源综合利用优势

预焙阳极属于资源综合利用产品,结合行业生产特征,公司逐步建立了节能减排、发展绿色循环经济的生产模式。

公司开发了减少石油焦煅烧烧损技术,使石油焦在煅烧过程中烧损率降低到2.5%以下,处于同行业领先水平。

该技术获得了2010 年中国有色金属工业科学进步三等奖。

此外,公司较早应用了余热综合利用技术,不但满足自身的生产工艺用热和生活用热,建设了高低温余热发电技术,将生产过程中产生的一部分余热收集起来用于生产生活用热,多余部分通过在煅烧车间安装的余热发电装置进行发电,可满足全厂60%的动力用电。

通过对余热的梯级回收使用,公司一方面实现了预焙阳极生产的资源综合利用、节能减排,另一方面,也提高了生产效率,降低了生产成本。

2014 年,公司余热发电5,117.82 万度,生产生活用电总量8,407.92万度,余热发电量占公司2014 年用电总量的60.87%。

2015 年,公司余热发电5,596.67 万度,生产生活用电总量8,368.46 万度,余热发电量占公司2015 年用电总量的66.88%。

2016 年,公司余热发电7,673.62 万度,生产生活用电总量11,066.96 万度,余热发电量占公司2016 年用电总量的69.34%。

公司已经研究成功低温烟气回收技术及中低温余热发电技术,2016 年低温余热发电量为289.71万度。

2010 年10 月29 日,公司被中国资源综合利用协会(现更名为“中国循环经济协会”)授予“全国炭素行业资源综合利用示范企业”的荣誉称号。

2011 年12月30 日,中国资源综合利用协会的认定公司成为我国预焙阳极行业首家“资源综合利用行业技术中心”。

3、客户资源优势

经过多年的辛勤开拓和有效经营,公司建立了一个成熟的销售网络。

公司客户遍及全球主要的大型电解铝生产企业,产品出口至欧美、中东、东南亚、大洋洲、非洲共十几个国家,拥有广泛的市场基础和客户资源。

公司为保持在市场竞争中的优势地位,除不断开拓新的客户来源,丰富客户的分布领域外,积极与下游行业内的领先企业建立稳定的合作关系,形成公司在市场营销方面的核心竞争力——“核心客户”。

经过多年的努力,公司核心客户数量正逐年增长,并与之建立了良好的合作关系。

随着公司产品市场的不断扩张与品牌知名度的提高,海外市场占有率有望进一步提高。

公司的核心客户主要有:俄罗斯铝业联合公司(RUSAL)、伊朗铝业(IRALCO)、伊朗阿拉穆迪铝业(AAC)、迪拜铝业(DUBAL)、阿塞拜疆铝业(DETAL)、马来西亚齐力铝业(PM)、德国崔马特铝业(TRIMET)、美国铝业(AlCOA)、力拓加铝(RTA)、必和必拓希尔塞得铝业(HABHP)、土耳其铝业(ETI)等国外知名电解铝生产企业,以及东兴铝业、中国铝业、东方希望、农六师铝业等国内知名电解铝生产企业。

公司核心客户作为铝工业领先企业,拥有很好的信誉,其本身发展迅速,业务不断增长,使得公司业务稳定,且增长潜力巨大。

同时,核心客户具有很强的质量意识,在选择产品的时候,更强调的是供应商的综合实力,因此,能够成为其供应商充分体现了公司较强的产品竞争能力。

公司通过不断发掘下游行业中的核心客户,不仅有效的避免了价格上的恶性竞争,还极大地提升了品牌的影响力,逐步扩大和强化公司的品牌优势。

(四)公司的竞争劣势

1、公司的主要客户集中在国外,公司在国际市场取得了引人瞩目的成绩和影响力,但在国内市场尚需加大开拓力度。

虽然公司嘉峪关项目投产后,公司国内销售比例快速提升,但国内客户的开发仍需公司加大力度。

2、融资渠道少、融资成本高,资金规模制约公司的持续快速发展。

公司属于资本密集型企业,公司的发展,需要大量的资金支持;而且随着公司业务的发展,也需要大量的资金投入,以扩大生产规模。

目前公司融资仅靠银行贷款和股东投入,渠道单一、数额有限,且融资成本高,制约了公司业务的快速发展。

资料来源:中国报告网整理,转载请注明出处(GQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。