参考观研天下发布《2018年中国铜精炼行业分析报告-市场深度分析与发展趋势研究》

1、 公司业务对比

从铜矿储量来看,紫金矿业资源优势最为明显,铜陵有色相对较弱;同时,洛阳钼业2017年铜金属产量最大,约25万吨,铜陵有色产量最小,仅为4.67万吨;另外,江西铜业每吨铜金属量市值为23.59万元,在5家铜行业上市公司中,江铜最低,从这个角度来看江铜的估值偏低。

从冶炼加工能力来看,铜陵有色阴极铜产能最高(135万吨/年),产量第二(2017年产量127.85万吨),江西铜业铜加工产能最高(100万吨/年),产量最大(2017年产量113.57万吨),相比之下,紫金矿业的冶炼能力较弱,产量较低。

根据2017年各公司采选冶炼情况分析,从资源自给水平看,紫金矿业最高,为48.63%左右;江西铜业次之,为15.25%左右;铜陵有色最低,仅为3.7%左右的水平。而全国铜精矿自给率为21%左右。铜价涨跌,对于自给率高的企业影响最大。因此,若铜价上涨,将为紫金矿业带来更大的收益。

2、公司财务对比

铜行业的产业链较长,受行业周期的影响较大,因而财务绩效的表现也具有波动性和不稳定性。我们认为铜上市公司的财务表现应该从偿债能力、营运周转能力、盈利能力和发展能力四个维度来进行分析:

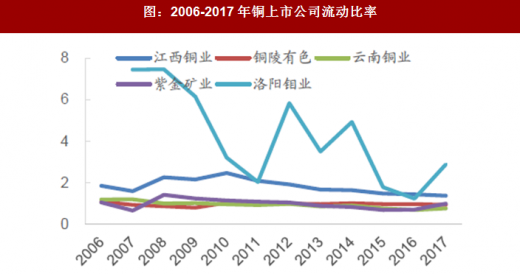

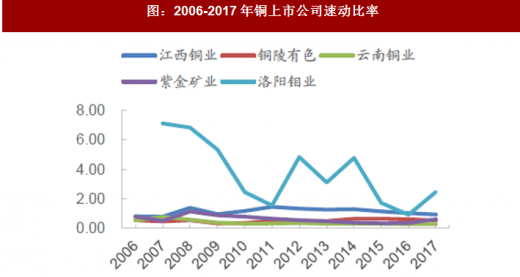

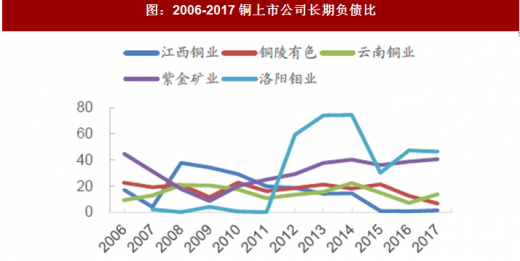

偿债能力:江西铜业近年来流动比率持续走低,速动比率也成下降趋势,短期偿债能力趋于降低,但与其他四家上市公司相比短期偿债能力仍保持优势水平;同时长期负债占比逐年降低;另外资产负债率在五家公司中处于最低水平,长期偿债能力较强,偿债风险较低。而云南铜业的资产负债率最高,且流动比率和速动比率较低并呈现出下降趋势,其在充分利用财务杠杆撬动效应的同时也存在一定的偿债风险和压力。

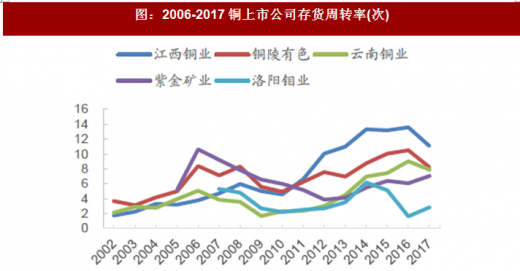

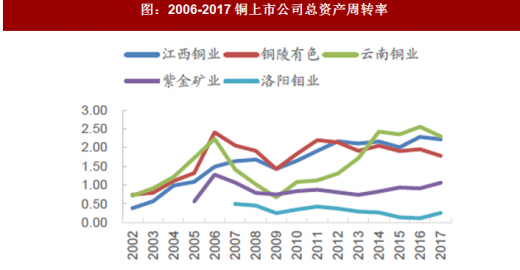

营运能力:五家铜业公司中江西铜业的存货周转率最高,说明其存货周转效益较好,管理能力强,减少对资金的占用;但应收账款周转率低,且呈下降趋势,说明其对下游的议价能力正在减弱,应收款的收回趋难。相比之下,云南铜业应收账款周转率最高,但存货周转率较低。另外,江铜的总资产周转率持续提高,说明其对全部资产的经营质量和利用效率正逐步改善,营运能力优势有所增强;而云南铜业近年来对总资产的利用效率逐年提升,资产周转效益有所改善。

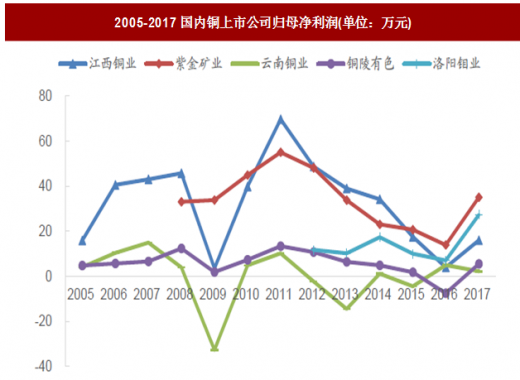

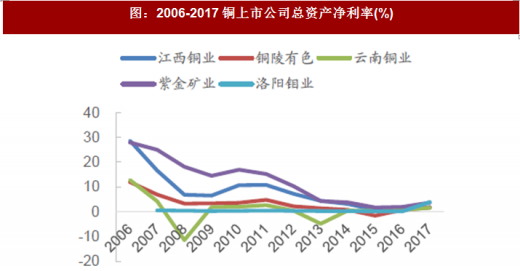

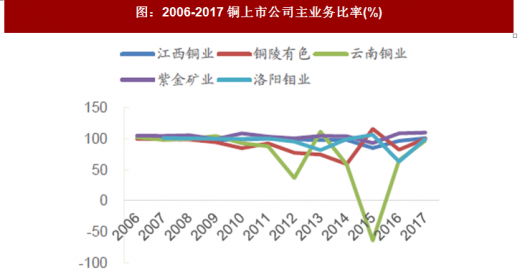

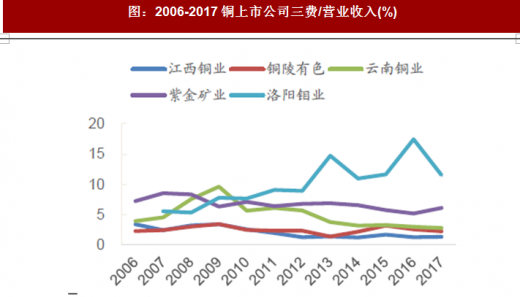

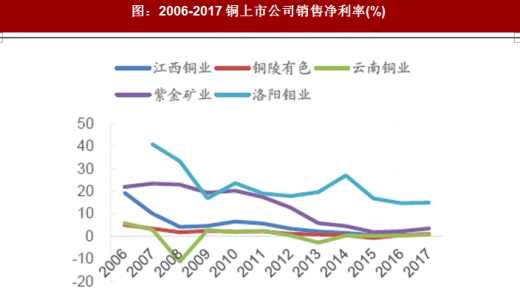

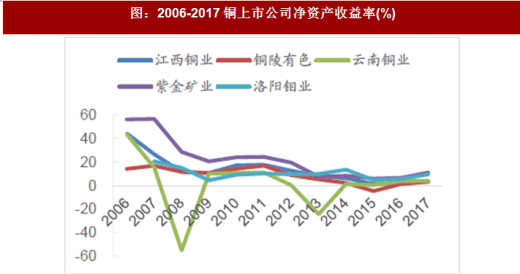

盈利能力:紫金矿业的总资产净利率和销售净利率始终处于五家铜业公司前列,其全部资产的获利能力和销售获利能力优势明显,江西铜业等4家公司2017年该比率均实现上涨,属于行业普遍趋势。同时紫金矿业的成本费用利润率也较高,说明其付出相同的经营耗费能带来更多利润,即经济效益更好。另外,净资产收益率反映企业对股东资金的使用效率,紫金矿业在五家上市公司中为股东带来的回报最为丰厚,显示出在盈利能力上的明显优势。五家公司的盈利能力指标2016年均出现拐点,这与行业发展有关,反映出行业的获利水平逐步改善,整体利润率逐步提高。若从三费水平来看,江西铜业的三费的控制能力最强,但费用水平波动上升。

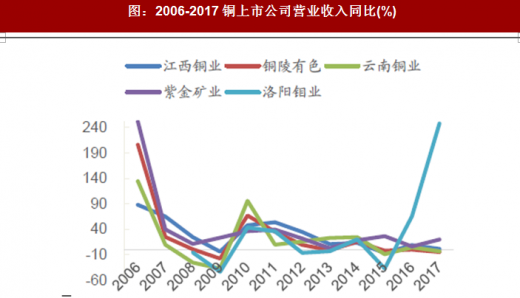

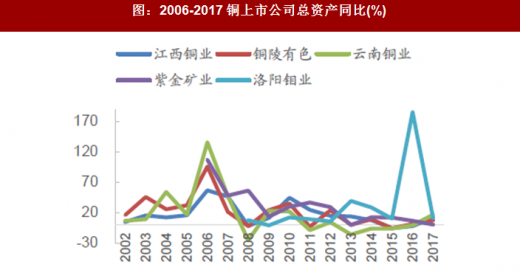

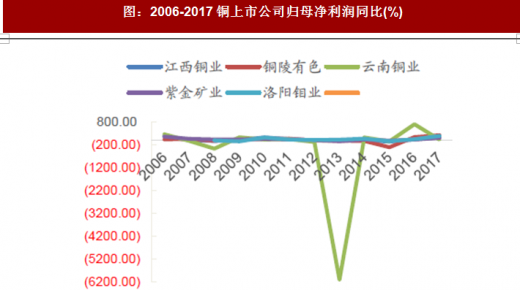

发展能力:五家上市公司总资产增长率和净利润增长率2017年实现增长,五家公司的规模扩张加剧,盈利高涨,这与宏观经济增速的走势、行业供给不足是密切相关的。在市场经济高涨、行业整体出现拐点的大环境下,五家上市公司若加强成本费用控制,改善经营和营运管理,提高资产利用效率,实现内生性增长,将会迎接新一重资产周期的到来。

综合分析,单纯从铜板块来比较。我们认为紫金矿业、江西铜业、洛阳钼业、云南铜业和铜陵有色,在不同情况下有不同的投资策略。从三家公司业务和财务情况分析,江西铜业铜自给率较高,资产负债率最低,偿债能力最强,存货周转率最高,成本管理能力最强,受铜价变化业绩弹性最大;紫金矿业铜矿储量最大,总资产净利率和主营业务比率最大,受铜价波动影响最大;洛阳钼业铜产量逐年增加,销售净利率最大,受铜价波动影响较大;云南铜业资产负债率最高,成本费用控制能力最差,但是根据财务数据纵向对比分析,其营运及盈利能力也在不断改善,由于其铜矿体量小,阴极铜产量较大,因此受加工费变化业绩弹性较大;铜陵有色阴极铜和硫酸产量最大,自给率最低,因此受铜价波动影响最小,受加工费变化业绩弹性最大,在铜价不理想但加工费较高的情况下,铜陵有色盈利较好。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。